+StartUp"בשנה הבאה נבין את האירוע. לא נחזור לטירוף שווי של מיליארדי דולרים"

+StartUp

"בשנה הבאה נבין את האירוע. לא נחזור לטירוף שווי של מיליארדי דולרים"

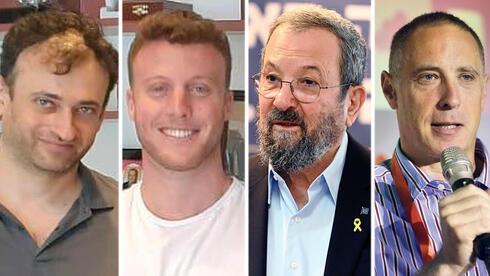

כך אמר תומר נוטקין, מנהל מרכז עסקים וסמנכ"ל בפועלים הייטק. במסגרת תחרות +StartUp שאלנו סמנכ"לי כספים בעולם ההייטק, איך הם מתמודדים עם השינוי החד באקלים בענף, שמצריך התנהלות פיננסית שמרנית יותר, בכדי לצלוח את התקופה

אחרי תקופת גאות שהביאה ליצירת יוניקורנים בקצב מסחרר, נעצרה בחריקת בלמים החגיגה בענף ההייטק. זאת על רקע ההאטה הכלכלית שעלולה להפוך למיתון, והעלאות הריבית שצפויות להמשיך. לקראת גמר תחרות StartUp+ השלישית של כלכליסט ופועלים הייטק, ביקשנו לבדוק עם סמנכ"לי כספים בעולם ההייטק, איך הם מתמודדים עם השינוי החד באקלים בענף, שמצריך התנהלות פיננסית שמרנית יותר, בכדי לצלוח את התקופה.

"כולם יושבים עכשיו על הגדר, כי יש אי וודאות גדולה", אומר תומר נוטקין, מנהל מרכז עסקים וסמנכ"ל בפועלים הייטק, אך שומר על אופטימיות זהירה לגבי ההמשך. "בתחילת השנה הבאה נבין בדיוק באיזה אירוע אנחנו, ולהערכתי נגלה שאנחנו באירוע פחות נורא ממה שחושבים. כן, יהיה מיתון, אבל גם האינפלציה תיעצר. אמנם לא נחזור לטירוף שווי של מיליארדי דולרים לכל חברה שנייה, אבל גם שווי של 500-700 מיליון דולר זה יפה מאוד, בגרות של חברות שלא הייתה לפני כעשור", מוסיף נוטקין.

גם איתי נבנצאל, CFO של חברת Logz, אופטימי יחסית: "הערכה של מיתון מוקדמת ומעט מוגזמת. יהיה תיקון בשוק המניות, אולם המיתון מקורו בשל פער ריביות ופחות כתוצאה מלחצים שמקורם בחוסר בהיצע. המצב בצד ההיצע הוא התאמה מחדש של אמצעי הייצור לביקוש הגואה לאחר היציאה הגלובלית מההשפעה המיידית של הקורונה", הוא אומר.

ובכל זאת, איך אתם נערכים לצלוח את התקופה הזו?

"ההיערכות היא בניהול נכון של תזרים החברה, ביצוע הגנות מט"ח מתגלגלות ומעקב אחר הזדמנויות לסגירת עודפי מזומנים לטווח קצר ובריבית יחסית גבוהה. ברמה העסקית, אנו נותנים דגש נוסף על היעילות התפעולית שהמוצר יכול להביא ללקוחות שלנו. בתקופה כזו, היכולת להציע ללקוח דרכים לחסוך קריטית".

בין אם תגיע ההאטה הכלכלית למיתון ובין אם לא, אין ספק שיהיו חברות שלא ישרדו אותו, ומנגד כמו בכל משבר יהיו כאלה שרק ייצאו ממנו יותר מחוזקות. "מי שצפוי להיפגע מהמשבר הן חברות שלא השכילו להיערך בזמן מבחינת גיוסי הון/חוב וחסרות נזילות מספקת", אומרת נעמה גבע CFO בחברת TailorMed. "כמו כן, חברות שגייסו לפי שווי מנופח וקיבלו את הטייטל יוניקורן, למרות שלא היה להן את ווליום המכירות המתאים, יתקשו גם לגייס כסף בשנתיים הקרובות. לעומת זאת, חברות שלמוצר שלהן יש התאמה לשוק, בעלות פוטנציאל צמיחה משמעותי ושלא גייסו בשווי מנופח, תצאנה מחוזקות מהמשבר", היא מעריכה.

רן שלו, CFO בחברת Freightos מוסיף כי חברה שיש לה מודל עסקי מסודר וצומח יחד עם יכולת חיזוי טובה, אולי תיקלע למספר חודשים יותר קשים, אבל תהיה לה יכולת התמודדות טובה יותר בוודאות. "לזה אפשר להוסיף שיהיו הזדמנויות בשוק גם לרכישות וגם לצמיחה על חשבון מתחרים, כל עוד החברה נמצאת בשוק נכון עם מוצר נכון. לכן אני לא בטוח שלהוריד את הרגל מהגז כשאתה רוצה צמיחה קבועה הוא הדבר הנכון, דווקא ייתכן שזה מה שייתן את הבידול מול מתחרים ויצירת פער משמעותי לקראת העתיד".

קרן הרשקוביץ, CFO בחברת Panorays מעריכה שבמשברים כאלו, וברוב השווקים, כמות המתחרים תצטמצם, שכן חברות יסגרו ויהיו פחות חברות חדשות שיכנסו לשוק. "חברות שיצליחו לצאת מחוזקות מהמשבר יהיו כאלו שישכילו להתייעל בצורה מהירה, לשמור על המזומנים וה-runway של החברה, ולנצל את ההזדמנות שתיווצר על מנת לצמוח ולצבור נתחי שוק גדולים יותר", היא אומרת.

ואילו נבנצאל מוסיף כי לחברות שמציעות פתרון שיש לו ביקוש, עם מזומנים בקופה לתקופה של מעל 12 חודשים, יהיה יותר קל לעבור את המשבר. "חברות אשר גייסו הון בשווי מאד גבוה, למשל מעל מכפיל מכירות של 12, והן עם מוצר לא בשל או עם מעט לקוחות, הסיכוי לשרוד נמוך יותר", הוא מעריך, ועל אף זאת, לא צריך לבצע קיצוצים חדים מדי בעיניו: "העובדים חשים את השטח וקוראים את כתבות כלכליות אולם זה לא אומר שיש לעצור העלאות שכר ואירועי חברה, רק לבצע באופן יותר כירורגי", הוא אומר.

גל סלוצקי, DOF של חברת Balance מוסיף: "לצערי יש תחושה שלא מעט חברות ייפגעו בתקופה הזאת, חברות שישרדו ואפילו יתחזקו אלו חברות ששמו דגש מתחילת הדרך על יעילות מקסימלית של עובדים ולא גייסו רק לשם הגדלת מצבת העובדים. חברות שה-Unit economics שלהם בריא וחזק ובעיקר מבוססות על מוצר/פתרון שיכול להביא ערך וניתן למדוד את זה בטווח הקצר".

בכל אופן, גם אם המשבר יהיה פחות חמור מהחששות, השינוי בטון המשקיעים כבר ניכר. "היום משקיעים רוצים לראות צמיחה, יעילות, רווחיות (לפחות אופק לכך) ושווי לא גבוה. זזנו ממקום לא מאוזן אחד, שבו אתה מקבל כסף אם אתה צומח בכל דרך אפשרית, למקום לא מאוזן אחר, שבו בודקים את כל הפרמטרים ולא מתפשרים", אומר נוטקין.

גבע מוסיפה כי ללא ספק ישנו שינוי מצד שוק ההון והמשקיעים. "השנתיים האחרונות היו בועתיות, כאשר מה שהנחה את המשקיעים היו מדדי צמיחה בכל מחיר, ללא כל רגישות לצד ההוצאות. המשקיעים כיום מבקשים לראות התייעלות, הארכת הנזילות ונותנים גם חשיבות רבה למדדי net burn ולא רק top line כפי שהיה מקובל בשנתיים האחרונות. יש שמבקשים גם לדעת מתי החברה תהפוך להיות רווחית. אני פחות מתחברת לבקשה ולא חושבת שיש מה להסתכל על מדדי רווחיות בעתיד הנראה לעין, בפרט אצל חברות קטנות שרק עברו את שלב גיוס ה-Seed ו–A".

מגמה נוספת שעשויה לתפוס תאוצה בתקופה הקרובה היא של מיזוגים ורכישות, בין אם מרצון או מחוסר ברירה. נזכיר כי בשבוע שעבר נחשף ב"כלכליסט" כי איירון סורס, שהונפקה רק לפני שנה לפי שווי של 11.1 מיליארד דולר, מתמזגת עם חברת יוניטי לפי שווי של 4.4 מיליארד דולר. וזו כנראה לא העסקה האחרונה שנראה בזמן הקרוב.

"חד משמעית נראה יותר עסקאות", מעריך נוטקין. "קרנות הפרייבט אקוויטי ייצאו למסע רכישות, כי הן נזילות, ויהיו הזדמנויות רבות. נראה גם את ענקיות הטק יוצאות למסע קניות. לא ראינו הרבה רכישות שלהן בתקופה האחרונה, אבל להערכתי נראה אותן מנצלות את קופות המזומנים וקונות במחירים אטרקטיביים כל מיני פיצ'רים ויישומים שיכולים לעניין אותםןבמחירים מסוימים", הוא אומר. עוד מעריך נוטקין כי גם יכול להיות שנראה יוניקורונים מובחנים מיזוגים ורכישות. חלקם יהיו בלחץ להציג צמיחה שלא מצליחים להגיע אליה בצורה אורגנית, וחלקם ייצאו לרכישות כדי לכסות על פערים ביעדים. "וזה כמובן עלול להיות מסוכן", אומר נוטקין.

למה?

"כי החברה עלולה לצאת לתהליך רכישה, כשהיא לא בשלה ואין לה מספיק ניסיון בכך, שכן תהליך האינטגרציה הינו בדרך כלל ארוך מהמצופה ובעל השלכות על אופי החברה".

ביקשנו מסמנכ"לי הכספים לתת גם טיפ לסטרט-אפים שנמצאים בתחילת דרכם, ומתמודדים כעת עם הסערה בשווקים.

שלו מדגיש כי: "אין ספק שחזרנו לתקופה של CASH IS KING", ומוסיף כי "עבור חברות שאמורות להיות ממומנות דרך גיוסי הון, טוב יעשו שילכו חזרה ללוח ויכינו תזרים מזומנים צפוי לשלוש שנים קדימה לראות איפה נקודת התורפה, ויבצעו מודל רגישות מול גידול בכוח אדם שיש להצטייד בעתיד הקרוב. חוסר יציבות בחברה שבה פעם מגייסים ואחרי זה מפטרים הוא לא בריא לא לעובדים, לא לגיוסים חדשים ולא בתפיסה של השוק את החברה".

גבע מציעה לחברות שבתחילת הדרך להדק חגורות עד כמה שניתן: "יש לתכנן במשורה את תקציב ההוצאות ביחס לצפי המכירות ולנסות להיערך לשנה וחצי של פעילות ללא הסתמכות על מימון חיצוני. מנגד, חברות שנסחפות אחרי הלך הרוח או ה'היסטריה' ורצות לפטר עובדים, עלולות למצוא עצמן במצב של פגיעה במוניטין של עצמן בעיני עובדים קיימים ועובדים פוטנציאליים", היא אומרת.

סלוצקי ממליץ בתקופות כאלה לנסות לחזור לבסיס: "לא להתפזר יותר מידי, מיקוד באזור מצליח שיכול לדחוף את החברה קדימה עדיף על חיפוש כיוונים חדשים והשקעות שיכולות להיות מיותרות בתקופה הזאת. השוק מדבר היום על תוצאות בפועל בטווח הקצר וחשוב שהמודל העסקי יתמוך בזה".

הרשקוביץ מתריעה כי בחברות קטנות סבבי ההשקעות הצטמצמו. "הסכומים בגיוסים נמוכים יותר והכסף צריך להספיק לתקופה ארוכה יותר. לכן, בעיניי כדאי לנהל את החברה כבר בשלב הזה על פי סט יעדים ברורים, על מנת לוודא שהחברה מגיעה ליעדים באופן היעיל ביותר תוך שמירה על המזומנים לאורך זמן".