בית המשפט חושף את נתוני הבועה: כך קרס שוק הקריפטו

בית המשפט חושף את נתוני הבועה: כך קרס שוק הקריפטו

מסמכים שהוגשו בימים אלה לבית המשפט מציגים את מסלול ההתרסקות של פלטפורמות הקריפטו שהתיימרו להוביל את החדשנות הפיננסית והטכנולוגית. מדובר בשילוב של סיכונים לא מנוהלים, הפסדים מתמשכים וחשד לפעילות תרמיתית. כרוניקה של חזון פיננסי שהתפוצץ

מסמכים חושפניים על פעילותן של חברות הקריפטו הכושלות נערמים בפתחם של בתי המשפט והסיפור שעולה מהם אינו מחמיא. התנהלות שערורייתית בקנה מידה יוצא דופן שמתפרסת על פני שנים ארוכות. עסקים שהתיימרו להיות בחוד החנית של החדשנות הפיננסית והטכנולוגית נחשפים כפי שהם באמת: בועות בועות של מינופים פיננסיים, דבוקות אחת לשנייה בכוונה תחילה, שמתפוצצות בעקבות משקל הסיכונים שלקחו ביודעין, בפניהם של מאות אלפי לקוחות.

אף שהאמת שנחשפת בבתי המשפט ברורה למדי, היא נמהלת כל העת בתירוצים ובניסיונות של החברות ומייסדיהן לבדל עצמם בתוך הקבוצה הקורסת. איך מה שקרה להם מוסבר לחלוטין אחרת, כיצד הם בכלל קורבן של נסיבות, של שוק דובי, תנאים מאקרו־כלכליים מורכבים, רגולציה חסרה, ושהם חלק משורה ארוכה של נפגעים שנוצלו על ידי "שחקנים רעים".

בדרך הם לא שמים לב כי הם פועלים במנטליות של סרטנים. בזמן שכולם מתפתלים בתחתית, כל אחד מנסה לחלץ את עצמו ולברוח על חשבון האשמת האחר. אך האמת שיוצאת מפיו של שחקן קורס על עסקיו עם אחרים מושכת את כולם יחד מטה, רק כדי להבטיח את מותם הקולקטיבי בתחתית.

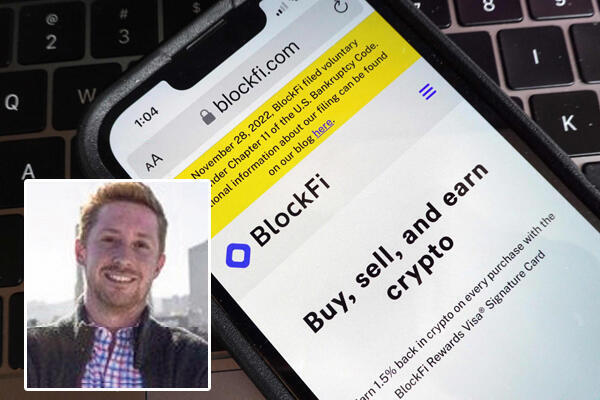

BlockFi: תירוץ הרגע המכונן עם טרה/לונה

זה הפך לרעיון נפוץ כי שוק הקריפטו חווה את "רגע ליהמן שלו". הרעיון מתייחס למצב שבו בעיה של שחקן אחד הופכת לבעיה של כולם. והקשר הוא למשבר של שנת 2008, אז פשיטת הרגל של בנק ההשקעות ליהמן ברדרס הפעילה לחץ כה גדול על כל השווקים הפיננסיים, עד שנדרשה מעורבות מסיבית ממשלתית כדי לייצב את השווקים. בשוק הקריפטו כינו את קריסת פרויקט המטבע היציב האלגוריתמי טרה/לונה כ"רגע ליהמן", אירוע שעיצב את כל האירועים שבאו אחריו. כך, למשל, בהגשה הראשונה לבית המשפט צלזיוס טענה כי "חורף הקריפטו וקריסת טרה/לונה" אחראים למצב החברה. בשבוע שעבר ג'ושוע סוסברג שייצג את BlockFi המשיך את הקו בבית המשפט ואמר כי "קריסת לונה באמת היתה ההתחלה של הכל".

האמת היא שפעילות הקטל בשוק הקריפטו לא התרחשה בשל נפילתו של שחקן אחד, אלא בשל שילוב של סיכונים מובנים לא מנוהלים, הפסדים עמוקים ומתמשכים ופעילות תרמיתית לכאורה. כך, למשל, אנחנו יודעים לפי בדיקה של צוות רגולטורים אמריקאי, שצלזיוס חוותה הפסדים מסיביים בשבעת החודשים הראשונים של 2021. לא רק זאת, אלא שהיא "הודתה כי החברה מעולם לא קיבלה מספיק הכנסות כדי לתמוך בתשואות המשולמות למשקיעים". אנו גם יודעים שצלזיוס ביצעה מניפולציות במחיר המטבע שהנפיקה (CEL) ורשמה אותו במאזני החברה כדי לעוות את מצבה הפיננסי.

עוד אנחנו יודעים ש־BlockFi חוותה הפסדים עמוקים משורת הלוואות מסוכנות שנתנה לקרן הגידור 3AC וחברת הכרייה Core Scientific והלוואת עתק לאלמידה של סם בנקמן־פריד בשווי 680 מיליון דולר. מרשימת הנושים המצונזרת של BlockFi לבית המשפט אנו למדים כי אחת הנושות הגדולות של החברה היא ה־FTC, שלה היא חייבת 30 מיליון דולר, חלק מ־100 מיליון דולר שהסכימה לשלם בקנסות על הפרת חוקי ניירות ערך בפברואר האחרון.

הסיבה שצלזיוס, BlockFi ואחרות הושפעו כל כך מקריסת הפרויקט, היא משום שפעילותן מעולם לא היתה בת־קיימא. השתיים פיזרו הבטחות מופרזות לגבי יכולתן לייצר תשואות דו־ספרתיות ללקוחות, וכדי לעמוד בהן קיבלו החלטות מסוכנות שהפכו אותן רגישות ופגיעות בצורה סופנית.

3AC: הקריסה גררה אחריה חברות נוספות

נרטיב נוסף שהחברות ומייסדיהן מנסים לבסס בציבור הוא מיתוס הקורבן. כך ביום הדיונים הראשון להליך פשיטת הרגל הסבירו ב־BlockFi לבית המשפט כי החברה היא האנטי־תזה לבורסת FTX וכי לה, בניגוד ל־FTX, יש בקרות פנימיות מתאימות כדי להתמודד עם המצב, והחברה פועלת להחזיר ללקוחותיה את כספיהם בהקדם האפשרי. התכנון הותיר את החברה בנקודת זינוק טובה להתקדם למרות העובדה ש־2022 "היתה שנה נוראה במיוחד עבור תעשיית המטבעות הקריפטוגרפיים", כתבו בבקשה לפשיטת רגל. רגע אחר כך מציינים בחברה כי קריסתו של לקוח ענק של החברה — 3AC — שהוא גם משקיע גדול בחברה, תרם למשבר הנזילות החמור שלה. עוד הסבירו כי הלוואת עתק שהעניקו לאלמידה של בנקמן־פריד ולא הצליחו להשיב, בגובה 680 מיליון דולר, תרמה לקריסה. אה, וגם שלא הצליחו לקבל לידם 125 מיליון דולר מתוכנית החילוץ שהבטיחה להן בורסת FTX וגם שננעלו לחברה 355 מיליון דולר בנכסי קריפטו בפלטפורמת FTX אחרי שזו האחרונה הגישה בקשה לפשיטת רגל.

בשלב מסוים, רגע לפני קריסת FTX, היתה זו BlockFi שממש דפקה על דלתות בנקמן־פריד וביקשה את 680 מיליון הדולרים שהוא חייב לה. בתמורה הוא הסכים לשים כערבות את מניות רובינהוד הפרטיות שבידיו (דרך חברה בשם Emergent) שרכש באמצעות הלוואה בשווי מיליארד דולר שקיבל מאלמידה. FTX קרסה, וכעת BlockFi תובעת את בנקמן־פריד למניות אלו.

זאת אומרת ש־BlockFi היא נושה של־FTX שהלוותה לאלמידה שהלוותה לסם בנקמן־פריד כדי שירכוש באמצעות Emergent (חברת מעטפת בבעלות סם בנקמן־פריד) מניות רובינהוד ששועבדו כביטחונות ל־BlockFi להלוואה ל־FTX ששימשה לחילוץ BlockFi עצמה. האם אלו תיאורים של חברה שנקלעה במקרה למשבר, או שכל פעילותה משקפת סיכון עצום?

צלזיוס הסבירה כי עם קריסת טרה/לונה פשטה "פרשנות ויראלית ומוטעית לחלוטין בטוויטר וברשתות החברתיות" לגבי מצבה, וזו הביאה שורת שחקנים להימנע מלעשות עסקים עמה והחישו את מותה. בפנייה לבתי המשפט היא מתארת את עצמה כקורבן של נסיבות. חברה בריאה בסך הכל, שנפגעה מתהליכים מאקרו־כלכליים כמו האטה במשק, ירידת המחירים הגדולה של שוק הקריפטו וקריסתו של שחקן גדול — פרויקט טרה/לונה, ומשגיאות אנושיות מובנות כמו צמיחה מהירה מדי ו"הימורים לא טובים".

מאוחר יותר החברה אף הגישה תביעה נגד מי שניהל חלק מהשקעותיה, בטענה כי הוא גנב ממנה כספים. בימים האחרונים מאז קריסת FTX מייסד צלזיוס אלכס משינסקי חזר לצייץ בטוויטר, והוא משתף באופן אגרסיבי טענות כי FTX פעלה בחבלה מכוונת נגד צלזיוס, ולמעשה זו FTX שהביאה לקריסתה. בציוץ אחר משינסקי, שפדה 10 מיליון דולר מהפלטפורמה שלו לפני שעצר בה את כל המשיכות והיה הראשון להכריז פשיטת רגל, מסביר כי שחקן אחר צריך לקחת אחריות (וכפועל יוצא למצבה של צלזיוס): "ג'נסיס ו־DCG צריכות לקחת אחריות לשוק הדובי בשל ההלוואות חסרות האחריות שנתנו לשחקנים הממונפים ביותר...".

ומה על FTX ואלמידה? שם הסיפור אישי יותר. תחילה העיד מייסד החברה סם בנקמן־פריד בציוץ שמאז מחק, כי "מתחרה מנסה להכשיל אותנו עם שמועות זדוניות", והסביר כל "נכסי FTX בסדר גמור". מאז שהתברר שלא ו־FTX עדיין מנסה להבין בכלל מי הנושים שלה, המיליארדר מנושל הנכסים החל לבצע סבב ראיונות אינטנסיבי, שם הוא פועל לבסס עצמו כילד טוב ותמים שרק טעה, לא השכיל להעריך סיכונים, לאמוד מינוף או לעקוב אחרי העברות כספים. זאת במקביל להדגשת מצבו הפיננסי: "יש לי רק 100 אלף דולר בחשבון הבנק וכרטיס אשראי אחד שעובד", אמר כדי לציין איך לכאורה הוא איבד הכל. "הייתי צריך להיות על זה ואני מרגיש ממש ממש רע שלא הייתי", אמר בראיון ל־ABC בשבוע שעבר, "לא ידעתי שיש שימוש לרעה בכספי לקוחות... עשיתי טעות שלא השקעתי זמן בניהול סיכונים... הפכתי קצת שחצן".

היום אנו יודעים, ממסמכים שהגישו FTX, שהחברה חוותה הפסדי עתק לאורך זמן. FTX ואלמידה הפסידו שתיהן 3.7 מיליארד דולר ב־2021. עוד אנחנו יודעים משורת חשיפות עיתונאיות והגשות לבית המשפט שבנקמן־פריד שהעיד על עצמו כ"מומחה לניהול סיכונים", פיקח על העברות כספי לקוחות מ־FTX לאלמידה, ודאג להסתיר את הפעילות החשבונאית הזו באמצעות יצירת תוכנה ייעודית במה שנראה לכאורה כהונאה פיננסית מהמעלה הראשונה. קורבן של תמימות? נראה יותר כמו פעילות תרמיתית שיטתית לכאורה.

FTX: נדל"ן יוקרתי והעשרת המייסד

העובדה ש־FTX ואלמידה היו הפסדיות חשובה משום שמצבן הפיננסי הרעוע הוחמר עוד יותר בשורה של החלטות שקיבל בנקמן־פריד ובכירים אחרים בקבוצת החברות שהקים.

אלמידה, אגב, העניקה הלוואה אישית של מיליארד דולר לבנקמן־פריד שהוא טוען ששימשה כולה להשקעה חוזרת בחברה, בעיקרה לזרוע ההשקעות של החברה. זו לא הפעם היחידה שבנקמן־פריד משך לעצמו סכומי כסף עצומים שהיו אמורים לשמש עבור ביסוס החברות. באפריל בשנה שעברה, כש־FTX השלימה גיוס עתק מקרנות הון סיכון של 420 מיליון דולר ולפי שווי של 25 מיליארד דולר, הוא עצמו קיבל לידיו 300 מיליון דולר מכל הגיוס באמצעות מכירת מניות אישיות. לפי "הוול סטריט ג'ורנל", בנקמן־פריד הסביר למשקיעים כי זה החזר של ההון שהשקיע כדי לקנות את 15% מניות FTX שנותרו בידיה של המתחרה — בורסת בייננס, משקיעה מוקדמת. עם זאת, לפי מסמכים שהגישה FTX לבית המשפט כל מניות אלו עברו לישות בשם Paper Bird, שהיא בבעלות מלאה של בנקמן־פריד.

לפי עורכי הדין של FTX, בנקמן־פריד ושותפיו רכשו נדל"ן יוקרתי בשווי כולל של 300 מיליון דולר באיי בהאמה, כולל כמה נכסים יוקרתיים בקהילת אלבני האקסקלוסיבית, לרבות בית נופש להוריו של בנקמן־פריד בשווי 50 מיליון דולר. עמותה שמנוהלת על ידי אחיו של סם, גבריאל, ומומנה על ידי סם, רכשה באפריל האחרון בית בוושינגטון במעל 3 מיליון דולר.

צלזיוס: אין מעקב אחרי נכסים והתחייבויות

חלק מההבטחות של שוק הקריפטו והטכנולוגיה המארגנת שלו — הבלוקצ'יין, נוגעות לאלטרנטיבה של תיעוד היסטוריית טרנסאקציות. שיטת יומן הרישום המבוזר של הבלוקצ'יין מציעה למעשה תיעוד חסין למניפולציה ולפגמים האנושיים. אבל, כפי שעולה מההגשות לבית המשפט, אין דבר חסין באופן שבו תיעדו חברות הקריפטו את עשרות מיליארדי הדולרים בשווי נכסים שניהלו. "קבוצת FTX לא שמרה ספרים ורישומים מתאימים, או בקרות אבטחה, ביחס לנכסיה הדיגיטליים", כתב ג'ון ריי השלישי, המנכ"ל החדש של FTX, "בגלל כשלים היסטוריים בניהול מזומנים, החייבים עדיין לא יודעים מהי כמות המזומנים המדויקת שקבוצת FTX החזיקה". עוד כתב המנכ"ל, כי אף שהם מפרסמים את רשימת הנושים הגדולים של החברה, הם לא בטוחים שהיא נכונה.

ומה על צלזיוס? בודקת חיצונית שמונתה לחברה הגישה בשבוע שעבר דו"ח חמור. לפי בדיקתה, צלזיוס עקבה אחרי נכסים והתחייבויות באמצעות המוצר היומיומי Google Sheets. זאת החל ממאי 2021, ולפני כן "לצלזיוס לא היתה שיטה לעקוב אחר הנכסים וההתחייבויות שלה במקום אחד, אלא היא היתה נכנסת לכל ארנק באופן ידני כדי לבדוק יתרות". עוד עולה כי צלזיוס לא פיתחה תשתיות נפרדות לחשבונות מסוגים שונים ללקוחותיה. לכן, כשלקוחות היו מעבירים נכסים לחשבון משמורת או מוצר אחר של החברה, הנכסים היו מופקדים באותו האופן לארנקים ייעודיים של צלזיוס עצמה. ייתכן כי פעמים רבות חשבונות של לקוחות הציגו בחוסר או בעודף נכסים, ובתגובה צלזיוס ביצעה אסטרטגיות יצירתיות כדי להעביר נכסים בין הארנקים השונים, לעתים קונה ומוכרת נכסים כדי "לממן" את חשבונות המשמורת שלה.