הסטארט-אפים המבטיחיםפתאום כולם רוצים להיות סוּניקורנים

הסטארט-אפים המבטיחים

פתאום כולם רוצים להיות סוּניקורנים

ברבעון הראשון של 2022 הבינו שחקני תעשיית גיוסי ההון בהייטק הישראלי שלפני שדוחקים בסטארט־אפ להפוך ליוניקורן חייבים ללמד אותו לדהור, כלומר לייצר הכנסות ורווחים ובכלל להיות עסק, ולא רק חברה - אחרת, הבלון עלול להתפוצץ במהירות. לחיה החדשה הזו, שצומחת בניחותא ומגלה בגרות ואחריות, יש אפילו שם מצוין: Soonicorn, "עוד מעט יוניקורן"

בגיליון "50 הסטארט־אפים המבטיחים של כלכליסט" שפרסמנו בשנה שעברה הסברנו למה כל חברת סטארט־אפ חולמת להיות יוניקורן, וכיצד הפכה ישראל לפס ייצור של חדי־הקרן. מאז זרמו יותר מ־30 מיליארד דולר אל כלכלת ההייטק הישראלית, יונקורנים חדשים נולדו, הונפקו והגיעו למהדורות החדשות ואפילו לסדרת מערכונים ב"ארץ נהדרת". במילים אחרות, הם הפכו לדבר הכי לא מיוחד בסביבה. עד כדי כך שחלק גדול מהסטארט־אפים שהשלימו סבבי גיוס בתקופה האחרונה העידו כי החליטו לא להפוך ליוניקורנים באופן יזום ומודע. Unicorn זה הכי 2021: ב־2022 כולם מעדיפים להיות Soonicorn.

מה זה סוּניקורן? זו חיה שהולכת ועושה קולות דומים לאלה של יוניקורן, אבל מתנהגת באופן הרבה פחות לחוץ. סוניקורנים הן חברות שעשו את סבב הגיוס האחרון לפי שווי של כ־600–800 מיליון דולר — מה שמאותת על כך שהמוצר כבר עובד והוכח כמתאים לשוק, המכירות צומחות וכלכלת היחידה עובדת, או נמצאת בכיוון הנכון.

סוניקורן עושה קולות דומים לאלה של יוניקורן, אבל הוא חיה הרבה פחות לחוצה. סוניקורנים הן חברות שעשו את סבב הגיוס האחרון לפי שווי של 600–800 מיליון דולר, מה שמסמן שהמוצר שלהן עובד ומתאים לשוק ושהמכירות צומחות

כלכלת היחידה (Unit Economics) הוא מדד שמעניין היום את המשקיעים הרבה יותר מאשר ב־2021, ונועד לבחון את סיכויי מעבר החברה לרווחיות לאחר הגעה ליעד מכירות מסוים. לא מעט יוניקורנים בהווה ובעבר, בראשם אוּבּר שהיה לאחד הסמלים הראשונים של "תעשיית חדי־הקרן", מעולם לא הצליחו להוכיח כי עם הפסקת סבסוד הלקוחות בפועל באמצעות כספי המשקיעים הם יצליחו למכור את המוצר או את השירות וגם להרוויח מכך — כלומר, שהם גם עסק מתפקד ולא רק חברה. גם סוניקורן, כמובן, צריך לעמוד בכל הציפיות המתבקשות מיוניקורן, אבל הוא רשאי לעשות זה לאט יותר, לא בדהירה. היעדים עדיין שאפתניים, אבל פחות.

"אעשה כל מאמץ כדי שלא נהיה יוניקורן בזמן הקרוב", אמר ל"כלכליסט" אחד היזמים. "כבר דחינו הצעות לשווי כזה מצד המשקיעים. זה רק מייצר כותרות וציפיות, אבל אין טעם למקסם את הערכת השווי מהר מדי". יזם אחר מזדהה: "אנחנו לא רוצים להפוך ליוניקורן, לא לפני שנגיע להכנסות של 150–200 מיליון דולר", הוא אומר. יזם שלישי מסכם: "אנחנו מתלבטים עם איזה משקיע ללכת עכשיו כגורם מוביל בגיוס, כי אחד רוצה שזה יהיה לפי שווי יוניקורני והשני לא, ואנחנו נוטים לשני כי אנחנו מעריכים אותו יותר כמי שיכול לתרום לנו ברמה האסטרטגית של פיתוח הביזנס".

חושבים על אקזיט

מה עומד מאחורי המנטרה החדשה "אנחנו לא רוצים להיות יוניקורן"? האם אלה בגרות ואחריות (מפתיעות, יש לומר) מצד היזמים, שלכאורה בולמים את המשקיעים שרוצים להרעיף עליהם יותר כסף — או שמא זו תולדה של אירועי מחצית השנה האחרונה בוול סטריט, והגלים שמתחילים להגיע מהשוק הציבורי אל הפרטי? קשה לומר.

שלושת החודשים הראשונים של 2022 היו מהגרועים שידע שוק ההנפקות בכלל, וענף הטכנולוגיה בפרט: רק 18 חברות חדשות התחילו להיסחר וגייסו יחד סכום זעום. נוסף על כך, מרבית היוניקורנים שהונפקו במהלך 2021, גם כאלה שלא עשו זאת באמצעות מיזוג עם ספאק, הפכו למעין תמרור אזהרה מפני פורמט האקזיט הזה. כל החברות הישראליות ממחזור ההנפקות של השנה שעברה כבר נסחרות מתחת לשווי ההנפקות, בהן גם חברות מצוינות שממשיכות להציג צמיחה ואפילו רווחיות. חלקן אף ירדו מתחת לשווי של מיליארד דולר, כמו במקרה של ריסקיפייד, סימילרווב ואאוטבריין.

כששוק ההנפקות סגור, ברור שיש לבצע התאמה בציפיות לגבי המשך הדרך. כאן טמונה הסיבה המרכזית לחוסר הרצון למקסם את השווי, גם אם המשקיעים אולי מוכנים לכך. מהלך החיים הרגיל של חברות ההייטק מושתת על הגעה לרף הכנסות מסוים בהתבסס על כספי המשקיעים הפרטיים. רק כשהעסק מתייצב והופך עקבי ברמה שמאפשרת רמת חיזוי סבירה, הופכים את החברה לציבורית: שם, בכל זאת, נמצא הכסף הגדול באמת, חרף כמויות הכסף האדירות שהגיעו בעשור האחרון לשוק ההשקעות הפרטיות.

הנפקת החברה גם מייצרת לה באופן מיידי מטבע, בדמות מניה שאפשר לקנות באמצעותה חברות אחרות. כל עוד שוק ההנפקות היה פתוח, אפילו בפני חברות נטולות רווחים — ובמקרה של ספאקים גם נטולות הכנסות — היזמים נטו לחשוב שזמן לא רב אחרי גיוס לפי שווי של מיליארד דולר ניתן יהיה להנפיק את החברה ב־3–5 מיליארד דולר. תסריט כזה ירד מהפרק עבור רוב החברות היום, וספק אם בעתיד הקרוב נראה הערכות שווי כאלה לחברות טכנולוגיות הפסדיות. משנפלה האסטרטגיה הזו לאקזיט, לפחות לעת עתה, היזמים מבינים שהם יידרשו לערוך עוד סבב או שניים של גיוסים פרטיים ומעדיפים להשאיר לעצמם מרווח ביטחון.

אסטרטגיית אקזיט חלופית עבור חברות סטארט־אפ היא מכירת החברה למתחרה, שותף אסטרטגי או לקוח גדול. גם כאן הערכת שווי הופכת למחסום, בעיקר נוכח העובדה שמי שרוכשות חברות בשווי של יותר מחצי מיליארד דולר הן בעיקר חברות ציבוריות, שלא חייבות לשים את כל הסכום במזומן, אלא משלמות חלק או הכל במניות. גם החברות האלה, בהן מטא או נטפליקס, ספגו ירידות במניות, וגם אם לא חסרים להן מזומנים, הן לא תמהרנה לבצע רכישות לפי מכפילי הכנסות גבוהים משמעותית מאלה שהן עצמן נסחרות בהם.

ואם יש אירוע שיזמים וגם משקיעים רוצים להימנע ממנו, אפילו יותר מכפי שהם שואפים לזכות בתואר יוניקורן, זה אקזיט בשווי נמוך יותר מהשווי בגיוס האחרון. גם אם ברמה הפיננסית קרנות ההשקעה והון סיכון יודעות לגדר את הסיכון הזה ולהבטיח לעצמן תשואה כמעט בכל תרחיש, מדובר בפגיעה תדמיתית משמעותית שאף אחד לא רוצה ברזומה.

5 צפייה בגלריה

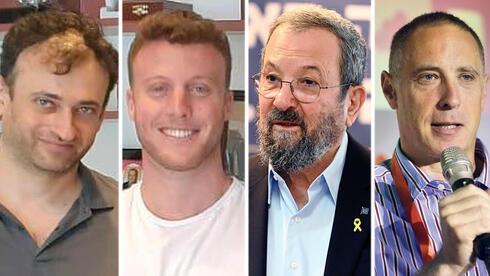

אודי כגן כנדיר האקרמן, מנכ"ל Webos, בסדרת המערכונים של "ארץ נהדרת". התגלמות היוניקורן שמחפש את עצמו

כבר ברבעון הראשון ניתן היה להרגיש כי קצב רכישת סטארט־אפים על ידי חברות ציבוריות הואט מרמה של 150 חברות ברבעון הראשון של 2021 ל־99 חברות בשלושת החודשים הראשונים של 2022, על פי נתוני חברת המחקר קראנץ' בייס. דווקא בגזרת החברות הפרטיות אין לפי שעה שינוי מגמה: ברבעון הראשון נרשמו 124 רכישות של סטארט־אפים על ידי חברות הייטק בבעלות פרטית, בהשוואה ל־118 עסקאות כאלה בתקופה המקבילה.

ההימנעות היזומה משווי גבוה מדי קשורה לגורם נוסף: התחרות האדירה על עובדי הייטק, שמאפיינת את ישראל בשנים האחרונות. גם בארצות הברית ובאירופה נלחמים על כוח אדם איכותי, ולפי שעה אין עדויות ממשיות להתקררות הביקוש לאנשי הייטק. בכירים רבים בחברות טכנולוגיה ישראליות מעידים זה תקופה ארוכה כי רמות השכר הגיעו לקצה, ולכן התחרות היא במידה רבה באמצעות תגמול הוני, כלומר אופציות או מניות חסומות.

מי שנכנס לעבוד כעת באחת מאותן חברות הייטק ציבוריות, שמניותיהן צנחו ב־80% מבלי שהשתנה משהו מהותי בביזנס, מקבל הזדמנות לאופציות במחיר מימוש נמוך בהרבה ממי שהגיע לאותה חברה רק לפני חצי שנה. מכיוון שכך, מבחינת החברות הפרטיות, כדי לעמוד בתחרות הזאת עדיף להסתפק בשווי נמוך, שמאפשר פוטנציאל קפיצה גבוה יותר בהמשך כדי להתחרות על הטאלנט. דוגמה טובה לכך (וייתכן שמדובר רק בסנונית הראשונה) היא חברת משלוחי המזון האמריקאית אינסטקארט, שהפחיתה את שווייה מ־39 מיליארד דולר ל־24 מיליארד דולר מבלי לגייס כסף חדש, בעיקר כדי לחזור למשחק על העובדים: בחברה הבינו שהשווי האחרון שבו גייסה כבר לא רלוונטי במציאות הנוכחית, כלומר שלא ניתן יהיה להנפיק את החברה בשווי גבוה יותר, ובוודאי שלא למכור בשווי כזה — והקדימו תרופה למכה באמצעות הפחתת הערכת השווי לצורך הקצאת אופציות.

בגרות נדירה, או הקדמת תרופה למכה?

השאלה המעניינת לא פחות, שכל תעשיית הטכנולוגיה שואלת את עצמה בחודשים האחרונים, היא כיצד ייתכן שהדרמה שמתחוללת במניות הטק בוול סטריט לא מגיעה אל השוק הפרטי. בעוד שחברות ציבוריות נשחטו ואיבדו 70%–80% משוויין, כך שאין מה לדבר על גיוס המשך, קרנות ההשקעה הפרטיות ממשיכות להזרים מיליארדים לחברות בעלות פרופיל דומה, לרוב גם עם ביצועים עסקיים פחות טובים.

דוגמאות לא חסרות גם בקרב החברות הישראליות: ריסקיפייד המדממת ירדה מתחת לשווי של מיליארד דולר בעוד יריבתה המושבעת פורטר, שעל פי הערכות עדיין נמצאת בקצב הכנסות נמוך יותר, שווה 3 מיליארד דולר. חברת הפינטק פיוניר, מחדי־הקרן הישראליים הראשונים והבולטים, צנחה לשווי של 1.4 מיליארד דולר, בעוד חברות פינטק פרטיות כמו טיפלתי או מליו שוות 8 ו־4 מיליארד דולר בהתאמה.

5 צפייה בגלריה

עובדי פיוניר מתקבצים בטיימס סקוור בניו יורק. כל הישראליות נסחרות בפחות משוויין בהנפקה

(צילום: eclipse_media)

חלק מהתשובה טמונה בכך שכל עוד חברה פרטית לא יוצאת לסבב גיוס, השווי שלה לא משתנה, לפחות כלפי חוץ. מחוץ לאור הזרקורים ובשקט מופתי, הפוך לרעש צהלולי הגיוסים, נעשות עסקאות מכירת מניות על ידי עובדים שרוצים להיפגש עם הכסף לפי הערכות שווי הרבה יותר "מציאותיות". מעבר לכך, מתחילים להתקבל סימנים של ירידה בקצב ההשקעות וגם בקצב היווצרות חדי־קרן ראשונים. אחד השחקנים הבולטים בזירת ההייטק הישראלית תיאר את המצב כך: "זה קצת כמו ווייז שאומר לך 'מתחיל להיווצר פקק בהמשך הדרך', כשאתה עדיין דוהר על 100 קמ"ש בכביש שנראה פנוי".

איפה כבר רואים את הפקק? קודם כל בהנפקות או במכירות של חברות: בשלושת החודשים הראשונים של 2022 שווי האקזיטים שרשמו קרנות הון סיכון והשקעות טק האמריקאיות הסתכם ב־33 מיליארד דולר. אף שהמספר נשמע גבוה, מדובר בצלילה של 82% מול הרבעון הקודם, כפי שחושפים נתוני חברת איסוף המידע על ענף ההייטק PitchBook. מדובר עדיין בהיקף אקזיטים שדומה לאלו שנרשמו ב־2018 ו־2019, שנחשבו לשנים טובות בכל קנה מידה — אלא ששלושה רבעונים רצופים ב־2021, שבכל אחד מהם שווי האקזיטים היה קרוב ל־200 מיליארד דולר, מעוותים את קנה המידה.

גם בפסי הייצור של חדי־קרן הואט קצב העבודה ברמה כלל עולמית, אבל גם כאן מדובר בניצנים ראשונים, שעשויים להתברר כנקודתיים ונראים לעין רק אם משווים אותה לתקופות קודמות. במרץ נולדו 34 יוניקורים חדשים בעולם, לעומת 49 בפברואר ו־46 בינואר. דווקא בגלל היעדר ההנפקות והאקזיטים, מספר החברות הפרטיות בעלות שווי של יותר ממיליארד דולר גדל, והיום יש ברשימת המעקב של קראנץ' בייס לא פחות מ־1,260 חברות כאלה, בעלות שווי מצרפי של 4.3 טריליון דולר.

אגב, גם בקראנץ' בייס, שנחשבת האורים והתומים בכל הנוגע למעקב אחר הנעשה בהייטק, שמים באחרונה יותר דגש על חברות ש"כמעט שם" — הלוא הם הסוּניקורנים, חביבי הקהל החדשים. חדי־קרן הפכו לחיה מעט יותר נדירה בחודשים האחרונים: אם בשנה שעברה 44% מהכסף הלך למימון גיוסים של חברות בשווי של יותר ממיליארד דולר, הרי שמתחילת השנה שיעור המימון ירד ל־30%. במרץ האחרון גייסו חדי־הקרן יחד 14 מיליארד דולר, בדומה ל־15 מיליארד דולר שגויסו בפברואר, אך אם משווים את המספר למרץ 2021, אז הם גייסו 26 מיליארד דולר, מדובר בירידה חדה.

בין Island ל־Fast

חרף ההאטה, עדיין מדובר במספרים פנומנליים. גם במציאות הנוכחית נעשו עסקאות ברמות שווי שנראות מנותקות מהמציאות — למשל, זו של חברת הסייבר Island של היזם הסדרתי דן אמיגה, שגייסה 115 מיליון דולר לפי שווי 1.3 מיליארד דולר שבועות ספורים לאחר שהשלימה את הגיוס הראשון שלה אי פעם, שבו קיבלה 100 מיליון דולר.

הסיבה לכך ש"המפעל עדיין ממשיך לעבוד" נעוצה בסכומי הכסף חסרי התקדים שעדיין שוכנים בחשבונות של קרנות ההשקעה וממשיכים לזרום אליהן. ברבעון הראשון גייסו קרנות הון הסיכון בארצות הברית 70 מיליארד דולר, סכום שאינו פרופורציונלי אפילו בהשוואה ל־2021, שכן הוא כבר מהווה יותר מחצי מכל מה שגויס באותה שנה, שהיתה שנת שיא היסטורית.

ייתכן שזה נובע דווקא מחששות שהמשך השנה יהיה גרוע יותר, ומרצון להבטיח את ההון הזמין להשקעות כל עוד העולם לא שקע במיתון. אחת הדוגמאות הבולטות לכך, ומי שלמעשה אחראית למספר הגבוה מתחילת השנה, היא אינסייט פרטנרס, הקרן הפעילה ביותר בישראל, שהשלימה לאחרונה גיוס של 20 מיליארד דולר לקרן החדשה שלה — מה שמביא את סך הנכסים המנוהלים שלה ל־90 מיליארד דולר. טייגר גלובל, שגם היא הפכה לשחקנית מרכזית בהשקעות בהייטק הישראלי בשנתיים האחרונות, סגרה גיוס של 12.7 מיליארד דולר לקרן הצמיחה החדשה שלה לפני כחודש. אנדריסן הורוביץ, קרן ענקית נוספת להשקעות בהייטק, גייסה 9 מיליארד דולר בתחילת השנה.

5 צפייה בגלריה

נופר עמיקם, שותפה בקרן ההון סיכון גלילות קפיטל. בזמן שבוול סטריט מתחוללת סערה, קרנות ישראליות גייסו יותר ממיליארד דולר

(צילום: אוראל כהן - מועדון MATTA במלון לייטהאוס מקולקציית מלונות בראון)

גם לא מעט קרנות ישראליות השתתפו בחגיגה, בהן ורטקס עם שתי קרנות של 400 מיליון דולר; גלילות קפיטל, המתמחה בסייבר, עם 220 מיליון דולר; גרוב של דב מורן, ששמה דגש על טכנולוגיות עמוקות, עם 185 מיליון דולר, סטייג וואן עם 150 מיליון דולר; וסייברסטארטס של גילי רענן עם 200 מיליון דולר. כלומר, בתוך חודשים ספורים, ובזמן שבוול סטריט מתחוללת סערה, גייסו קרנות ישראליות יותר ממיליארד דולר — וזאת כאשר גם חלק מהמיליארדים של הקרנות הזרות מיועד לסטארט־אפ ניישן.

כל השחקנים מבינים שאת הסכומים האדירים האלה הקרנות יצטרכו להשקיע, אבל ייתכן שהן יעשו זאת בקצב איטי יותר וידרשו יותר מניות עבור ההשקעה מהיזמים תמורת אותו סכום, כך שרמות השווי יתמתנו. ובכל זאת, יחד עם "ארגזי הכסף" שעוד נותרו לקרנות מגיוס של 129 מיליארד דולר ב־2021 ועשרות מיליארדים נוספים מהשנים שלפני כן, החישוב המקובל בשוק היום הוא שיש מספיק כסף לתמוך בתעשייה לתקופה של כשלוש שנים, גם אם אלו תהיינה שנים קשות במיוחד.

הקרנות הגדולות, שהרעיפו כסף על חברות ישראליות כמעט ללא בדיקת נאותות, משנות את המתודה: כעת הן מבקשות לעשות עסקאות יחד עם הקרנות הישראליות, שהבדיקות המעמיקות שלהן כונו על ידי לא מעט יזמים "מתישות" ו"מיותרות"

מה שישתנה, ככל הנראה, הוא בעיקר מה שתדרושנה הקרנות עבור הכסף הזה — לא רק ברמה הבסיסית של אחוזי ההחזקה או שווי, אלא בירידה לאותיות הקטנות יותר. אם בשנתיים־שלוש האחרונות ראינו שוק של יזמים, שבמסגרתו כמעט נעלמו מהשטח סעיפים שמגינים על הקרנות ומעניקים להן זכויות יתר והגנות בכל תרחיש, בימים אלה הגלגל מתחיל להסתובב לכיוון השני. כך, למשל, למשקיעים בשלבים המאוחרים יותר — שהפכו כעת למסוכנים יותר נוכח אופק האקזיט המטושטש — תהיה זכות לקבל את ההחזר שלהם עוד לפני המשקיעים המוקדמים. במקביל, אפשר לצפות שיצוצו יותר "סיבובי הרחבה", כלומר גיוס לפי אותו שווי כמו בגיוס הקודם — ללא הקפצת שווי פעמיים בשנה, שהפכה לסוג של נורמלי חדש בשנים האחרונות.

ואולם, יותר מכל, השינוי יהיה בעומק הבדיקות והדרישות מהחברות, כפי שכבר מתחיל להיראות בשטח. הקרנות הגדולות, מסוגה של טייגר גלובל, שעד לא מזמן הרעיפו כסף על חברות ישראליות כמעט ללא בדיקת נאותות, משנות את דרכי הפעולה: כעת הן מבקשות לעשות יותר עסקאות יחד עם הקרנות הישראליות, שידועות בבדיקות מעמיקות יותר, שאף כונו על ידי לא מעט יזמים כ"מתישות" ו"מיותרות" בשנים האחרונות, לאחר קבלת חותמת הכשר מהצוות הישראלי.

5 צפייה בגלריה

הצוות של פאסט, שגייסה 100 מיליון דולר, רשמה הכנסות של 600 אלף דולר, ונסגרה

(צילום: באדיבות החברה)

השינוי העמוק מכולם שמתרחש בימים אלה, ומוביל בחזרה לזהירות שאותה מעדיפות לנקוט גם החברות עצמן, הוא הציפייה להציג משהו ממשי יותר מהבטחות. האירוע הראשון בהקשר זה, ובהחלט סביר להניח שלא האחרון, הוא סיפורה הרועש של חברת הפינטק האוסטרלית Fast, שהספיקה לגייס יותר מ־100 מיליון דולר בשני סבבים מהירים מאז הקמתה ב־2019. החברה, שעם משקיעיה נמנו קרן אינדקס וענקית הפינטק סטרייפ, עשתה הרבה רעש ומסיבות, גייסה 400 עובדים בשנה אחת ושרפה 10 מיליון דולר מדי חודש. עד כאן הסיפור נשמע מוכר — אלא שבבואה לגייס כעת הון נוסף ממשקיעים, הפעם כבר לפי שווי של מיליארד דולר, אלה גילו שכל ההכנסות שלה בשנה שעברה הסתכמו ב־600 אלף דולר וסגרו את הברז. בתחילת אפריל, לאחר שלא מצאה קונה, Fast נסגרה.