קרנות הקריפטו מפילות את הסיכון על המשקיע הקטן

כשמשקיעים בעלי מוניטין רוכשים מטבעות קריפטו הם עושים זאת ברעש גדול בידיעה שההמון ילך אחר צלילי החליל שלהם. לעתים אחרי שערך המטבע קופץ במאות אחוזים אותם משקיעים מסתלקים חרש מהזירה, ומשאירים אדמה חרוכה לכל אלה שנהו אחריהם. בורסות הקריפטו אינן ניטרליות, ונרטיב של "קהילה" אף הוא מפיל ברשת סוחרים קטנים

מה גרוע יותר מלהיות המפסיד הגדול במשבר מניות הטכנולוגיה? להיות המפסיד הגדול בשני משברים של מניות הטכנולוגיה כמובן. כזו היא סופטבנק, פעם משקיעת הטכנולוגיה הגדולה בעולם ושם נרדף להצלחה, והיום דוגמה למשקיעה שכישלונותיה מהדהדים יותר מהצלחותיה. אבל זהו אינו סיפור עצוב על הקשיים של קרן הון סיכון אחת שצריכה לקחת את עצמה בידיים ולהשתפר, אלא על רגע מיוחד בזמן שבו הפסדים הם עוד שקופים ויכולים לשמש כלי לשינוי. בקרב קרנות השקעות הקריפטו רגעים כאלו מעטים, ונראה כי יש שם הזדמנות ייחודית לא לתת שום דין וחשבון על שוק הכסף המוזר של 2020 ו־2021.

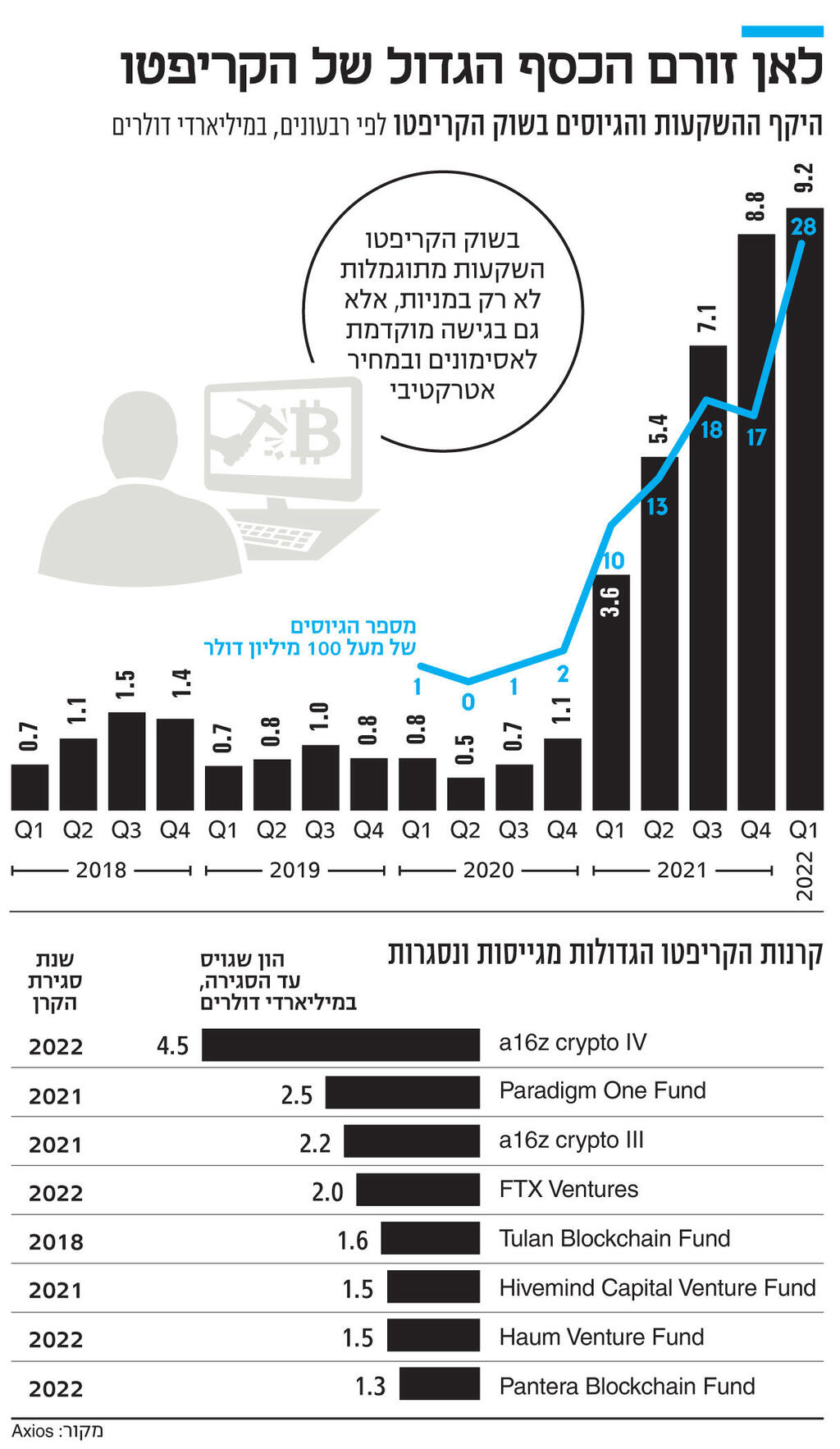

בהכללה גסה יש שני סוגי משקיעי הון סיכון בקריפטו — כאלו שמבינים בקריפטו וכאלו שנראה שלא ממש. בסוג הראשון נמצאים אלו שהקריפטו בדמם: כמו a16z של אנדריסן הורוביץ, Coinbase Ventures של בורסת הקריפטו הגדולה בארה"ב קוינבייס (שבה אנדריסן הורוביץ השקיעה ומחזיקה בשני מושבים בדירקטוריון), Paradigm של פרד ארסון (מייסד שותף של קוינבייס), FTX Ventures (שבה Paradigm השקיעה), שהיא בורסת הקריפטו של המיליארדר סם בנקמן־פריד, ו־Canonical Crypto (שבה השקיעו a16z, קוינבייס ו־FTX ביחד). בסוג השני נמצאים משקיעים ותיקים שמוצאים את עצמם נמשכים להשקיע בקריפטו אחרי שנים שביטלו את התחום.

לענייננו, הקבוצה השנייה פחות מעניינת. לא כי הכסף שהיא מזרימה לא חשוב, אלא כי הוא נכנס בצורה פחות מתוחכמת ממה שהשוק הזה מאפשר. הקבוצה הראשונה, לעומת זאת, היא לב לבו של שוק הקריפטו היום, והפעילות שלה לא רק ייחודית בשל הקשרים הסבוכים בין השחקנים, אלא גם בשל ההבדלים המהותיים בסוג ומבנה ההשקעות שהם מבצעים לעומת השקעות הון סיכון רגילות, שמשנים את התמריצים והסיכון למשקיעים עצמם כמו גם לשחקנים הקמעונאיים הקטנים.

בשוק הפרטי והציבורי מקובל להזרים הון לחברה ולקבל תמורת השקעה זו מניות, אולי קצת שליטה או מושב בדירקטוריון. בשוק הקריפטו השקעות מתוגמלות לא רק במניות, נייר ערך מפוקח וחייב בדיווח, אלא גם בגישה מוקדמת ובמחיר אטרקטיבי לאסימון הקריפטו הייחודי של החברה, בין שהנפיקה כבר ובין שלא. אסימונים אלו לא בהכרח מייצגים שיעור מהחברה או נרשמים כניירות ערך, אין עליהם אותה חובת דיווח, ואחזקה בהם לא שקופה לשוק או לרגולטור. היחס בין כמות המניות והאסימונים גם הוא לרוב נסתר, ולכן קשה להבין מה יש למשקיע להרוויח או להפסיד בפרויקט מסוים בכל רגע נתון.

החוכמה הגדולה של האסימונים האלו היא שהם נזילים במיוחד. בהשקעה "קלאסית" המשקיע נעול לכמה שנים שבהן אינו יכול למכור מניות, ובעת המכירה עליו לדווח על כך. שוק האסימונים אינו כפוף לחוקים הללו. הצדדים יכולים להסכים על תקופת אחזקה מחייבת — וגם לא; משקיעים יכולים למכור אותם ברגע שקיבלו אותם, למכור אותם ברגע שהחברה מנפיקה אסימונים, להחזיק אותם לנצח או למכור אותם אחרי הייפ — וגם לא; הם יכולים לעשות זאת בנוחות בשוק הקריפטו רווי זירות המסחר ושפתוח 24 שעות ביממה, שבעה ימים בשבוע, ולא להוציא מילה. אף אחד לא ידע לפני, אף אחד לא ידע תוך כדי ופעמים רבות אף אחד גם לא ידע אחרי. כל האפשרויות על השולחן. "יש משקיעים שפשוט עושים דאמפ על הטוקן ביום שהוא יוצא", אומרת משקיעת האנג'ל מאיה זהבי, "אין כאן שקיפות או אפילו זיכרון קולקטיבי על מה שהקרנות עשו".

2 צפייה בגלריה

מימין: מנכ"ל ומייסד קוינבייס בריאן ארמסטרונג ומייסד a16z וקרן ההון סיכון אנדריסן הורוביץ מארק אנדריסן

(צילום: בלומברג)

קחו לדוגמה את סולנה לאבס, אחד הפרויקטים המדוברים של השנה האחרונה שמציע מעין תחרות לרשת הפופולרית אתריום. ביוני 2021 הודיעה החברה שהשלימה גיוס בצורה של "מכירת אסימונים פרטית" שהכניסה לקופתה 314 מיליון דולר. את המכירה הובילה a16z. באותה תקופה אסימון החברה (SOL) נסחר תמורת 40 דולר, אחרי ראלי מרהיב של כמה חודשים הוא נסחר בנובמבר 2021 במחיר שיא של 258 דולר — זינוק של 540%. מה קרה להשקעה של a16z או של כל אחד מהמשקיעים בסבב הזה? מי יודע, נקווה בשביל a16z שהם מכרו והרבה בשיא, משום שהיום SOL נסחר שוב ב־40 דולר. "סולנה היא דוגמה מצוינת", מסביר לירון שפירא, משקיע אנג'ל, "המטבע הזה הוא לכאורה שימושי, אבל ייתכן שהוא לא יזנק כפי שזינק שוב, וכל משקיעי ההון סיכון שקיבלו גישה מוקדמת משכו כבר את כל הרווחים בזמן שמשקיעים קמעונאיים רבים הפסידו כסף על סולנה שהם לעולם לא יקבלו בחזרה".

יש במנגנון זה רקורסיביות יוצאת דופן. כשמשקיע בעל מוניטין כמו a16z מודיע כי נכנס להשקעה בפרויקט קריפטו, עצם ההודעה מבשר למשתתפים בשוק על עניין גובר בפרויקט ומושך משקיעים קטנים לרכוש בעצמם את המטבע. a16z יודעים זאת היטב, משום שחלק מתרבות ההשתתפות בשוק הקריפטו כוללת חיפוש אקטיבי ואינטנסיבי אחר סימנים מי יהיה האסימון מניב התשואה הפרועה הבאה. כניסה של משקיעים בעלי מוניטין היא סימן אחד כזה. אז המשקיעים הקטנים נוהרים לפרויקטים, דוחפים את הביקושים והמחיר מעלה, ומייצרים תמריץ חזרה למשקיעים הגדולים למכור כמויות גדולות של אסימונים (מה שמכונה דאמפ) ולהחזיר את ההשקעה.

זוהי פרקטיקה מוכרת, אבל מה שידוע בפרקטיקה הזו הוא המנגנון הכללי - משקיע שופך את כל הנכסים שקנה בהנחה לשוק צמא — הפרטים עצמם לא ידועים כמו איזה פרויקט או מתי. כך, למשל, פרויקט טרה/לונה גובה על ידי משקיע גדול בעל נוכחות ציבורית עזה — מייק נוברגריץ, שהקפיד להתראיין בהתלהבות על הפרויקט ואף הכתים את גופו בקעקוע הומאז' לפרויקט. כשהפרויקט קרס לחלוטין במרץ הוא הוכתר כאחד המפסידים הגדולים, רק כדי שיתברר מאוחר יותר שאמנם הפסיד גם הוא כסף בפרויקט, אך כמה חודשים עוד קודם לכן הוא מכר את מרבית האסימונים שלו. לא משנה שהוא המשיך להציג את עצמו כמשקיע ותומך גדול, תורם באופן אקטיבי לנהירת המשקיעים הקטנים. "אנשים סומכים על כל הפמפום של המשקיעים הגדולים האלו", מציינת זהבי, "הם בטוחים שהם שם איתך, מושקעים גם כן, אבל הם לא".

לכאורה אי אפשר להאשים את a16z, קוינבייס או כל משקיע הון סיכון בפעילות זו. מטרת חברות אלו היא לייצר רווחים, וזה בדיוק מה שהן עושות ובאופן שנראה אפקטיבי במיוחד. "הבעיה מתחילה כשמשקיעים קטנים מגיעים בעקבות המותג של הקרנות הללו כקרנות ידועות או 'מבוגר אחראי' מבלי לדעת מתי הם יוצאים מההשקעה, מה ההוסטינג ובאיזה מחיר נכנסו", אומרת זהבי. "הרי כשחברה יוצאת להנפקה בבורסה, את יודעת כמה המשקיעים מוכרים בהנפקה, אם הם ממשיכים להחזיק או מוכרים - הם חייבים לדווח".

ומה על בורסות הקריפטו וזרועות ההשקעות שלהן? כאן נכנס ניגוד עניינים מסוג חדש. כשקוינבייס ונצ'רס, למשל, נכנסת להשקעה ושמה את ידה על מצבור אסימונים, היא אחר כך אולי אפילו תחליט לרשום אותם למסחר בפלטפורמה שלה, היא יכולה להחליט על כך באיזה עיתוי שתמצא לכך לנכון. מקרה בוחן Compound, עוד פרויקט קריפטו מוכר מאוד שהיה ההשקעה הראשונה בהחלט של זרוע ההשקעות של קוינבייס. מערכת היחסים בין הצדדים החלה במאי 2018, אז קוינבייס נכנסה להשקעה (יחד עם a16z) בגיוס ראשוני של 8 מיליון דולר. קוינבייס, לפי הדיווחים, השקיעה כ־2 מיליון דולר בשווי מטבע קריפטו USDC. ביוני 2020 Compound השיקה את המטבע שלה תוך שהיא מפרישה 57.8% מהאסימונים שהנפיקה לבעלי המניות ומייסדי החברה. האסימונים זכו לביקושים כל כך גבוהים שהנפקתם נדחתה ביממה, ולבסוף נכנסו לשוק, בין היתר על גבי קוינבייס, תמורת 64 דולר לאסימון. שנה מאוחר יותר האסימונים הללו נסחרו תמורת 850 דולר. באותו אופן, בספטמבר 2021 קוינבייס השקיעה 18 מיליון דולר באורקה, עם ההודעה על ההשקעה קפץ מחיר המטבע מ־5.2 דולר בכמעט 300% בתוך שבוע לשיא כל הזמנים שלו רק כדי לרשום את המטבע למסחר בפלטפורמה בדיוק חודשיים אחר כך במחיר שפל של 3.6 דולר.

קוינבייס לא רק יכולה היתה לממש חלקים גדולים מהאסימונים, אלא היא אף נהנית ממש מעמלות המסחר באסימונים האלו, שהשם והמוניטין שלה מיוחסים להם, כשעסקאות באלו נעשות על גבי הפלטפורמה שלה. זה נכון שכשהיא רושמת את האסימונים למסחר היא מקפידה להוסיף בהודעה גילוי נאות שהיא "עשויה להיות משקיעה בפרויקט הקריפטו שהוזכרו כאן", אך היא וגם האחרות עושה מעט מאוד מאמץ כדי להיות ברורה לגבי מתי ואילו רישומים למסחר מערבים נכסים שהיא מושקעת בהם ויש לה אינטרסים בהם.

מדוע זה חשוב במיוחד בנוגע לקוינבייס? משום שהיא מיצבה את עצמה לאורך השנים כבורסה השקולה, שלא ממהרת לרשום נכסים, ושומרת על תהליך רישום מוקפד וסלקטיבי. בורסות אחרות, כמו למשל ביננס, מוכנות לרשום למסחר הכל, העיקר שיהיה קריפטו. לכן כשקוינבייס רושמת אסימון כזה או אחר, הדבר נתפס כמעין תעודת איכות חריגה בשוק. "זו דרך אחת פוטנציאלית לפאמפ אנד דאמפ", מוסיף שפירא, "אם משקיע הון סיכון משקיע באחד מהאסימונים האלו ואז הוא גם מושך את עמלות מהמסחר באותו אסימון. אנשים משערים שגם כך המשקיעים מרווחים, ולו רק בשל ההצלחה של קוינבייס".

הקונפליקט לא נסתר מעיני משתמשים, ואחרי שרישום של אסימונים של פרויקטים שבהם קוינבייס עצמה מושקעת משכו ביקורת ציבורית, פרסמה הפלטפורמה בינואר האחרון פוסט שכלל הבטחה על הפרדה מוחלטת בין הבורסה וקרן ההשקעות שלה. "אנחנו לא מתאמים החלטות לגבי רישום נכסים עם מישהו שאינו מעורב ישירות בתהליך הבדיקה והרישום שלנו", כתבו בהודעה, "קוינבייס ונצ'רס מעולם לא מכרה אסימונים מהשקעות שביצעה".

"אם את רואה מי מחזיק באסימונים ואת רואה שקוינבייס ונצ'רס השקיעו בהם אז זה בסדר, יש שקיפות וכל אחד יכול לקבל את ההחלטה שלו", אומרת זהבי, "אבל הבעיה היא ברגע שאתה לא שקוף, ברגע שלא ברור מה אורגני ומה לא. יש שחקנים שמסבסדים מערכת שלמה כדי לייצר מראית עין של אימוץ ואקו סיסטם כדי למשוך עוד עניין".

אקוסיסטם היא מילת המפתח. שוק הקריפטו ייחודי בכך שהוא מנסה לבנות עולמות פיננסיים חדשים. זה לא אומר חיפוש אחר מה שנקרא Killer App — אפליקציה אחת לשלוט בכולם, אף שגם זה מתקיים, אלא בעיקר מאמץ לבנות מערכת על גבי רשת (למשל ביטקוין, את'ריום או סולנה) עם שימושיות מגוונת וקישוריות פנימית מוצלחת. אם זו אפליקציה לרישום עסקאות, חוזים חכמים או ניהול ארגון DAO, אלו יכולים להיות גם יישומי אבטחה. לא פחות חשוב מלבנות אפליקציה טובה בפני עצמה, חשוב לבנות אפליקציה טובה שיכולה לתקשר בסביבה מורכבת ושכולן יחדיו יטפחו סביבן קהילת משתמשים. גם "קהילה" הוא מושג מפתח בתחום שכל פרויקט מנסה לטעון ליצירתה, משום שהקהילה מכניסה איתה את המטבעות שלה. או אז סביב הרשת תתקיים פעילות פיננסית וחברתית ענפה שתייצר הכנסות ורווחים. כשרואים עניין כזה מתפתח סביב רשת מסוימת, משתמשים נוספים מגיעים ומשתתפים, נכנסים להשקעות בפרויקטים השונים, רוכשים אסימונים וגם סוחרים באלו בפלטפורמות השונות.

קרנות ההשקעה יודעות זאת ומשקיעות ברוח סופטבנק כדי להקים מערכות כאלו, מכל הכיוונים. מהרשת ועד האפליקציות השונות, לעתים מתחרות, לעתים כאלו שנותנות שירות אחת לשנייה. כשיש מספיק כסף, אפשר לגרום לאקוסיסטם להיראות הרבה יותר ממה שהוא, במניפולציה יוצאת דופן של עניין. כך, למשל, בשבוע שעבר נחשף באתר CoinDesk ששני אחים בנו אפליקציות על גבי רשת סולנה הפופולרית אך הציגו את עצמם כאילו היו 11 מפתחים שונים. הכלים שפיתחו והאפליקציות שהפעילו שיתפו פעולה אחד עם השני יצרו עניין בשוק וניפחו באופן זמני את הערך הנעול ברשת ב־7.5 מיליארד דולר לפי הערכות. הבעיה היא לא רק שהאחים תדלקו חצי אקוסיסטם בסולנה, אלא שהשוק מתומרץ בהון רב לעשות בדיוק את זה — ליצור מראית עין של יצרנות שהיא אולי מלאכותית לגמרי.

בינתיים מה שניכר הוא שמבנה התמריצים בשוק וההשקעות של קרנות ההון סיכון בו הן בשום אופן לא אינדיקטור לאיכות הפרויקט או העתיד שהם צופים לו. קחו למשל את מקרה בוחן הליום, לא הגז, החברה והפלופ הגדול של 2022. ב־2013 קמה חברת האינטרנט של הדברים (IOT) הליום שביקשה למצוא דרך חדשה לבסס רשתות של כמה מה שדורש קישוריות (אם זה מקרר חכם ואם מיקרוגל חכם או מצלמת רינג) במרחב הציבורי. רשת שאינה מבוססת על רשת מרכזית אחת, זאת אומרת ספק האינטרנט הבודד שכל אחד משתמש בביתו. במקום, הרעיון היה להרחיב את הקישוריות באמצעות התקנים מרובים עצמאיים. הרעיון לא הצליח, החברה לא מצאה מספיק משתמשים שישתתפו איתה במאמץ והחליטה לפנות קריפטו ב־2019. אותו המודל רק שהמשתמשים יוכלו לכרות מטבעות קריפטו של הפרויקט (HNT) אם דאטה יעבור דרך הכונן או בתהליך אישוש בין שרתים (שמכונה proof of coverage). את הכונן הם מכרו תמורת 500 דולר.

בתחילת אוגוסט 2021 a16z הודיעו כי הובילו השקעה של 111 מיליון דולר בחברה, אז האסימון שלה נסחר כ־13 דולר. ההודעה ריגשה את השוק והמטבע זינק לשיא של 52 דולר בנובמבר של אותה השנה. החברה זכתה להייפ עצום, אפילו ב”ניו יורק טיימס” פרסמו כתבה אוהדת "אולי יש שימוש לקריפטו למרות הכל", ובה מתואר השירות של החברה כ"פרקטי" ו"חלק של תשתית שימוש בעולם האמיתי, שמחובר למודל של קריפטו משאפשר לכל העניין לעבוד בלי חברה גדולה מתווכת". במרץ האחרון שוב החברה ביצעה גיוס, שוב a16z, הפעם של 200 מיליון דולר ולפי ההודעות ־ בשווי של 1.2 מיליארד דולר. חד־קרן נולד.

בשבועות האחרונים חברה זו מצויה בלב סערה ציבורית, אחרי שניתוח של שפירא, שמאז הפך ויראלי, מצא כי חד־הקרן הזה, נער הפוסטר של השוק, לא מייצר הכנסות. ובכן, לא בדיוק אפס הכנסות - 6,500 דולר בחודש מספר שאחר כך אומת על ידי מייסד החברה. כשהחדשות פרצו, התברר כי החברה אף הציגה באופן לא מדויק כי חברת הקורקינטים ליים וענקית התוכנה סלייספורס הן לקוחות שלה. היום אסימון החברה נסחר לפי שווי של כ־7 דולר. כששאלתי את שפירא מה הדבר שהפתיע אותו יותר מכל בניתוח שלו הוא הסביר שאף שמארק אנדריסן, מייסד a16z, שנחשב משקיע אגדי וחלוץ אינטרנט מאוד מוערך, נראה כי המשקיעים נפלו קורבנות לנרטיבים שהם מכרו בעצמם. "דבר שהכי הפתיע אותי היא כמה הם חסרי יכולת".

מה יכול לשנות את ההתנהגויות האלו ואולי להגן על המשקיעים הקטנים? לפי זהבי, רק דבר אחד: "אי אפשר לעשות רגולציה לקריפטו מבלי לעשות רגולציה לקרנות, שם מרבית המניפולציה מתרחשת. חייבים לבקש מקרנות השקעה את אותה שקיפות שמבקשים מקרנות גידור".

מנכ"ל ומייסד קוינבייס בריאן ארמסטרונג (מימין) ומייסד a16z וקרן ההון סיכון אנדריסן הורוביץ מארק אנדריסן. לא מצייתים לחוקים הנהוגים בהשקעות רגילות