ניתוח

מובילאיי שואפת לאוטונומיה מאינטל בכל מחיר

הנפקת מובילאיי היא הגדולה ביותר של חברה ישראלית, אך היא מאכזבת בשל השווי הזהה שלפיו נרכשה על ידי אינטל לפני 5 שנים, למרות שההכנסות הוכפלו פי 7. האם שוק מערכות הסיוע לנהג שמובילאיי היתה החלוצה העולמית בו, גדול מספיק כדי לבסס שווי של עשרות מיליארדי דולרים?

ההנפק הישראלית הגדולה ביותר יצאה אתמול לדרך, אז מדוע מתלווה אליה תחושה של החמצה? מובילאיי הגישה אתמול את התשקיף המעודכן עם המספרים המלאים לקראת תחילתו של הרוד שואו, סדרת מפגשים עם המשקיעים. הרוד שואו אמור להסתיים בעוד שבוע עם פתיחת המסחר במניה ביום רביעי הבא תחת סימול חדש־ישן MBLY.

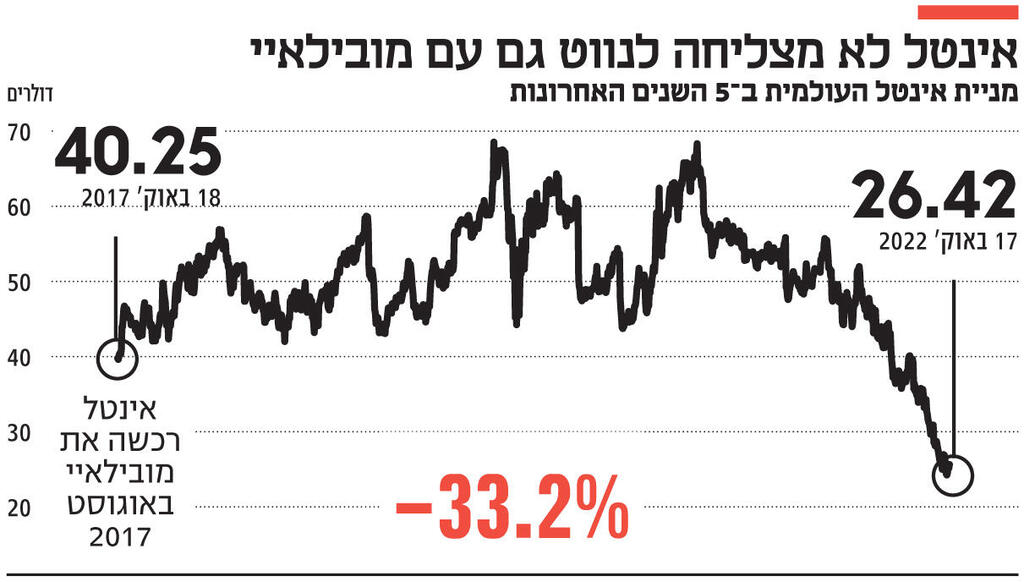

אף שאבסולוטית מדובר בשווי של כ־15 מיליארד דולר, הגבוה ביותר שבו הונפקה אי פעם חברה ישראלית, מדובר באכזבה. השווי, שכמעט זהה לסכום ששילמה אינטל עבור מובילאיי לפני חמש שנים, חושף את כל מה שכבר ידעו בשוק ההון, אבל לא תמיד העזו לומר - אינטל לא יודעת לבצע רכישות ולהפיק מהן את המקסימום, אך גם מובילאיי על חזון הרכב האוטונומי שלה לא סיפקה את הסחורה.

גם אם בסופו של דבר, כפי שמקווים גם באינטל וגם במובילאיי, מעצם היותה של החברה הנפקה כמעט בודדת בשבוע הקרוב בוול סטריט ועם טיפה של רוח גבית מסנטימנט המשקיעים יהיו ביקושי יתר והשווי יגיע אפילו ל־20 מיליארד דולר — מדובר בהרבה פחות מהציפיות. את ההנפקה מובילים כמעט כל הבנקים הגדולים בוול סטריט, כאשר גולדמן סאקס בראש ועימו גם סיטיגרופ, מורגן סטנלי, ברקליס ועוד רבים. בההנפקה יוקצו גם מניות ב־250 מיליון דולר לעובדי מובילאיי. תגמול עובדים במניות מובילאיי היה אחד הגורמים שדחפו את שעשוע להנפקה וזאת לנוכח החולשה המתמשכת במניית אינטל שאיבדה יותר ממחצית מערכה בשנה האחרונה והקשתה על החברה למשוך מהנדסים.

אף שמובילאיי היא החטיבה הצומחת והרווחית ביותר באינטל, היותה קטנה יחסית בקצב ההכנסות השנתי של החברה - כמיליארד וחצי דולר מ־70 מיליארד דולר - מוביל לפרופיל נמוך

כאשר המהלך להנפקתה של מובילאיי יצא לדרך לפני כמעט שנה, ההכרזה הבומבסטית דיברה על שווי של 50 מיליארד דולר בהנפקה שתזרים 3.5 מיליארד דולר לכל הפחות לאינטל. כעת, אף על פי שכל תמורת ההנפקה אכן תגיע לאינטל, היא תסתפק בקצת פחות ממיליארד דולר. בהנפקה יימכרו 41 מיליון מניות בטווח מחירים שנקבע על 20-18 דולר. מחיר זה משקף גיוס של כ־800 מיליון דולר לפי שווי של 16-14.5 מיליארד דולר. אינטל ומובילאיי כבר הבטיחו לעצמן לפחות חצי מההנפקה עם נתחים גדולים שילכו לגופים מוסדיים בולטים. קרן העושר הנורבגית ואחת מקרנות הפנסיה של סקוטלנד ירכשו מניות בכ־300 מיליון דולר ובמקביל להנפקה תתבצע הקצאה פרטית באותם תנאים לקרן ג'נרל אטלנטיק, שפתחה משרדים בישראל מוקדם יותר השנה. כמו כן, בתשקיף מצוין כי נשיא ומנכ"ל מובילאיי אמנון שעשוע ביקש לקנות מניות ב־10 מיליון דולר בהנפקה.

כל המניות בהנפקה יימכרו על ידי אינטל שתחזיק לאחר השלמתה ב־94.2% מהחברה. מדובר במכירת נתח קטן מאוד ממובילאיי - פחות מ־6% - והמשקיעים בוול סטריט לא אוהבים באופן היסטורי הנפקות שיש בהן כל כך מעט "סחורה". נראה כי מיעוט המניות הוא תולדה של פשרה בין אינטל שהיתה מעדיפה להמתין קצת לימים טובים יותר כדי להיפגש עם מזומנים מהשקעה במובילאיי, אך שעשוע דוחף להנפקה כדי לחזק את המותג של החברה שהקים כדי להקל עליה בהתמודדות בתחרות המתעצמת מצד יריבות חזקות כגון קוואלקום ואנבידיה. שתי המתחרות הן חברות ציבוריות שמפרסמות לא רק את התוצאות שלהן, אלא גם את ההכרזות הטכנולוגיות, קטנות כגדולות, ובמובילאיי מרגישים כי פעילותה נבלעת בתוך אינטל הגדולה. אף שמובילאיי היא החטיבה הצומחת ביותר והרווחית בתוך אינטל, היותה קטנה יחסית - כמיליארד וחצי דולר מתוך 70 מיליארד דולר - בקצב הכנסות שנתי של החברה כולה, מוביל לפרופיל נמוך. באינטל ימתינו להתאוששות בשווקים ולעלייה במניה כדי לבצע מכירה של חבילת מניות נוספת ללא תשקיף נוסף בעוד כחצי שנה.

את רצונו של שעשוע "להשתחרר" מתוך הכלא של אינטל ולהפנות זרקור לטכנולוגיה של מובילאיי ניתן לראות בין השורות במכתב ששיגר אתמול ל־3,100 עובדי מובילאיי והגיע לידי "כלכליסט". "אנחנו מתחילים היום את הרוד שואו לקראת ההנפקה של מובילאיי. המהלך ישלים כמעט שנה של הכנות לקראת הפיכתה של מובילאיי לחברה ציבורית. שנה שבה ראינו התקדמות אדירה בביצועים שלנו ובפורטפוליו המוצרים, בדגש על רובוטקסי. כחברה ציבורית אנחנו ננוע יחד עם גלי השוק, אבל חשוב יותר מכך, נקבל את הקרדיט על הערך הייחודי שאנו יוצרים — הערך של הטכנולוגיה, של התוכניות האסטרטגיות, של הביצוע ושל הצמיחה הפיננסית", כתב שעשוע. והוא מוסיף דימוי ציורי: "כדי לשים את הדברים בהקשרם דמיינו שהנפקה היא 100 המטרים הראשונים בריצת מרתון. מה שחשוב זה היכן נהיה קילומטרים רבים לאחר תחילת המרוץ ולא בהכרח בספרינט הראשון. אנחנו יוצאים להנפקה בזמנים מאתגרים מאוד לשווקים הגלובליים, אבל מאמינים שאנו צריכים להתרכז באופק ושם הצמיחה שלנו".

אז מדוע פט גלסינגר, מנכ"ל אינטל העולמית, ואמנון שעשוע, מנכ"ל מובילאיי, מתעקשים לצאת להנפקה בכל מחיר אף שהשוק הקשה? קשה להתווכח עם מיליארד דולר, אבל זה לא מה שאינטל זקוקה לו אחרי המעבר המפתיע להפסד ברבעון השני וההאטה שפקדה את שוק השבבים כולו מאז. באינטל זקוקים למזומנים כדי לתמוך בתוכניות ההרחבה וההקמה של מפעלים חדשים מבלי לוותר על חלוקת דיבידנד שתפגע עוד יותר במניה החבוטה.

נראה כי גלסינגר, שמונה רק לפני כשנה ויצא בתוכנית אסטרטגית שאפתנית, שחלק ממנה היה גם הצפת ערך למובילאיי באמצעות הנפקתה עד סוף 2022, לא רוצה להיתפס כמי שמתקפל כבר בצעדים הראשונים שלו. יתרה מכך, גם אם השוק יתפוס כעת את רכישת מובילאיי כאכזבה לאחר שתונפק בשווי דומה לזה שנרכשה לפני חמש שנים, גלסינגר מבחינתו חתום רק על ההנפקה ולא על הרכישה שנעשתה בתקופתו של קודמו בריאן קרזניץ'. במהלך הזה, מעביר מנכ"ל אינטל את חובת ההוכחה לשעשוע ולמובילאיי תוך כדי שהוא מקבל דיבידנד של מיליארד דולר, כך יירשמו תקבולי ההנפקה באינטל. מובילאיי אגב כבר שילמה לחברה האם דיבידנד של 336 מיליון דולר במאי האחרון כחלק מן המהלך.

מובילאיי יוצאת לדרך עצמאית עם מיליארד דולר בקופת המזומנים שלה, אך מנגד יש לה חוב של 900 מיליון דולר לאינטל בגין רכישת מוביט בסכום זה ב־2020. אינטל היתה הרוכשת, אבל העסקה נעשתה עבור מובילאיי ומוביט תפעל מעתה כחברה בת בבעלות מלאה שלה. מעבר לנדוניה הזאת סוחבת מובילאיי גם נכסים בלתי מוחשיים שנוצרו במעמד מכירתה לאינטל ב־2017 וכעת מעיקים על שורת הרווח שלה.

לפני פרסום המספרים שלה בתשקיף, התוצאות של מובילאיי שולבו בדו"חות אינטל באופן חלקי וכזה שהראו כי מדובר בחברה רווחית. הפער הגבוה בין הנכסים שהיו למובילאיי ב־2017 כאשר נמכרה לאינטל ב־15.3 מיליארד דולר, הובילו לרישום מוניטין גבוה שכעת עובר מאינטל למובילאיי בדמות סעיף של "הפחתת נכסים בלתי מוחשיים" והפך מה שהיה רווח תפעולי להפסד תפעולי. גם עם סעיפי ההוצאה מובילאיי מקטינה את ההפסד שהסתכם ב־75 מיליון דולר ב־2021 לעומת 196 מיליון דולר ב־2020 ו־328 מיליון דולר ב־2019. בניכוי ההפחתות, הרווח הנקי היה 474 מיליון דולר בשנה שעברה, עלייה חדה מ־289 מיליון דולר ב־2020. לחברה תזרים חיובי מפעילות אלא שהאתגר המרכזי של מובילאיי הוא לא בשווי הנמוך וגם לא במאזן שלה, אלא בעתידה.

אף שמובילאיי צמחה במהירות מאז המכירה לאינטל ב־2017, הרוב המכריע של הכנסותיה מגיע ממכירת מערכות ADAS ולא מרכבים אוטונומיים כפי שציפו באינטל

ב־2017, כאשר אינטל רכשה אותה ההסבר שקיבלו המשקיעים הוא שהרכישה לא נעשית בגלל הטכנולוגיה הקיימת של מובילאיי למערכות ADAS למניעת תאונות והתראות לנהג, אלא כדי לקבל דריסת רגל בחזון הרכב האוטונומי. אלא שבינתיים החזון הזה כבר נדחה מספר פעמים - מ־2017 ל־2019 ומשם ל־2021. החזון התעדכן ממעבר לרכב האוטונומי בכל חלקי השוק, לתחבורה הציבורית בלבד, משם לרובוטקסי ולמשאיות וכרגע עדיין לא ברור לאן הוא נוסע ואם ייצא בעתיד הקרוב מגזרת הפיילוטים (ראו מסגרת). אף שמובילאיי צמחה במהירות מאז המכירה לאינטל, הרוב המכריע של הכנסותיה מגיע ממכירת מערכות ADAS ולא מרכבים אוטונומיים כפי שציפו באינטל.

במעמד המכירה לאינטל היו למובילאיי הסכמים אסטרטגיים חשובים שהבולט בהם עם היצרניות הרכב ב.מ.וו וגם מרצדס. מאז הן חתמו על הסכמים גם עם המתחרות של מובילאיי והתחרות בשווקים שהיא פועלת רק הולכת וגוברת ביותר ויותר חזיתות. בתחום מערכות מניעת התאונות היא מתמודדת עם אנבידיה וקוואלקום וברכב האוטונומי פוגשת גם את טסלה, סוני ואפילו אפל שמתקשה מאוד בפיתוח הטכנולוגיה. מעבר לכך יש לה תחרות גם מצד חברות שהגדירו את שוק הרובוטקסי באופן ספציפי כיעד שלהן וכאן היריבה המרכזית היא WAYMO בארה"ב ודידי ובאידו בסין. ובכן, שוק מערכות הסיוע לנהג שמובילאיי היתה החלוצה העולמית בו אכן קרה, אבל הוא לא גדול ומהפכני מספיק כדי לבסס עליו שווי של עשרות מיליארדי דולרים והוא בעיקר נמצא בכיוון להיות שוק בוגר יחסית שהרווחיות בו יורדת ככל שהמוצרים הופכים לקומודיטי. כבר היום משולבות המערכות של מובילאיי אצל 13 מתוך 15 יצרניות הרכב הגדולות בעולם.

במחצית הראשונה של 2022 מובילאיי המשיכה לצמוח והכנסותיה הסתכמו ב־854 מיליון דולר, עלייה של 21% מול המחצית המקבילה. אתמול הוסיפה החברה גם את הביצועים לרבעון השלישי של 2022 שהצביעו על האצה בקצב הצמיחה לכיוון של 40% שהוביל להכנסות ל־450 מיליון דולר והפסד תפעולי של 25 מיליון דולר. בניכוי ההפחתות היא רשמה רווח של 276 מיליון דולר במחצית הראשונה של השנה ורווח תפעולי של כ־140 מיליון דולר ברבעון השלישי.

מעתה האינטרס של שתי החברות זהה - לצמוח ולהתמודד מול התחרות הלא פשוטה בשווקים הרלבנטיים. שעשוע, מנהל מוכשר שכבר הביא פעמיים את מובילאיי לאקזיטים מוצלחים - הן בהנפקה הראשונה והן במכירה, יצטרך להיזכר כיצד להיות חברה עצמאית לגמרי ושקופה לגמרי, מחוץ לחיקה של אינטל. לעתים אמנם מדובר בחיבוק דוב, אבל לעתים הוא הוא גם יכול להסתיר פגמים או אתגרים שמעתה יהיו חשופים לעיניי כל. האתגר המרכזי של מובילאיי יהיה להצדיק את שוויה בניכוי החלום של הרכב האוטונומי שרובץ מעל ראשה כמו הנכס הלא המוחשי שאינטל העמיסה עליה במעמד הפרידה.