בלעדיההפיכה הורסת את ההייטק, ובאוצר רוצים שהפנסיות יצילו אותו

בלעדי

ההפיכה הורסת את ההייטק, ובאוצר רוצים שהפנסיות יצילו אותו

אחרי שההפיכה גרמה לפגיעה קשה בהייטק, באוצר מודאגים ממצב הענף ובוחנים הקמת קרנות מנוף, שנכשלו במשבר הכלכלי. מדובר בקרנות השקעה שאליהן יזרימו הגופים המוסדיים את רוב הכסף. אלא שהמוסדיים לא ששים להמר על ההייטק, וגם בסטארט־אפים מסתייגים

האם חרף ההצהרות האופטימיות כלפי חוץ, במשרד האוצר מודאגים ממצבה של תעשיית ההייטק הישראלית? ל"כלכליסט" נודע כי הדרג המקצועי באוצר מקיים בשבועות האחרונים פגישות עם בכירי ההייטק הישראלי במטרה לבחון היתכנות להקמת קרנות מנוף, כלי שנעשה בו שימוש במהלך המשבר החמור של 2008.

בפגישות אלה ייצגו את האוצר כפיר בטאט, סגן הממונה על התקציבים, וגיל כהן ממשרד החשכ"ל. מדובר במעין רעיון המשך ליוזמתו לפני כמה חודשים של ראש הממשלה בנימין נתניהו ששלח את מקורבו ואיש הליכוד שלומי פוגל יחד עם דובי פרנסס, העומד בראש קרן הון סיכון GROUP 11, לגייס כסף מהגופים המוסדיים. השניים ניסו לגייס מיליארדי דולרים מהמוסדיים לטובת קרן ייעודית להשקעות ב־AI שתנוהל על ידי אנשי הון סיכון מקומיים.

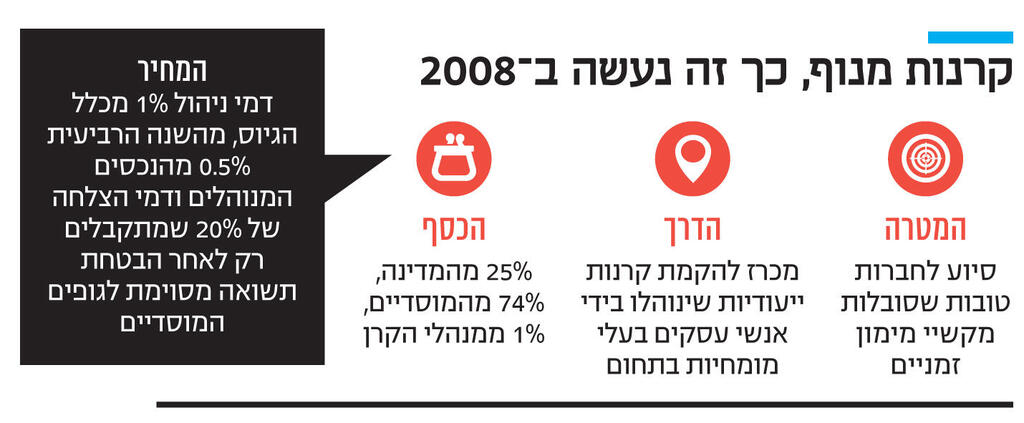

עצם הרעיון יכול ללמד על עוצמת הפחד בקרב הדרג המקצועי, שכן קרנות מנוף הגיחו לאוויר העולם במשבר החמור ב־2008, כאשר היה חשש אמיתי ליציבות המערכת הפיננסית. קרנות מנוף נועדו לתמוך במגזר שנמצא במצוקה באמצעות כספי הגופים המוסדיים, כאשר המדינה נותנת הגנות מסוימות להשקעה. בגרסת 2008, בעיצומו של המשבר הפיננסי, המטרה של קרנות מנוף היתה לרכוש אג"ח של חברות ישראליות שנסחרו אז בתשואות גבוהות, כדי למנוע גל של קריסות והסדרי חוב. קרנות המנוף נוהלו על ידי קבוצות של אנשי עסקים שהוקמו במיוחד למטרה זו, כאשר האוצר הזרים 25% מההון ששימש להשקעות ואילו כספי העמיתים המנוהלים על ידי הגופים המוסדיים היוו 74% מהכסף שהושקע. אחוז אחד הגיע מהשותפים בקרנות הייעודיות.

כעת, ככל שמתרבים הנתונים שחושפים את עומק המשבר בהייטק הישראלי, באוצר רוצים לרתום את כספי העמיתים, כלומר החוסכים בפנסיה, קופות גמל וקרנות השתלמות, להשקעה והצלה של הענף. הנתונים העדכניים ביותר, שפורסמו על ידי ארגון סטארט־אפ ניישן סנטרל (SNC), הראו כי ההשקעות בחברות סטארט־אפ בישראל צללו ב־70% במחצית הראשונה של 2023 לעומת המחצית המקבילה ב־2022. אם 2021 היתה שנת שיא בהשקעות בהייטק בישראל וקרנות הון סיכון הזרימו לא פחות מ־25 מיליארד דולר לסטארט־אפים, ב־2022 נרשמה ירידה ל־16 מיליארד דולר וכעת, אם לשפוט על פי המחצית הראשונה של 2023, הקצב הוא פחות מ־10 מיליארד דולר. קצב ההשקעות הנוכחי הוא הנמוך ביותר מאז 2018 ועומד בניגוד לסימני התאוששות בהשקעות בסטארט־אפים בארה"ב שנרשמו בין המחצית האחרונה של 2022 לבין המחצית הראשונה של השנה.

מעבר לירידה בהיקפי ההשקעות, נרשמה גם ירידה של 53% במספר סבבי ההשקעות מול המחצית המקבילה לשפל של תשע שנים. עם זאת, בפעילות שנותרה בולטת דווקא הדומיננטיות של משקיעים זרים שהובילו 70% יותר סבבים מהמשקיעים המקומיים ונכנסו להשקעות חדשות בהיקף שהיה גדול ב־17% לעומת הקרנות המקומיות.

המשבר בהייטק נובע משתי סיבות עיקריות: המשקיעים הזרים, שאחראים ל־90% מהכסף שזורם לתעשייה, צמצמו דרמטית את הפעילות שלהם בישראל הן בגלל ההפיכה המשטרית, אך גם בעקבות השינוי הדרסטי בסביבה המאקרו־כלכלית שדוחפת אותם לאפיקים מסוכנים פחות מהייטק. במקביל, קרנות הון הסיכון המקומיות, שיש להן נכונות להשקיע בחברות ישראליות, מתקשות לגייס כסף ובכך תורמות גם הן לירידה חדה בהשקעות.

התמונה הקשה שעולה מהסקטור שאחראי לחצי מהיצוא ומהווה כמעט חמישית מהתמ"ג, מתחילה ככל הנראה לחלחל לפחות לגורמים המקצועיים באוצר והפתרון שנשלף הוא כרגיל חסכונות הציבור. זאת למרות ההיסטוריה הלא מוצלחת במיוחד בחיבור בין השניים. הגופים המוסדיים, שמנהלים יותר מ־2 טריליון שקל מחסכונות הציבור, לא נמנים עם חובבי ההשקעה בהייטק, אך הפוליטיקאים תמיד לוטשים אליהם עיניים, בעיקר בתקופות משבר. מנהלי כספי העמיתים לא מתלהבים מהשקעות ישירות בחברות הייטק מכיוון שמדובר ברמת סיכון גבוהה מאוד, ניתוח חברות נטולות תזרים שדורש הבנה טכנולוגית ומצד שני התשואות, גם אם הן טובות, לא באמת "מזיזות את המחט" לגופי הענק.

בענף ההייטק, הן בקרב קרנות הון סיכון והן בקרב הגורמים המלווים את הענף כגון רואי חשבון ועורכי דין, מסתייגים מרעיון קרנות המנוף להייטק ובכלל וזאת לאור הניסיון הלא מוצלח במיוחד של קרנות מנוף שפעלו בעקבות משבר 2008. בסופו של דבר, הנהנים המרכזיים מפרויקט קרנות המנוף היו מנהלי שלוש הקרנות שהוקמו במסגרת זו ואשר גרפו דמי ניהול של כ־130 מיליון שקל בתוך שלוש שנים בלבד. שלוש הקרנות שהוקמו אז – בראשית, אוריגו ו־KCPS – גייסו יחד מהמוסדיים 4.5 מיליארד שקל, כאשר המדינה הזרימה קצת יותר ממיליארד שקל.

הכוונה של התוכנית היתה טובה, אלא שעד שהסתיימה הביורוקרטיה שקשורה להקמתן, בין היתר המכרז לבחירת הגופים וזמני התארגנות, שוק החוב כבר החל להתאושש מהסחרור שאליו נכנס בספטמבר 2008. כתוצאה מכך, נוצר מצב שבפועל לא באמת היה צורך בקרנות המנוף, המוסדיים הסתערו על החברות הטובות יותר בהשקעות ישירות ואילו קרנות המנוף הזרימו את הכסף שגייסו דווקא לחברות הפחות טובות. זוהי הסכנה המרכזית גם בגלגול החדש והמתהווה של קרנות המנוף להייטק: לחברות הטובות אין קושי מיוחד לגייס הון או חוב גם היום, כך שבסבירות גבוהה כספי קרנות המנוף, כלומר כספי החוסכים, יתגלגלו לחברות שממילא אין להן מודל עסקי שמצדיק את קיומן או שוק גדול מספיק.

הפתרון הנכון יותר עשוי להיות עידוד של הגופים המוסדיים להשקיע ישירות בקרנות הון סיכון ישראליות, שמתקשות לגייס כעת כסף מהמוסדיים בחו"ל. המדינה יכולה לספק רצפה מסוימת לנטרול תשואה שלילית ולהשתתף בדרך זו או אחרת בדמי הניהול הגבוהים שגובות הקרנות, כדי להפוך את ההשקעה בהן ליותר אטרקטיבית.

גם בחברות הסטארט־אפ עצמן לא תמיד יודעים איך להתמודד עם נוכחות של גופים מוסדיים ברשימת בעלי המניות שנדרשים לרגולציה קפדנית ופועלים בצורה שונה מקרנות הון סיכון או קרנות השקעה פרטיות שניזונות מכספי המשקיעים הכשירים האמידים ולא של "גברת כהן מחדרה". גם אביגדור ליברמן, שר האוצר לשעבר ומי שעומד היום בראש ועדת המשנה לקידום ענף ההייטק, העלה באחרונה הצעה לגיוס קרן משותפת לגופים מוסדיים שתנוהל על ידי רשות החדשנות שתקבל את החלטות ההשקעה, ובכך תגשר על פער הידע וההבנה הטכנולוגיים.

בשנים האחרונות המוסדיים דווקא גילו את ההייטק בעקבות יישום של מסלול הטבה 43 של רשות החדשנות, שבמסגרתו המדינה סיפקה "רצפה" להשקעה. לתוכנית הוקצבה מסגרת של 2 מיליארד שקל להשקעות של גופים מוסדיים בחברות סטארט־אפ תוך מתן הגנה חלקית מפני הפסד. על פי התוכנית, הכסף שמושקע הוא אומנם של הגופים המוסדיים, אך בתום שבע שנים מהיום תתקיים בדיקת תשואה ואם היא תהיה שלילית, המדינה תכסה עד 40% מההפסד. לחלופין, היא תקבל מעין דמי הצלחה של 10% במידה והתשואה תהיה חיובית מעל 18.5%. בעקבות מסלול ההטבה, אך גם על רקע הגאות חסרת התקדים בהייטק, זינקו השקעות המוסדיים מ־157 מיליון דולר בלבד ב־2020 ליותר ממיליארד דולר ב־2021. בשנה שעברה הן כבר ירדו לחצי מיליארד דולר, אך עדיין היה מדובר בהיקף גבוה היסטורית. עם זאת, התוכנית לא חודשה וזאת אף שבתעשיית ההייטק דווקא סברו כי כדאי לייצר סבב נוסף שלה.

מעל כל זה מרחפת השאלה המהותית והיא עד כמה החיסכון הפנסיוני של כולם צריך להשתתף במימון של חברות טכנולוגיה בשלבים מוקדמים. חרף העלייה בהשקעות המוסדיים בהייטק ולצד הביקורת עליהם באקזיטים הגדולים, שלרוב הם נעדרים מהם, מדובר בהשקעות ברמת סיכון חריגה שדורשות התמקצעות משמעותית. לא כל המנהלים המוסדיים השתתפו גם במסלול 43 וזאת בנימוק שהמנדט שלהם הוא יצירת תשואות מרביות לחוסכים ולא שיקולי עידוד ההייטק המקומי.

בימים שבהם חלק גדול מהנזק לתעשייה נגרם על ידי הממשלה ולא על ידי משבר כלל עולמי, הפתרון ההגיוני והפשוט הוא לנטרל את גורם הסיכון הפנימי, מאשר לבנות פתרונות מסורבלים. במשרד האוצר סירבו להגיב לידיעה.