פרשנות

הנכס היחיד שנשאר ל־WeWork הוא הלקח המר שלמדו המשקיעים

כבר שנים שחברת שיתוף חללי העבודה פועלת במודל עסקי בעייתי ומסוכן שהפך אותה לנער הפוסטר של כל מה שמעוות במגזר הטכנולוגיה. עכשיו רואים את הסוף

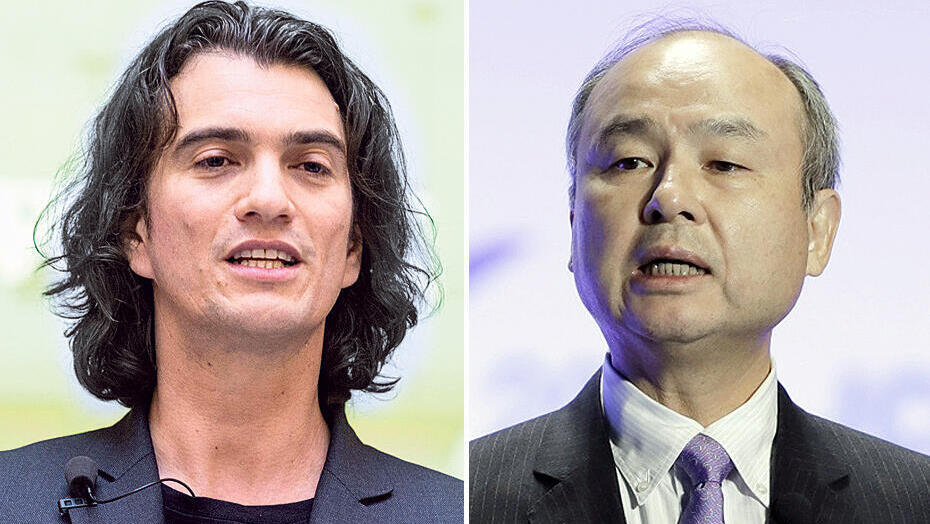

באיחור תודעתי של ארבע שנים, שרובו אינו קשור לנתונים הכלכליים, WeWork דיווחה כי היא מטילה ספק ביכולתה להתקיים כעסק חי. חברת שיתוף חללי העבודה שהקים המייסד והמנכ"ל המודח אדם נוימן, פרסמה את האזהרה החריפה בדו"חות הרבעון השני לצד דיווח על הפסד של 696 מיליון דולר במחצית הראשונה של השנה. סך הכל בשלוש השנים האחרונות רשמה הפסדים מצטברים של 10.7 מיליארד דולר. WeWork מסרה כי אם מצבה לא ישתפר, היא תצטרך לשקול אפשרויות כמו מכירת נכסים, צמצום הפעילות העסקית ו"השגת סעד לפי קוד פשיטת הרגל בארה"ב". מחודש מרץ נסחרת מניית החברה במחיר של מתחת לדולר אחד, ונכון לכתיבת שורות אלו שווי השוק שלה עומד על 166 מיליון דולר.

ניכר כי לחברות דוגמת WeWork, שמפגינות לאורך חייהן שילוב מיוחד של טרגדיה ופארסה, יש רגע שבו המנהלים שלהן חשים שעבר מספיק זמן כדי לייצר שיכחה קולקטיבית ולהביא לפירוקם של קשרים סיבתיים מבוססים. מהדיווח של החברה נראה שב־WeWork חושבים ששלוש השנים שעברו מאז המפולת עשו את שלהן, ולכן הם מציינים במעין שגרת דיווח כי גורמים חיצוניים אחראים למצבה הקיומי. "עודף היצע בנדל"ן מסחרי, הגברת התחרות בחללים גמישים ותנודתיות מאקרו־כלכלית גרמו לנטישה גבוהה יותר של מנויים ולביקוש רך יותר ממה שציפינו", ציין מנכ"ל WeWork הזמני דיוויד טולי בהודעה עם פרסום הדו"חות.

כיצד מתכננים לפעול ב־WeWork בתגובה לאותם גורמים שלא בשליטתה? לפי ההודעה מדובר במאמץ משולב: משא ומתן על תנאי שכירות של המבנים שהיא מפעילה, פעילות להפחתת נטישת מנויים, הגבלת הוצאות הוניות ובחינה של הנפקת ניירות ערך. או בלשון פשטנית: קיצוץ עלויות, הגדלת הכנסות וחיפוש משקיעים. מסרים כל כך לא מעוררי השראה ומהלכים כה בסיסיים מחברה שלא הציגה רווחים שנים, שכמעט אפשר היה לשמוע אתמול אנחה חרישית של ייאוש מהמשקיעים בזמן שמכרו את המניה וריסקו אותה ב־20% במסחר המאוחר.

לצערה של WeWork, שרק בינואר 2019 גייסה הון לפי שווי של 47 מיליארד דולר, לא ניתן להסביר כראוי את מצבה הפיננסי הנוכחי בתנאים מאקרו־כלכליים ועודף היצע בשוק. כבר שנים שהחברה פועלת במודל עסקי בעייתי ומסוכן שהפך אותה לנער הפוסטר של כל מה שמעוות במגזר הטכנולוגיה. ראשית, החברה תמיד סבלה מהסיכון שלא מספיק מנויים יחדשו את ההסכמים קצרי הטווח שלה במחיר גבוה מספיק כדי לכסות את דמי השכירות שהיא עצמה חייבת בחוזים ארוכי טווח. העסקים שלה פגיעים לתחרות משום שהם לא חדשניים, ואין ממש יתרונות לגודל משום שהעלויות שלה משתנות מאוד מאזור לאזור.

לאור זאת, ב־13 שנות קיומה רשמה החברה הפסדים מצטברים של לפחות 16 מיליארד דולר, שרפה 22 מיליארד דולר שגייסה ממשקיעים (כולל חוב), הדיחה את המייסד שלה וחוותה אקסודוס של מנהלים בכירים שהחליפו אותו והיו אמורים להבריא את החברה. באופן התנהלותה היא פגעה אנושות במותג העולמי שיצרה, עד כדי כך שנציגי WeWork ישראל מבקשים שהדיווחים החדשותיים על WeWork ידגישו שהם עצמם לא קשורים למותג העולמי.

הדרמה סביב WeWork נגררת כבר שנים. כבר התפרסם ספר עיון בנושא שהפך רב־מכר, והופקו סרט דוקומנטרי וסדרה עלילתית. אך למרבה הצער הדרמה הזו אינה מוגבלת רק אליה, משום שהיא אינה אחת, כי אם תופעה. אחת מבין סטארט־אפים רבים שהתרחבו במהירות מסחררת, רק בשל משקיעי הון סיכון שזרקו עליהם כסף משבש שוק, שמטרתו לא לפרק מערכות מנוונות של העולם הישן אלא לעוות שוק ולדכא תחרות. הרעיון מאחורי WeWork היה פשוט: מגובה במזומנים של משקיעי הון סיכון היתה נוהגת לפתוח חללי עבודה ליד אתרים של מתחרים. תחילה היתה מציעה שכירות ברמות מחירים שהמתחרים לא היו יכולים לעמוד בהם, לעתים אפילו מציעה "בונוס מעבר" ללקוחות אם יסיימו חוזה שכירות קיים. היא החזיקה ברמות אלו עד שהוציאה את המתחרים מהעסק.

במחקר שפורסם במאי על ידי צמד המשפטנים מתיו וואנסלי וסמואל ויינשטיין כינו את שיטה זו “venture predation", או טורפנות הון סיכון, והיא כוללת שלושה שלבים: ראשית, משקיעי הון סיכון מספקים לסטארט־אפ מזומנים לבניית כלים שוברי שוק. שנית, הסטארט־אפ משתמש במזומנים כדי לתמחר את הסחורה או השירותים שלו מתחת לעלות ולהוציא את יריביו מהשוק. ושלישית, ברגע שהסטארט־אפ משיג נתח שוק דומיננטי, המשקיעים ולעתים מייסד החברה מוכרים את המניות למשקיעים שחושבים שהחברה יכולה להשיא רווחים. מכיוון שהחברות פרטיות, הן גם טשטשו את מבני העלויות שלהן וגרמו לציבור ולמתחרים לחשוב שהן משתלטות על נתחי שוק כפועל יוצא מתחרות בריאה. התוצר היה שיטפון של חברות הפסדיות ענקיות כמו WeWork אובר או ליפט, אך מצד שני השקעות מניבות. במקרה של WeWork אומנם נוהגים להתייחס בעיקר להפסד שנוצר למשקיעה הגדולה סופטבנק, אך צריך להזכיר את חברת בנצ'מרק שהשקיעה ב־WeWork כ־12.5 מיליון דולר ב־2012, ומכרה את האחזקה שלה ב־2017 ו־2019 תמורת 315 מיליון דולר.

נוימן עצמו יצא עם רווחים של מעל למיליארד דולר במכירת מניות והסדר תמורת עזיבתו. "אנחנו מודים שסבסוד סגנון החיים שלנו היה כיף", כותבים וואנסלי וויינשטיין, "אבל להתנהגות הטורפנית מחירים חברתיים אמיתיים... אם מיזם מסוגל להעלות את מחיריו לרמה על־תחרותית, זה פוגע ישירות בצרכנים שמשלמים את המחירים הללו".