המוסדיים ניצלו רק 60% מהתוכנית לעידוד השקעות בהייטק

המוסדיים ניצלו רק 60% מהתוכנית לעידוד השקעות בהייטק

הגופים המוסדיים ניצלו כ־1.2 מיליארד שקל מתוך רשת הגנה של 2 מיליארד שקל של רשות החדשנות, שהבטיחה לכסות 40% מההפסדים שיספגו מהשקעה בסטארט־אפים. אחרי הירידות בשווקים, גובר הסיכוי שהתוכנית לא תוארך

המוסדיים ביראל גילו את ההייטק, גם אם באיחור. בשנתיים האחרונות הם השקיעו מיליארד דולר באופן ישיר בחברות סטארט־אפ וזאת לעומת השקעות אפסיות עד 2020, כך על פי מחקר שנעשה על ידי משרד עורכי הדין ארנון שגב בשיתוף IVC.

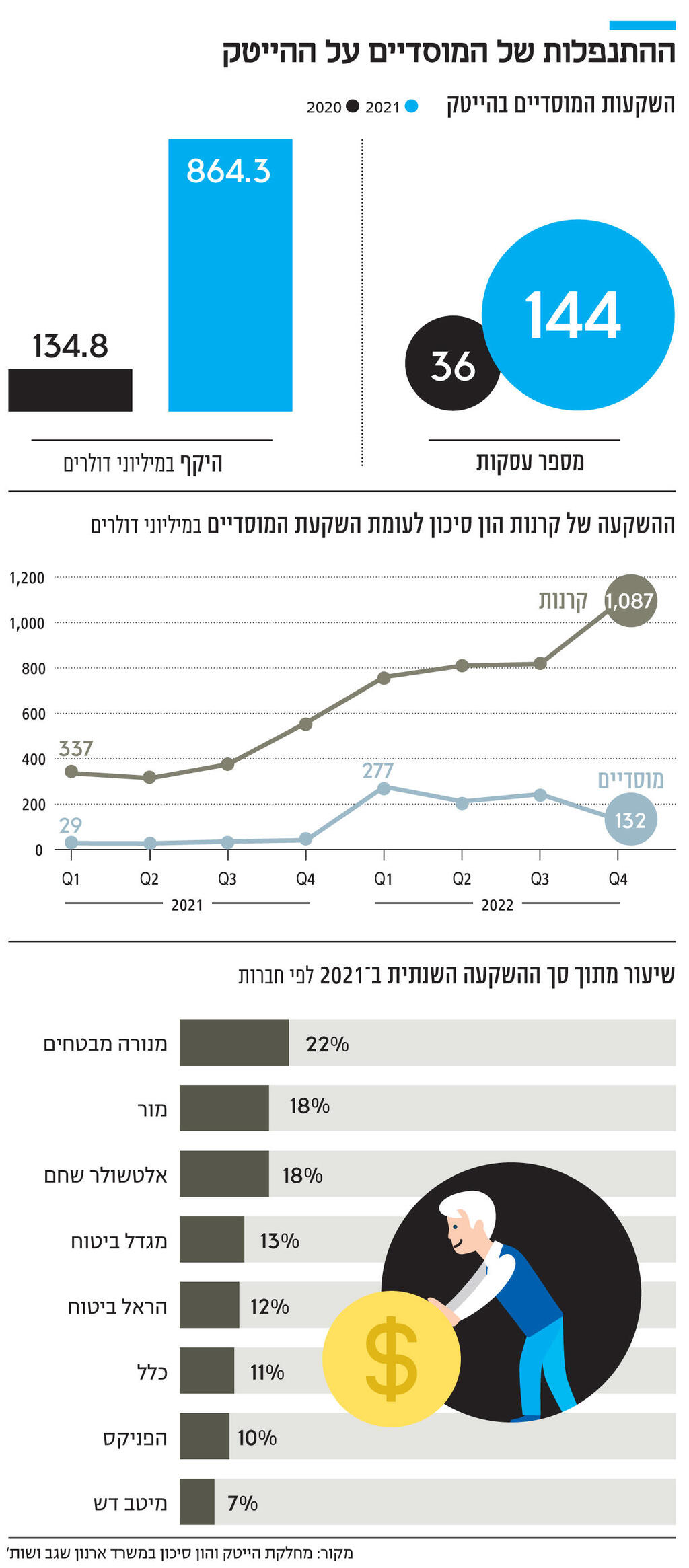

ב־2020 השקיעו המוסדיים כ־135 מיליון דולר בחברות סטארט־אפ ואילו ב־2021 ההיקף זינק פי 6.5 ל־864 מיליון דולר. מור הוא בית ההשקעות הפעיל ביותר בגזרת ההשקעות בהייטק שהשתתף ב־25 סבבי גיוס, מנורה מבטחים השקיע את הסכום הגבוה ביותר ב־24 סבבים. הפניקס נמצא במקום השלישי עם 20 השקעות בחברות סטארט־אפ. כל אחד מהגופים המובילים השקיע בין 150 ל־200 מיליון דולר בשנתיים האחרונות, כאשר מור ומנורה מבטחים יחד היו אחראיים לשליש מסך ההשקעות של המוסדיים.

אף שמדובר עדיין בשבריר קטן מתוך תיק של כ־2 טריליון שקל שמנוהל בגופי ההשקעה המוסדיים - לשם השוואה ההשקעות בנדל"ן למשל נמדדות בעשרות מיליארדי שקלים בשנה - זוהי תזוזה דרמטית לכיוון של פיזור לתחום ההייטק, שמהווה מרכיב מרכזי בכלכלה הישראלית.

בעבר החשיפה של הגופים למגזר הטכנולוגיה היתה נמוכה והחוסכים הישראלים כמעט ולא נהנו מהאקזיטים הגדולים כדוגמאת מובילאיי או מלאנוקס, שנסחרו בוול סטריט ומרבית בעלי המניות שלהן היו גופים מוסדיים אמריקאים. גם ההשקעות המעטות שעשו המנהלים הישראלים בהייטק היו עקיפות, באמצעות קרנות הון סיכון וקרנות השקעה פרטיות.

מנתוני 2020 ו־2021 עולה כי כל דולר חמישי של משקיעים ישראלים בהייטק (לא כולל קרנות זרות) הגיע מהגופים המוסדיים. הצ'ק הממוצע היה 7-5 מיליון דולר, כאשר לצד ההשתתפות בסבבי גיוס גדולים של חברות יוניקורן כגון נקסט, ורביט, ראפיד או ויה, ככל שהמוסדיים פיתחו מומחיות והתמקצעו הם "העזו" להשתתף בחברות צעירות יותר עם טכנולוגיה מורכבת.

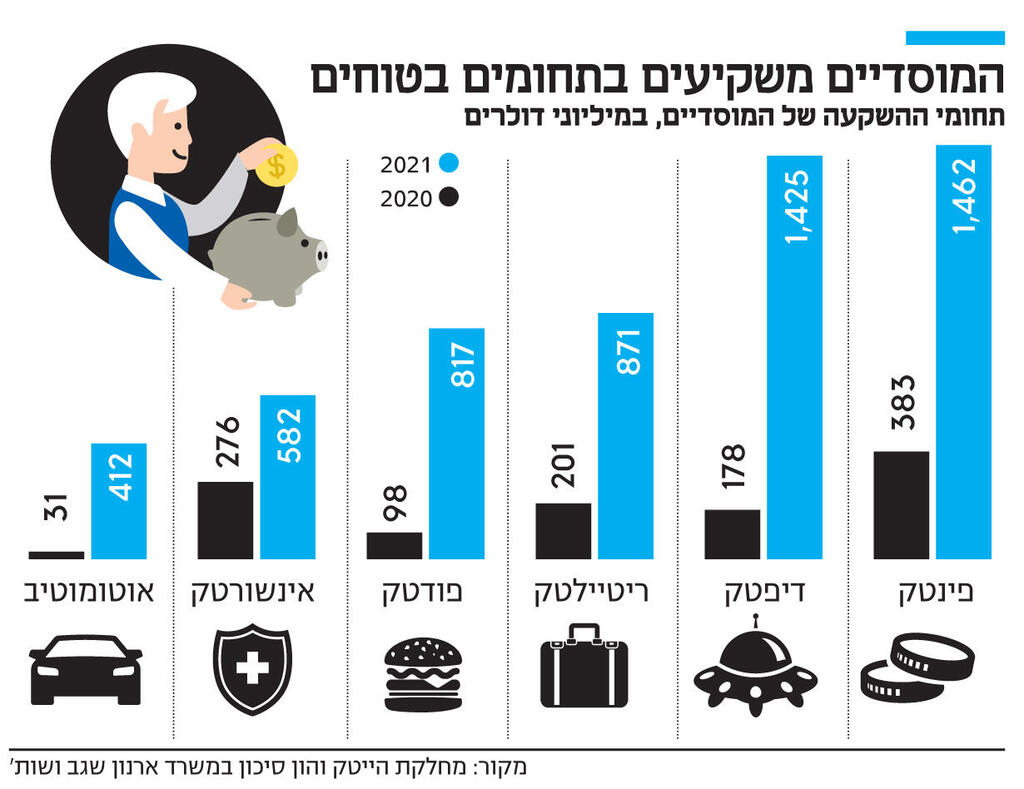

בכל הנוגע לתחומי ההשקעה רואים אצל הגופים המוסדיים העדפה גדולה יותר לתחום הפודטק מאשר בקרנות הון סיכון, וכן השקעה ניכרת בפינטק, תחום שמוכר להם יותר מטבע הדברים. אך גם באופן מפתיע בתחומי דיפטק, שמאופיינים בטכנולוגיות מורכבות יותר שמבוססות על חומרה ופחות על תוכנה. בניגוד לקרנות הון סיכון, משקל ההשקעות של המוסדיים בסייבר נמוך יחסית.

הכסף המוסדי כשותף שקט

הפריחה של תעשיית ההייטק הישראלית בעשור האחרון היא בין הגורמים המרכזיים לשינוי בקרב המוסדיים, אך במקביל הם קיבלו דחיפה לכך ב־2020 באמצעות תוכנית ממשלתית מיוחדת: מסלול הטבה מס 43. במסגרת זו, הוקצבה מסגרת של כ־2 מיליארד שקל להשקעות של גופים מוסדיים בחברות סטארט־אפ תוך מתן הגנה חלקית מפני הפסד. התוכנית של משרד החדשנות, שהחלה ב־2020 ונחתמה לתקופה של 18 חודשים, מגיעה לסיומה בימים אלה ומנתונים שהגיעו ל"כלכליסט" עולה כי הגופים המוסדיים שנכללו בה ניצלו כ־1.2 מיליארד שקל מתוכה, כלומר כשליש מסך ההשקעות הישירות, נעשו תחת המכסה של רשות החדשנות.

קטליזטור נוסף וגורם מסייע לכניסת המוסדיים למימון חברות סטארט־אפ היה גם סיוע במימון אנליסטים לתחום ההייטק של רשות ניירות הערך האמריקאית. בעבר נרתעו הגופים המוסדיים מהשקעה בהייטק, בעיקר השקעה ישירה, מתוך חוסר היכרות עם המאפיינים של חברות סטארט־אפ וקושי בניתוח הפוטנציאל שלהן.

"אנחנו רואים שמנהלי ההשקעות צנועים מספיק כדי לדעת שהם צריכים להגיע לעסקה עם שחקני חיזוק, משום שעדיין אין להם את היכולות לנתח לעומק חברות סטארט־אפ שלרוב אין להם תזרים מזומנים ברור ורמת חוסר הוודאות גדולה. לכן לרוב הם מצטרפים לעסקאות של קרנות הון סיכון", אומר יואב שרמן, שותף וראש תחום הייטק בארנון שגב, "אבל מה שחשוב הוא והשינוי המשמעותי ביותר שאנחנו רואים הוא שהשקעות בהייטק הופכות לחלק קבוע באלוקציה (פיזור השקעות, ס"ש) וחלק בלתי נפרד מתוך ההשקעות במקטע הלא סחיר. כניסת המוסדיים להשקעות הישירות בהייטק היא מבורכת כי היא מאפשרת גיוון של מקורות מימון עבור חברות הייטק מחד ומנגד היא תאפשר לציבור החוסכים להיות שותפים לאקזיטים".

ואכן, עבור הסטארט־אפים שלא רגילים לראות חברות ביטוח ובתי השקעות ישראלים ברשימת המשקיעים שלהם מדובר אמנם בשינוי תפיסתי, אך גם אירוע חיובי. בניגוד לקרנות הון סיכון ומשקיעים אסטרטגיים שרוצים לקבל כסא בדירקטוריון ולכוון את האסטרטגיה של החברה, כסף מוסדי הוא לרוב שותף "שקט". מעבר לכך, מדובר בכסף שאינו פועל בקבועי הזמן של חמש־שבע שנים של קרנות השקעה פרטיות, אלא יכול להישאר בחברה לאורך זמן רב יותר.

שינוי המגמה בשוק משפיע על המוסדיים

ניתן לראות כי הפריצה הגדולה של סכר ההשקעות הישירות של הגופים המוסדיים בסטארט־אפים היתה בתחילת 2021. אם בכל אחד משלושת הרבעונים הראשונים של 2020, השתתפו המוסדיים בתשעה סבבי גיוס של חברות סטארט־אפ וברבעון האחרון ב־12, הרי שברבעון הראשון של 2021 היקף העסקאות זינק ל־43 ונותר ברמה דומה לאורך כל השנה. בסך הכל השתתפו הגופים המוסדיים ב־180 סבבי גיוס של חברות הייטק, מתוכם 144 התרחשו ב־2021 ו־36 ב־2020.

"אנחנו דווקא מרוצים מכך שלא היה ניצול מלא של מסגרת סעיף 43, משום שזה אומר שמנהלי ההשקעות היו אחראיים ולא זרקו כסף על חברות ללא הבחנה מתוך הסתמכות על ההגנה של המדינה", אומר אורן רוזנברג, ראש תחום המימון ברשות החדשנות ל"כלכליסט". "מספר מנהלי השקעות אמרו לי כי לא ישקיעו במשהו שלא טוב לחוסכים, כי ההגנה זה דבר נחמד שמאפשר להסביר יותר בקלות את ההשקעה לוועדת ההשקעות ולדירקטוריון, אבל המטרה היא לייצר תשואה חיובית".

על פי התוכנית, הכסף שמושקע הוא אמנם של הגופים המוסדיים, אך בתום שבע שנים מהיום תתקיים בדיקת תשואה ואם היא תהיה שלילית, המדינה תכסה עד 40% מההפסד. לחלופין, היא תקבל מעין דמי הצלחה של 10% במידה והתשואה תהיה חיובית מעל 18.5%. על אף ההצלחה לדברי רוזנברג אין תוכנית להקצאת מסגרת חדשה לתוכנית עם הגעת המסגרת הנוכחית לסיומה".

"הרעיון מאחורי התוכנית היה לקרב בין המוסדיים לאקו־סיסטם של ההייטק הישראלי והחיבור הזה נוצר כמו גם הקרבה שנבנתה בין המוסדיים לקרנות הון סיכון. אנחנו מבינים שהמוסדיים ימשיכו להשקיע מעכשיו בהייטק ולכן אין צורך במסלול נוסף", אומר רוזנברג.

מדוע לא ניצלו המוסדיים את כל המסגרת של המדינה וביצעו חלק מההשקעות גם מחוץ למסלול של רשות החדשנות? קודם כל לא כל סבב מאפשר זאת, שכן המדינה רצתה לעודד בעיקר השקעה בשלבים מוקדמים יחסית (A,B,C) ואם סך הגיוס הוא יותר מ־120 מיליון שקל, לא ניתן להכניס אותו לסעיף 43. התוכנית חלה רק על השקעות בחברות שרשומות בישראל וכן לא ניתן להגיש בקשה במסגרת התוכנית אם ההשקעה נעשית בחברה שלגוף המוסדי כבר היה איתה קשר מימוני מוקדם כמו מתן הלוואה או השקעה קודמת.

מעבר לכך, בקרב הגופים המוסדיים העדיפו לשמור את כספי התוכנית להשקעות שנתפסות כמסוכנות יותר ואת הסבבים "הבטוחים" יותר עשו מחוץ לתוכנית.

6 צפייה בגלריה

ראש מחלקת הייטק והון סיכון במשרד ארנון שגב ושות' יואב שרמן (למעלה) וראש תחום מימון ברשות החדשנות אורן רוזנברג

במקרה או שלא במקרה עיתוי הכניסה המאסיבית של בתי ההשקעות וחברות הביטוח לעולם ההייטק השתלבה עם שיאה של מה שהיום כבר מותר לכנות "בועה". רמות השווי בשנתיים האחרונות חרגו לעתים קרובות מגבולות הסביר ולחברות שקיבלו את הערכות השווי הגבוהות ביותר של מיליארדי דולרים יהיה הכי קשה להציג תשואה חיובית בזמן הקרוב. יתרה מכך, דווקא במקטע הזה של היוניקורנים נראה ככל הנראה עסקאות בשווי נמוך יותר המכונות DOWNROUND שמאלצות את המשקיעים להכיר בהפסד, מה שיגרום לפגיעה בתשואות למשקיעים.

רוזנברג סבור כי דווקא בהקשר הזה מנהלי ההשקעות המנוסים בקרב חברות הביטוח ובתי ההשקעות, יודעים להתנהל בתקופות של משבר. "ראינו שהמוסדיים יודעים להאט את הקצב ברגע שהם זיהו שינוי מגמה בשוק", הוא אומר, "ראינו שברבעון הרביעי של 2021 הם עשו פחות עסקאות מאשר ברבעון השלישי וברבעון הראשון של 2022 עוד פחות מהרבעון הרביעי. מראש מבחן ההכנסות היה חשוב יותר עבורם ולמעלה מ־70% מהחברות שקיבלו השקעה מהמוסדיים הן חברות שכבר יש להן הכנסות משמעותיות ועשרות עובדים. גם עכשיו המוסדיים יודעים איך להתנהל בשוק יורד והיה לנו למשל גוף אחד שהביא עסקה לאישור לפני כמה חודשים ועכשיו הביא הסכם השקעה מעודכן שבו התנאים שקיבל מהחברה טובים הרבה יותר עבור המשקיע".

השאלה המעניינת ביותר כעת שעדיין נותרה פתוחה, האם אכן כפי שסבור שרמן מארנון שגב, מדובר בשינוי הרגלים אמיתי בקרב המוסדיים שמשקף את משקלו ותפקידו המרכזי של מגזר הטכנולוגיה בכלכלה הישראלית. עיתוי הגדלת החשיפה להייטק שנפל על שיא היסטורי חסר תקדים יקשה על הצגת תשואות גבוהות, לפחות בשנתיים הקרובות ועלול להחזיר את מנהלי ההשקעות לחיקו החמים והמוכר של הנדל"ן. אם אכן מדובר בשינוי תפיסתי עמוק יותר, הרי שדווקא בתקופה הקרובה יווצרו הזדמנויות טובות יותר להשקיע כאשר המטוטלת שוב זזה לצד המשקיעים הן במונחי שווי, תנאי ההשקעה וגם משמעת פיננסית פנימית של חברות בעידן של האטה.