ראיון כלכליסטמנכ"ל ביג-טק 50: “להיכנס לבנק ולהשקיע בסטארט־אפ ניישן"

ראיון כלכליסט

מנכ"ל ביג-טק 50: “להיכנס לבנק ולהשקיע בסטארט־אפ ניישן"

יוחאי זייד־רונן, מנכ”ל שותפות המו”פ שרוכשת מניות של סטארט־אפים לפני הנפקה או אקזיט, מאפשר גם למשקיעים קטנים לחלוק בפירות ההצלחה

ישראל ידועה בעולם כסטארט־אפ ניישן, אך השינויים שעובר שוק ההון בשנים האחרונות עודדו שחקנים חדשים לנסות להביא את בשורת ההשקעה בסטארט־אפים גם למשקיעים הקטנים.

כלי השקעה חדש מבקש להכניס את אותם משקיעים קטנים, שנוטים לבחור באפיקי השקעה סולידיים, גם אל ההבטחות הגדולות של עולם הסטארט־אפים המקומי. זוהי שותפות המו”פ ביג־טק 50, שהונפקה לפני כחודשיים בבורסת תל אביב תוך גיוס של כ־85 מיליון שקל, ומכוונת לחברות בוגרות בשלבים המאוחרים יותר של חיי הסטארט־אפ.

ביג־טק 50 היא סוג של קרן שאת שנסחרת בבורסה המקומית, ובכוונתה לבנות פורטפוליו של 50 חברות הטכנולוגיה הפרטיות הגדולות בישראל, סוג של אינדקס אם תרצו. השותפות מובלת בידי היו”ר ובעל השליטה אריק צ’רניאק, בעל ניסיון רב בתחום ומייסד חברת Supersonic, שנמכרה לפני חמש שנים לאיירון סורס הישראלית תמורת כ־200 מיליון דולר.

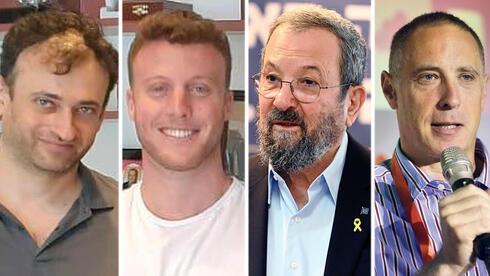

כיום מכהן צ’רניאק כשותף־מנהל בקרן ההון סיכון Axon Ventures. מנכ”ל השותפות הוא יוחאי זייד־רונן, בעבר מנכ”ל קבוצת הפיננסים ISP, משנה למנכ”ל גט ישראל (לשעבר גט טקסי) ויועץ בחברת הייעוץ הבינלאומית מקינזי. צחי סולטן, יו”ר דיסקונט קפיטל חיתום שאוחז בניסיון של יותר מ־30 שנה בשוק ההון המקומי, מכהן כדירקטור ושותף בשליטה בשותפות. דירקטור נוסף שהצטרף לשותפות עם הנפקתה הוא מייסד ומנכ”ל פייבר מיכה קאופמן.

“עד כה השקיעה ביג־טק 50 בשמונה חברות סטארט־אפ ישראליות מובילות: איירון סורס, אאוטבריין, פייוניר, Via, סייסנס, קנשו, טראקס ופאנדבוקס”, אומר זייד־רונן, שצפוי להשתתף הערב באירוע “טק על הגג” של “כלכליסט”. “אנחנו מתכוונים להשקיע את כספי הגיוס ב־15 חברות מטרה”, הוא מספר, “כל השקעה תהיה עד 2 מיליון דולר ובהמשך תעלה ל־5 מיליון דולר. בסופו של דבר אנחנו מכוונים לאחזקה של מיליארד שקל ב־50 חברות תוך שנתיים.

“אנחנו מספקים השקעה בפורטפוליו של חברות מבוססות, בניגוד לחברות סטארט־אפ מתחילות, שבהן הסיכון גבוה יותר. אלה חברות שכל אחת מהן נמצאת בשלב הצמיחה (Growth) ובעלת שווי של יותר מ־250 מיליון דולר, ושיש להן פעילות מכניסה ומבוססת".

המטרה: אינדקס של 50 הסטארט־אפים הגדולים

המטרה של שותפות ביג־טק 50 היא — כמו שמרמז שמה — לייצר אינדקס של 50 חברות הטכנולוגיה הפרטיות הגדולות בישראל ולאפשר למשקיעים לא מתוחכמים להיכנס להשקעה בהן, לפני שהן מנפיקות את מניותיהן לציבור או מבצעות אקזיט ונמכרות לחברות בינלאומיות. הקריטריונים שקבעה השותפות לפני השקעה בחברה: שווי חברה של לפחות 250 מיליון דולר; ותק של שלוש שנים לפחות; נוכחות קיימת של משקיע הון סיכון אחד לכל הפחות; ייצור הכנסות שנתיות חוזרות (ARR) של 10 מיליון דולר לפחות; והצגת צמיחה בשלוש השנים האחרונות.

“אנחנו רוכשים את מניות החברות ישירות מבעליהן”, מספר זייד־רונן. “המוכרים יכולים להיות היזמים עצמם או עובדים ראשונים, בכירים או משקיעים ראשונים וקרנות שמתמחות בהשקעות מוקדמות. לא מדובר תמיד במשקיעים שמוכרים את כל האחזקה שלהם בחברה, אלא לפעמים בכאלו שמעוניינים לבזר את פוטרפוליו ההשקעות שלהם או לממש חלק ממנו.

“עסקאות סקונדרי כאלו מייצרות נזילות לבעלי מניות של חברות הייטק פרטיות, שרוצים או צריכים להנזיל חלק מאחזקותיהם לפני שהחברה מונפקת או נמכרת. בנוסף, אנחנו נכנסים לפעמים כמשקיעים בחברות במסגרת סבב גיוס, כמו במקרה של טראקס, שהשקענו בה לאחרונה 2 מיליון דולר במסגרת גיוס (טראקס השלימה לאחרונה גיוס של 640 מיליון דולר בהובלת קרן ויז’ן של סופטבנק, הגדול ביותר שביצעה אי פעם חברה ישראלית — ר”ק).

ביג־טק 50 שואפת לפזר את ההשקעות בין החברות השונות כך ששווי אחזקה בחברה בודדת לעולם לא יהווה יותר מ־15% מכלל פורטפוליו ההשקעות שלה. מאחר וחברות הפורטפוליו שבהן משקיעה השותפות הן פרטיות, אחזקותיה ימומשו בהינתן אחד המקרים הבאים: מכירת החברה; הנפקה ראשונית לאחר תום תקופה הנעילה; או מכירת המניות לצד שלישי. ביג־טק 50 מבטיחה לחלק לבעלי יחידות ההשתתפות בה — קרי למי שרוכשים את מניותיה שלה עצמה — לפחות 50% מהרווחים שיירשמו ממימושים בתור דיבידנד במזומן או ברכישה חוזרת.

במקביל, השותפות גובה מהמשקיעים בה גם עלויות שנועדו לממש את פעילותה. “אנחנו גובים דמי ניהול ויש גם דמי הצלחה על עסקאות שמומשו ברווח”, אומר זייד־רונן. “מדובר ברווחים נטו במימושים, כלומר שאם השותפות קנתה מניות ב־X ומכרה אותן ב־X+2 דמי הניהול ייגזרו רק מהרווח ולא מה־X. אנחנו כמובן צפויים לשלם דיבידנד למשקיעים לאחר כל מימוש של השקעה מוצלחת”.

“המוצר שלנו סחיר ואפשר תמיד לממש אותו”

ביג־טק 50 אינה הגוף היחיד שמציע למשקיעים פרטיים שזרים לעולם ההון סיכון להשקיע בחברות סטארט־אפ פרטיות. בשנים האחרונות קדמו לה גופים כמו OurCrowd של ג’ון מדבד, שמציעה מודל דומה. “ההבדל העיקרי בינינו לבין גופים דומים הוא שדרכנו משקיעים באינדקס של חברות ולא בחברה בודדת, וכל אחד יכול להיכנס לבנק ולהשקיע, בעוד אצל המתחרים לרוב צריך להיות משקיע מורשה שעומד בקריטריונים שקבעה רשות שוק ההון”, מסביר זייד־רונן. “בנוסף, בגופים אחרים ההשקעות מתבצעות לרוב בחברות בשלבים מוקדמים שמחפשות את הכסף הראשוני (לעומת המיקוד של ביג־טק 50 בחברות בשלבי הצמיחה — ר”ק).

“לבסוף, המוצר שלנו נזיל, הוא כמו מניה רגילה לכל דבר שאפשר לממש בכל עת. זאת בעוד שבחברות פרטיות או קרנות השקעה אתה לא יכול להיפטר מהאחזקה שלך לפי צרכיך אלא לפי מדיניות הגוף”.

השותפות חבה את קיומה לשינוי רגולטורי שביצעה רשות ניירות ערך לפני כשנתיים ואפשר הקמת שותפויות מו”פ. לפי הגדרות הרשות, מדובר בגוף למסחר בניירות ערך של שותפות מוגבלת שעוסקת במחקר ופיתוח. “הרעיון הגיע משינוי הרגולציה אבל גם מהניסיון שלנו למכור מניות סקונדרי בשוק, שלא הצליח כפי שחשבנו”, מודה זייד־רונן. “בהתאם לכך, רצינו להקים שחקן מקצועי שיקל על מכירה של מניות סקונדרי למשקיע פרטי. ראינו שיש כאן הזדמנות לכניסה של שחקן מקצועי נוסף בתחום, שיסייע למשקיעים”.