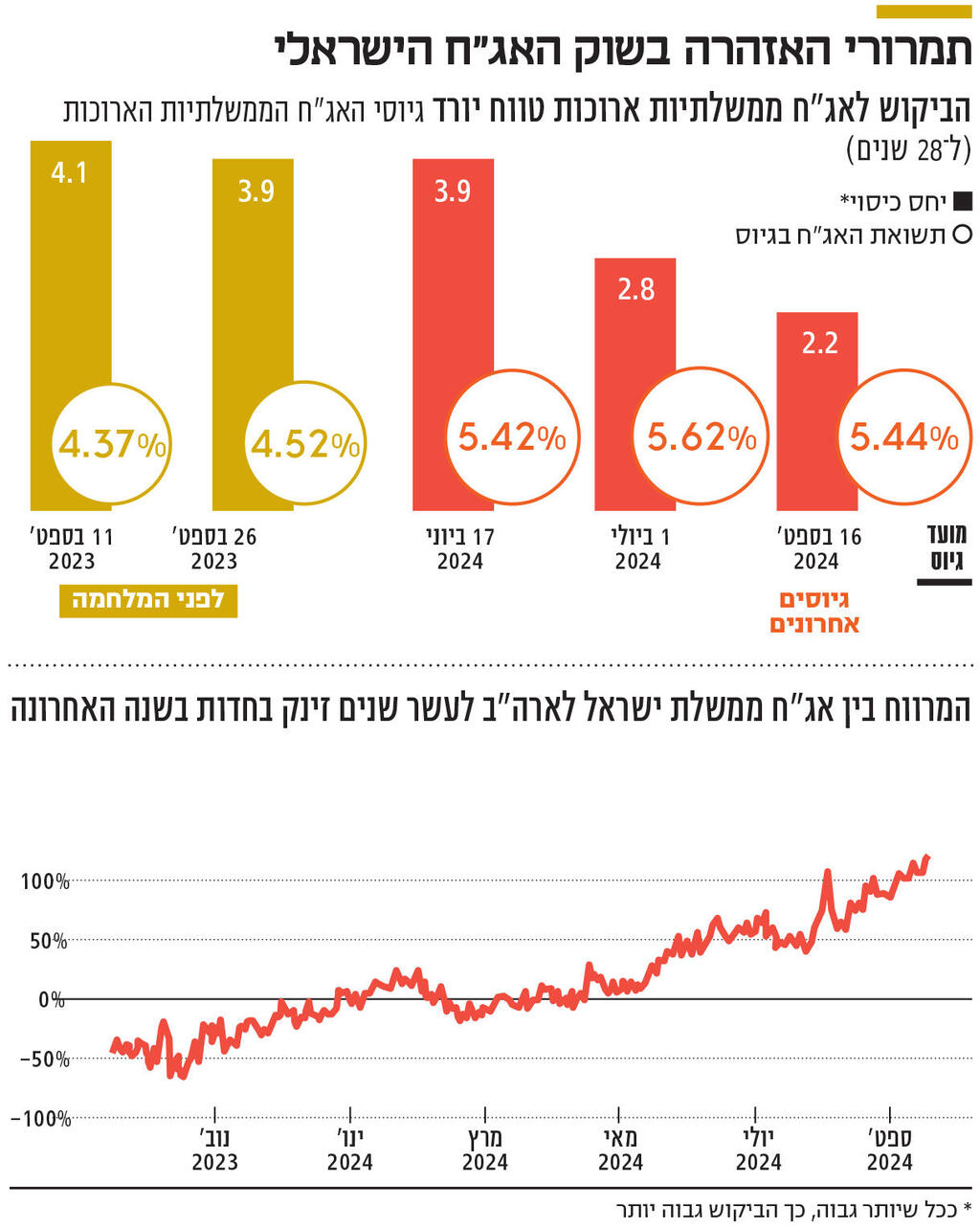

חולשה מדאיגה בגיוס איגרות חוב ממשלתיות ל־28 שנה

חולשה מדאיגה בגיוס איגרות חוב ממשלתיות ל־28 שנה

בגיוס האג"ח הממשלתיות הארוכות היחס בין הביקוש להיצע היה נמוך משמעותית מבעבר. בנק הפועלים: משקיעים אומרים לעצמם שאם ישקיעו באג"ח לטווח ארוך הם ייחשפו גם לסיכון הריבית וגם לסיכון הפיסקלי של ישראל

אין זה סוד שהמשק הישראלי עומד בפני תקופה מאד מאתגרת: גם בצד הביטחוני, גם בצד התקציב והגירעון, וגם בצד האינפלציה והריבית. שוק האג"ח הממשלתיות אמנם שומר בסך הכל על חוסן, למרות כל הפרמטרים המאתגרים, אבל בכל זאת השבוע הוא קיבל תמרור אזהרה.

ביום שני קיים משרד האוצר את גיוס החוב השבועי שלו. אחרי תקופה שבה הקטין את גיוסי החוב לטווח ארוך מאוד, הוא ניסה לחזור אליהם, אך קבלת הפנים היתה קרירה. באג"ח לשנת 2052 (ל־28 שנה) הביקוש היה נמוך למדי, ויחס הכיסוי (היחס בין הביקוש להיצע) עמד על 2.2 בלבד.

זאת, לעומת יחס של 3-6 בסדרות האחרות שגויסו באותו היום, ויחס של 4 שאג"ח זו קיבלה בגיוסים בספטמבר אשתקד, טרום המלחמה. המחיר בהנפקה היה דומה למחיר השוק, קרי תשואה של 5.4% (תשואה לא נמוכה לכשעצמה). "נראה שלא עומדים בתור לקנות אג"ח ארוכות מאוד. יש חשש מהורדת דירוג, העלאת ריבית והמשך עומס גיוסי החוב. אלה חששות מוצדקים שמסבירים את התוצאות הללו", אומר גורם בשוק ההון.

"באוצר צריכים לשקול שוב את טווח גיוסי החוב"

"לקראת הגיוסים של החודשים הקרובים באוצר צריכים לשקול שוב את טווח גיוסי החוב. עד שאי הוודאות כאן הן בנושא האינפלציה והריבית, והן בעניין המלחמה והתקציב לא תרד קצת, עדיף ללכת על מתווה שמרני יותר ופחות גיוס לטווח אולטרה ארוך", אומר יניב פגוט סמנכ''ל בכיר ומנהל מחלקת מסחר, נגזרים ומדדים בבורסה.

אג"ח לטווח ארוך נחשבות מסורתית לאג"ח בסיכון גבוה יותר לבעלי החוב, ולכן הן מהוות סימן לאמון שיש לשוק ההון במדינה או בחברה שמנפיקה את החוב. בעבור מי שלא מצליח לגייס חוב לטווח ארוך מדובר בנורה אדומה מהבהבת לגבי היחס של השווקים אליו. ישראל כמובן לא שם, שכן בסופו של דבר ההנפקה הושלמה במחיר שוק, אולם אם ימשיך הביקוש הנמוך גם בהנפקות הבאות, כבר קיים סיכון לכך שהנפקה יכולה גם להסתיים במחיר נמוך לעומת מחירי השוק, ולכך כבר יכולות להיות השלכות על שוק האג"ח.

על שוק האג"ח הממשלתיות מכבידים מספר פרמטרים. הגורם המרכזי הוא כמובן המצב הביטחוני - המלחמה שנמשכת זמן רב, ולא רק שלא רואים את סופה, אלא שקיים חשש ממשי להתרחבותה, מה שיהווה מכה קשה מאד למשק, וצפוי להביא להורדת דירוג נוספת למדינת ישראל, שבתורה תשפיע גם היא על שוק האג"ח.

בנוסף, הימשכות המלחמה משפיעה כמובן על הגירעון ההולך ומתרחב, מה שמהווה חשש להמשך עומס גיוסי חוב, קרי המשך עלייה בהיצע האג"ח. אמנם שר האוצר בצלאל סמוטריץ' מצהיר כי בכוונתו לפעול לתקציב מרסן, ולחזור בהקדם לתוואי הגירעון, אך נראה כי בינתיים המשקיעים לא מתרשמים, ומחכים לראות מעשים ולא הצהרות.

לכך יש להוסיף את העובדה שהאינפלציה בישראל עדיין לא מוגרה, כך שהציפיות להורדת הריבית ולירידת התשואות בשוק האג"ח הולכות ומתרחקות. "אין דרמה בשוק האג"ח, אבל כן רואים היחלשות בביקושים להנפקות באיגרות החוב הארוכות מאוד. זה מגיע בד בבד עם העובדה שבישראל הביצועים בשוק האג"ח הרבה פחות טובים מאשר בחו"ל. בעולם האינפלציה יורדת, ואיתה הריבית מתחילה לרדת ומביאה לירידת תשואות בשוק האג"ח. כאן זה לא קורה, חלק מתשואות האג"ח אפילו עלו קצת. התוצאה היא שהפער הולך והתרחב", אומר מודי שפריר, אסטרטג ראשי שווקים פיננסים בבנק הפועלים.

עוד מוסיף שפריר: "הפערים הללו נובעים מכך שבעוד שבעולם יש צפי להורדת ריבית, כאן לא רק שאין, אלא אם המצב יימשך אולי אפילו יצטרכו להעלות את הריבית. ואז המשקיעים אומרים לעצמם שאם ישקיעו באג"ח לטווח ארוך הם חשופים גם לסיכון הריבית, גם לסיכון הפיסקלי של מדינת ישראל, וגם להתרחבות המלחמה בצפון שתוביל להורדת דירוג נוספת. לכן הם הרבה יותר מהססים, ואנחנו רואים ביקושים חלשים יותר באג"ח הארוכות".

המשקיעים הזרים מקטינים חשיפה לישראל

עוד נזכיר כי מתחילת המלחמה המשקיעים הזרים מקטינים חשיפה לשוק האג"ח הממשלתיות. יחד עם זאת, לדברי גורמים בשוק ההון, ממילא חלקם באג"ח הארוכות היה קטן, ועיקר הרוכשים של אג"ח הם המשקיעים המוסדיים בישראל, המנהלים את חסכונות הציבור לטווח ארוך, אלא שנראה שגם הם שמכירים את השוק המקומי לא ממש עומדים בתור כעת לרכוש את האג"ח הארוכות.

לפני שנה, טרם פרצה המלחמה, גיוס החוב הארוך מאד היה חלק רגיל משגרת הגיוסים של משרד האוצר. כך למשל בספטמבר אשתקד, האג"ח לשנת 2052 היוו 7% מסך גיוסי החוב של האוצר באותו החודש. יחס הביקוש לעומת ההיצע עמד על פי 4 וההנפקות הסתיימו בתשואה של 4.5%-4.4%.

בתחילת המלחמה עוד הצליחו לשמור על שגרה בגיוסים אלה, שגדלו בדומה לשאר גיוסי החוב בסדרות הנוספות. אלא שבחודשים האחרונים נראה שמצב המשק הולך והופך ליותר מאתגר בעיקר היות וסיום המלחמה לא נראה באופק.

בעקבות זאת, גם גיוס החוב של האוצר הפך לשמרני יותר, והגיוס החודשי לאג"ח לשנת 2052 ירד ל־4%-2% מסך גיוסי החוב. אולם בחודש ספטמבר נראה ששוב ניסו לחזור להיקפי גיוס חוב ארוך בדומה לתחילת השנה, אך קיבלו בינתיים תוצאות פושרות.