ניתוחאחרי אופוריה ממושכת בשווקים, הפחד יצא לרגע מכלל שליטה

ניתוח

אחרי אופוריה ממושכת בשווקים, הפחד יצא לרגע מכלל שליטה

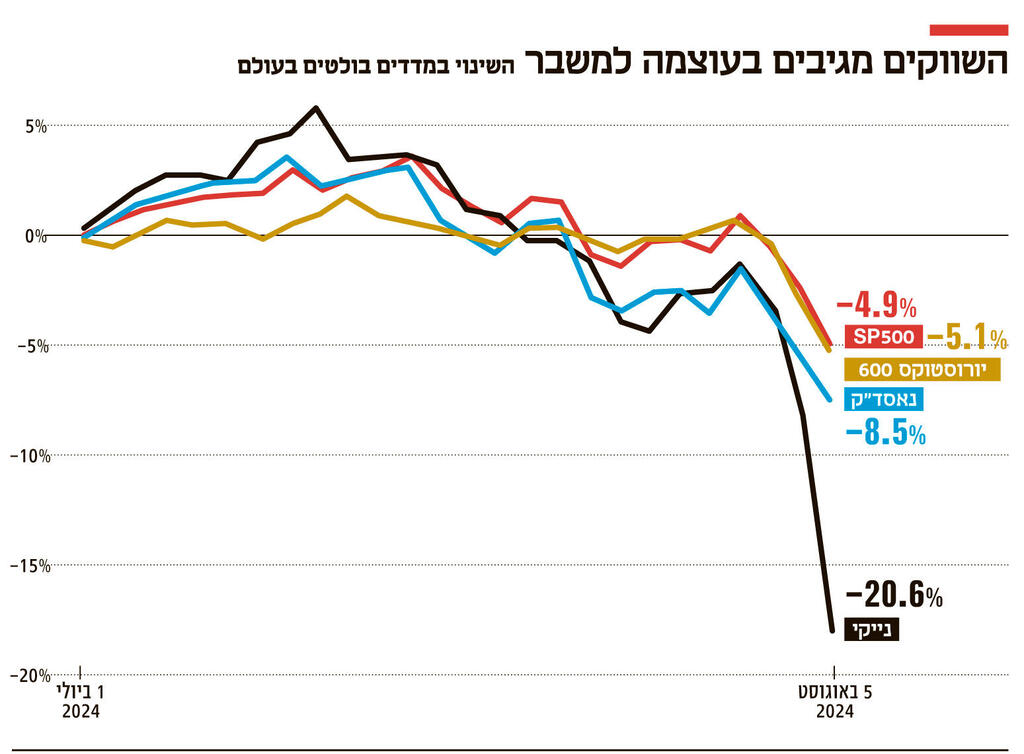

גורמים שאינם קשורים בהכרח זה לזה הזניקו היום את הפחד של המשקיעים ברחבי העולם והשווקים הפיננסיים הגיבו בירידות. העלאת הריבית ביפן טלטלה את הבורסה ומדד ניקיי איבד 12.4%, נתוני התעסוקה בארה"ב אכזבו, יחד עם הנסיגה המתמשכת של ענקיות הטכנולוגיה. בסוף היום המשקיעים הבינו שאולי הבהלה מוגזמת מדי

שבועיים בלבד עברו מאז השיח על כך שהכלכלה האמריקאית נמצאת במצב החלומי שמכונה goldilocks economy, בהשראת האגדה העתיקה "זהבה ושלושת הדובים". המשמעות: היא לא חמה מדי, כלומר לא אינפלציונית, ולא קרה מדי, כלומר לא בסכנת מיתון ועם רמת תעסוקה יציבה. אגדית, בדיוק כמו שצריך. במצב כזה גם אין סיבה לכאורה למהר עם שינויי ריבית ואפשר פשוט ליהנות מהרגע, לפחות עד אחרי הבחירות לנשיאות בנובמבר. אז מה התחולל בימים האחרונים שהפך את הקערה עד כדי הערכה שנפוצה אתמול בוול סטריט שהפדרל ריזרב (הפד) צפוי להתכנס לפגישת חירום כדי לחתוך מיידית את הריבית, מהלך ששמור לעיתות משברים חריגים כמו, למשל, המפולת בתחילת מגפת הקורונה.

"זהבה עזבה את הבניין", ספק התבדחו ספק בכו היום בארה"ב ובעולם הפיננסי כולו בזמן שהחוזים העתידיים על וול סטריט הצביעו על ירידות צפויות של 5%-3% בכל המדדים המובילים. זה היה כאשר האמריקאים התעוררו לבוקר קשוח לאחר שהבורסות באסיה קרסו בהובלת ניקיי היפני שנפל ב־12%, הירידה החדה מאז יום שני השחור ב־1987. גם מדד המניות הטייוואני צנח בשיעור החד ביותר זה 50 שנה.

היום לראשונה בהיסטוריה צנח מדד נאסד"ק ביותר מ־1,000 נקודות, ובשעה הראשונה של המסחר נמחקו 2 טריליון דולר משוק המניות האמריקאי. מתוכם טריליון אחד התנדפו ממניות הטכנולוגיה, כאשר אנבידיה לבדה אחראית ל־300 מיליארד דולר. עם זאת, לקראת שעות הערב החלה התמתנות עם ירידות של מעט יותר מ־2% במדדים המובילים. המשקיעים הבינו שאולי הבהלה מוגזמת מדי, לאחר שמדד הפחד (VIX) זינק לשיא שנראה לפני כן רק בתחילת הקורונה ובשיאו של המשבר הפיננסי ב־2008. דווקא בורסת תל אביב הפגינה יציבות מפתיעה לאור המצב הגיאו־פוליטי הנפיץ והסתפקה בירידות של פחות מ־1% עם הפתעה גדולה במיוחד במניות הבנקים שסיימו בעלייה.

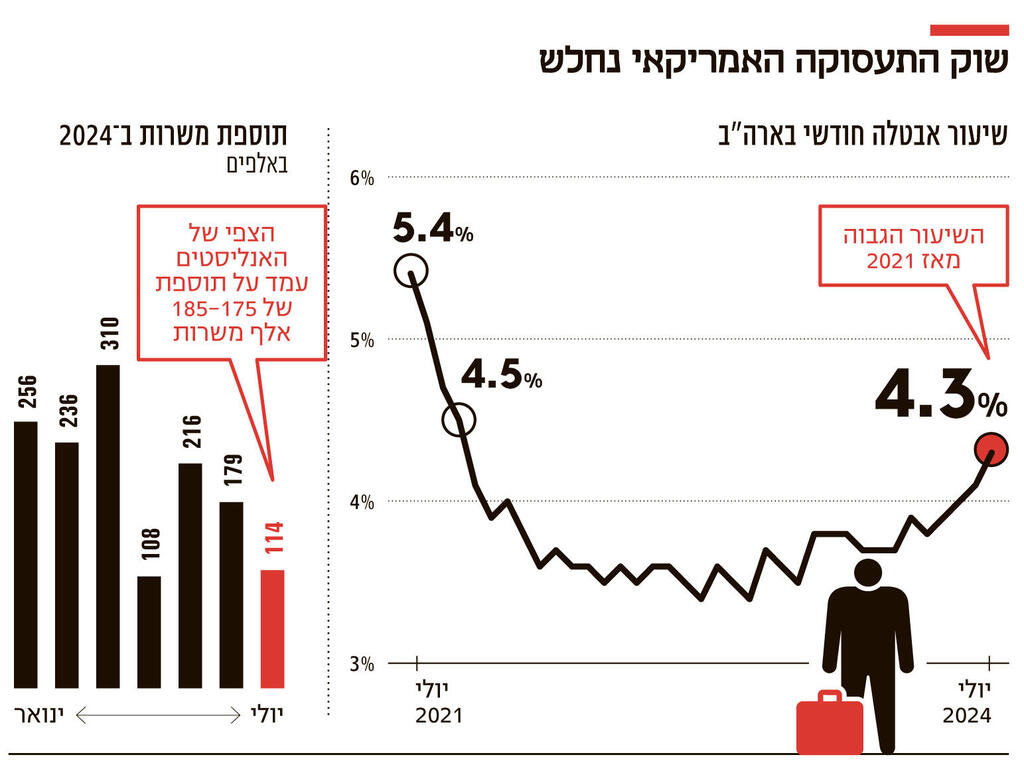

האם השתנה משהו מהותי ביסודות הכלכליים של ארה"ב או מדינה מרכזית אחרת במערכת הפיננסית העולמית? שני דברים חשובים אכן קרו בשבוע החולף וחברו למעין אפקט הפרפר. הראשון היה החלטת הבנק המרכזי של יפן להעלות את הריבית ל־0.25% כשהוא נפרד מריבית אפס זמן רב אחרי שכל העולם עשה זאת. זה היה הזעזוע הראשון לשווקים, משום שרבים לוו כסף במטבע היפני הזול כדי להשקיע בוול סטריט וגם בביטקוין, שספג היום את המהלומה הקשה מכל האפיקים ומחק מאות מיליוני דולרים למשקיעים. ואם השווקים הספקולטיביים פחות מביטקוין יכלו לעמוד בשינוי הריבית היפנית, יומיים לאחר מכן הגיעו נתוני התעסוקה המאכזבים בארה"ב שהצביעו על עלייה באבטלה לשיעור של 4.3% וירידה ביצירת משרות חדשות.

גם כאן צריך לומר, זוהי לא מגמה חדשה. האבטלה בארה"ב נמצאת בעלייה כבר זמן מה ועד כה הדבר נחשב דווקא לאיתות חיובי. הרי רק עד לפני שבוע התפיסה היתה שכל מה שרע לכלכלה הריאלית ברמת המאקרו, דווקא טוב לשווקים, משום שכל סימן להאטה במשק האמריקאי יזרז את ההחלטה של הבנק המרכזי להוריד את הריבית. מהלך שכל מי שחשוף למניות תמיד מייחל לו ואשר נדחה פעם אחר פעם בשנה האחרונה כי הכלכלה האמריקאית תפקדה טוב מדי. לכאורה המשקיעים האמריקאים קיבלו ביום שישי את מה שחלמו עליו - נתון מאקרו שלילי שאמור להוביל להפחתת הריבית. אלא שלפתע הוא הפך לכדור שלג ששלח את כולם לתרחיש יום הדין של מיתון כבד.

בשלב זה אין הסבר חד־משמעי לאירועים פרט לפחד גבהים. הכלכלה האמריקאית לא קרסה בתוך חודש אחד וגם איום המלחמה האזורית במזרח התיכון לא מסביר את האירועים, שכן דווקא מחירי הנפט נותרו יציבים יחסית בימים האחרונים. העדר ששעט למעלה לאורך תקופה ממושכת והביא את S&P 500 לשיא היסטורי ולגבהים שאף אחד לא ציפה להם אפילו בתחזיות לסוף השנה, נבהל לפתע. אחרי הכל, וגם בעקבות הנפילות של יום שישי האחרון שסיימו שבוע קשה בשווקים, מדד S&P 500 עדיין היה גבוה ב־12.7% מרמתו בתחילת 2024. גם נאסד"ק, שאומנם כבר נכנס רשמית להגדרה של תיקון עם ירידה של יותר מ־10% מהשיא, עדיין סגר את המסחר בשישי ברמה הגבוהה ב־13.6% מאשר בתחילת השנה.

משמעות העליות המהירות בוול סטריט היתה, מעבר להקדמה של כל תחזיות האנליסטים ההמומים, היא שרק העלייה ב־S&P 500 שתורגמה כספית לכמעט 6 טריליון דולר היתה בשווי של כל שוק המניות הבריטי, שהוא הגדול ביותר באירופה. זקני וול סטריט דיברו על כך שהתנהגות חריגה כזו של מניות, בעיקר התנתקות של קבוצה קטנה של מניות טכנולוגיה מכלל השוק, מזכירה את שנת 2000, אבל כשהכל טוב, מי רוצה להקשיב?

אז מקור הפחד ברור והשאלה המתבקשת לא פחות היא היכן היה הפחד הזה לאורך החודשים האחרונים. כעת כשכולם מפחדים, מוצאים את הסיבות לכך לא רק בנתוני המאקרו, אלא באוסף של דברים שאפשר להגדיר אותם כנקודתיים ולעתים אף מתבקשים.

זה התחיל עם יציאת אוויר מ"שבע המופלאות", אותן מניות של חברות הטכנולוגיה הענקיות שהובילו את החגיגה בוול סטריט בשנה האחרונה. הדגל שלה היה מהפכת הבינה המלאכותית, שאכן מתרחשת, אך עדיין לא מתורגמת באופן משמעותי לביצועים של החברות. זה התחיל עם הדו"חות הכספיים של גוגל שגמגמה בכל הנוגע להשפעת הבינה המלאכותית הגנרטיבית על ההכנסות שנחתו על קרקע פורייה של ניתוחים שפרסמו בנק ההשקעות גולדמן זאקס וגם קרן ההון סיכון המובילה בעולם סקויה. הן הראו כי בינתיים ההשפעה של ה־AI היא רק בצד ההוצאות ויידרשו הרבה מאוד זמן וחשיבה על מודלים עסקיים כדי לתרגם אותן להכנסות של ממש.

מצבן של "המופלאות" פחות מופלא כעת, בעיקר לאחר שאנבידיה הוסיפה דלק למדורה בסוף השבוע עם פרסומים על עיכובים בהשקת השבב החדש שלה לשימושי AI, שצפוי לפגוע בכל הלקוחות הגדולים שלה, החל מגוגל ומטא ועד מיקרוסופט. המניה שרק ביוני עקפה את מיקרוסופט והפכה לחברה הגדולה בעולם, איבדה כבר יותר מ־20% מהשיא בשבועות האחרונים והיום המשיכה במסע הירידות.

יחד עמה נפלו גם יתר מניות השבבים כמו ברודקום בעקבות נפילות גם במניות השבבים במזרח ולאחר הקריסה החריגה של אינטל ב־26% ביום שישי האחרון עם פרסום דו"חות גרועים. שוק השבבים ידוע כמחזורי, אך שם קיוו לדלג הפעם על המחזור השלילי המתבקש בעקבות העולם החדש של שבבים ל־AI שנפתח, אך לא בטוח שזה אפשרי. מניות של חברות השבבים היו בחוד החנית של העליות האחרונות והגיעו להיסחר במכפילים גבוהים מאוד ולא מוצדקים, גם בהנחה של מהפכת AI מהירה.

מה שתדלק עוד את הפחד בסוף השבוע והניח את היסודות גם לנפילות של יום שני היה פרסום הדו"חות הכספיים של ברקשייר הת'אוויי של וורן באפט, שרבים מהמשקיעים עדיין נושאים אליו את עיניהם. אף שהעיתוי היה מקרי, המשקיעים נבהלו כאשר ראו כי באפט נפטר מחצי מהחזקתו במניות אפל ויושב על רמת שיא של מזומנים בהיקף חסר תקדים של קצת יותר מרבע טריליון דולר. אם באפט מממש ומעדיף לשבת על הר מזומנים, הוא כנראה יודע משהו. מניית אפל נסחרה היום בירידה של 4% בתחילת המסחר, לאחר שנודע על המכירה של האורקל מאומהה שגם בגיל 93 מצליח לטלטל את המשקיעים.

כעת כולם ממתינים לג'רום פאוול, יו"ר הפד האמריקאי, שבאדיבות המפולת הנוכחית, גם אם תתברר כקצרת טווח, ייזכר כנראה כאחד הנגידים הגרועים בתולדות ארה"ב. לפני שלוש שנים היה זה פאוול שהתעקש שהאינפלציה בארה"ב היא נקודתית וחולפת כתוצאה והתעכב עם העלאת הריבית. הדבר הביא להתפרצות אינפלציונית משמעותית וממושכת, שאותה האמריקאים הרגישו היטב בכיסם. רק במחצית השנה האחרונה היא התמתנה.

השבועות הקרובים יהיו, ככל הנראה, בין המשמעותיים והקריטיים בכהונתו של פאוול, כשהוא יצטרך להוכיח לכולם יכולת לנווט את הכלכלה האמריקאית ואת השווקים הפיננסיים יחד איתה. כרגע עוד לא בהכרח מדובר במיתון. המפולת הנוכחית עוד לא מבשרת על קריסה בהכרח ויכולה להפוך למשהו דומה ל"מפולת הנשכחת" של אוגוסט 2015. גם יריית הפתיחה אז נורתה במזרח הרחוק עם קריסה בשוק המניות הסיני ועד סוף 2016 הקריסה נשכחה, בעיקר לאחר ניצחונו של דונלד טראמפ בבחירות בארה"ב.

מעבר לפגיעה מחודשת בתדמיתו של פאוול, המפולת הנוכחית מגיעה כמובן גם בתזמון גרוע במיוחד עבור הדמוקרטים. אחרי פרישתו של ביידן מהמרוץ ותחילת ההמראה המפתיעה של קמלה האריס בסקרים, כשהיא כבר עוקפת את טראמפ, נפילה בשווקים היא הדבר האחרון שצריכה המועמדת הדמוקרטית.

טראמפ כבר שב להרגלו וצייץ ברשת שלו כי "השווקים קורסים בעוד ארה"ב מנוהלת על ידי שניים שלא מבינים בכך דבר". טראמפ, שבכהונתו הראשונה הרבה לבקר את פאוול ואף איים לפטר אותו, אמר רק לפני שבועיים בראיונות שייתן ליו"ר הפד לסיים את הכהונה שנגמרת רק ב־2026, אך מצפה כי לא ייגע בריבית לפני נובמבר כדי לא לתת רוח גבית לדמוקרטים. האירועים האחרונים מסבכים עוד יותר את המצב וממש כמו בישראל מכניסים שיקולים פוליטיים לקודש הקודשים של האמריקאים. במקרה שלהם זו הכלכלה.