ניתוחכך הפך S&P 500 למדד S&P 10

ניתוח

כך הפך S&P 500 למדד S&P 10

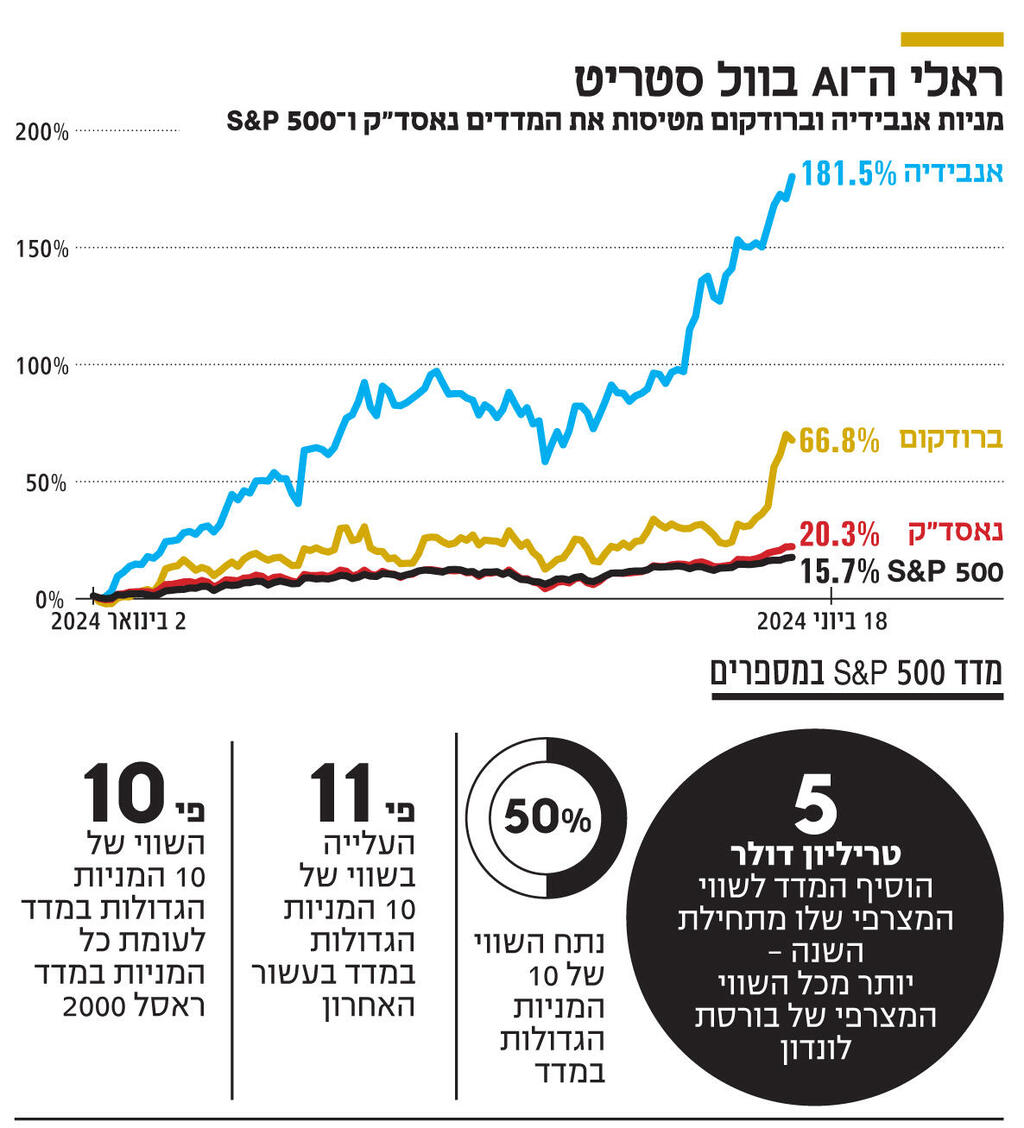

המשקיעים אולי חוגגים, אך בוול סטריט רואים שאנבידיה הפכה לחברה עם השווי הגדול בעולם ומוטרדים מכך ששווי 10 החברות הגדולות במדד S&P 500 כבר מהווה חצי משוויו. מניות הביג טק הן שהזניקו את המדדים, בעוד ביצועי המניות הלא טכנולוגיות לא מזהירים

המספרים מבהילים. אנבידיה עוקפת לא רק את אפל, אלא גם את מיקרוסופט, והופכת לחברה הגדולה בעולם עם שווי שוק של 3.3 טריליון דולר, לאחר עלייה של כ־180% מתחילת 2024 או כ־2 טריליון דולר. עזבו מתחילת השנה — לאורך החודשיים האחרונים הוסיפה חברת השבבים לשווייה 1.4 מיליארד דולר מדי שעה. היקף התשואה המצטברת של המניה מאז הנפקתה ב־1999 עומד כעת על 591,077%.

עם הדחיפה של אנבידיה וכל חבורת הביג טק שמדדה מאחוריה, סגר השבוע מדד S&P 500 בפעם ה־30 מתחילת השנה עם שיא חדש ועלייה מצטברת של כ־15% מתחילת השנה. זה "מאלץ" את מיטב המוחות בוול סטריט לעדכן תחזיות לסוף 2024 יותר לכיוון ה־6,000 נקודות לאחר ששוב נותרו מאחור.

משמעות העלייה של S&P 500 עד כה היא תוספת שווי של 5.5 טריליון דולר, וזה אגב יותר מהשווי של כל שוק המניות הבריטי, שהוא הגדול באירופה. גם בנאסד"ק מצב העניינים יצא משליטה, עם זינוק של כ־20% מתחילת השנה ועלייה של כ־30% ב־12 החודשים האחרונים לשיא של 17,862 נקודות, שנקבע בסיום המסחר ביום שלישי. ובינתיים, בכל יתר האזורים בוול סטריט העניינים מתנהלים בעצלתיים, ושיחת היום, עוד יותר מפעם, הופכת להיות "היעדר השוויוניות" של הראלי הנוכחי. בעוד מניות הטק — ובעיקר הביג טק — משתוללות, הראלי הזה שייך למגזר הטכנולוגי, רצוי בתחום השבבים, ובעיקר לשחקניות הגדולות בו. זאת כשבאופן חריג למדי, במניות הלא טכנולוגיות ב־S&P 500 ובמניות הקטנות יותר בנאסד"ק הביצועים כלל לא מזהירים.

כך, למשל, מספר המניות בנאסד"ק שנמצאות בשפל השנתי שלהן גבוה הרבה יותר ממספר המניות שהגיעו לשיאן, רק שכולם מדברים על הקבוצה האחרונה. גם במדד מניות השורה השנייה בוול סטריט, ראסל 2000, הדכדוך חוגג, ושני שלישים מהמניות הכלולות בו רשמו ירידות ברבעון האחרון. יתרה מכך, יש פערים משמעותיים בתוך מדד S&P 500 עצמו, ובג'יי.פי מורגן ציינו כי בשבוע שעבר — לראשונה בהיסטוריה — המדד עצמו עלה ב־1.5% בעוד מדד מנוטרל משקל מניות (Equal Weight) דווקא ירד ב־0.5%. כלומר, אם לעשירייה הפותחת היה משקל זהה במדד כמו ליתר המניות, הוא בכלל היה יורד. הניתוק בין הקטנים לגדולים הוא מוחשי ומוחלט.

הראלי לא נחלש גם בחודשי הקיץ, כשוול סטריט נודדת להמפטונס

אז בוול סטריט כולם עסוקים בימים אלה בשיח על כמה המצב הנוכחי לא בריא ומאיים בקריסה שעלולה להגיע קודם מהכיוון של נאסד"ק ובהמשך גם ב־S&P 500. אחרי הכל, ההיסטוריונים של וול סטריט מזכירים כי פערים דומים היו בפעם האחרונה במרץ 2000. אבל הפערים היו שם גם במרץ 2020, כאשר בשיא מגפת הקורונה בלט מגזר מניות הטכנולוגיה בניתוק מכל היתר, בעקבות המעבר לעבודה מהבית שהקפיצה את מניות הענן, המחשוב וכל מה שהקל את ההסתגרות בבתים. אולם הפעם מדובר בקבוצה קטנה אף יותר של מניות, שמובילה את הראלי החריג בבורסה האמריקאית, שלא נחלש אפילו בחודשי הקיץ, כשוול סטריט נודדת כמיטב המסורת לחופשה בהמפטונס.

החלק המטריד — אך בה בעת גם המעודד — של העליות בחצי השנה האחרונה בוול סטריט, הוא שהן מתרחשות עוד לפני תחילת הורדות הריבית בארה"ב

מדובר בראלי AI, המונע בעיקר בידי חברות התשתיות, שמאפשרות את הקפיצה הטכנולוגית הדרמטית שפרצה. הדבר נובע משתי סיבות עיקריות: הראשונה היא בסיסית וטמונה בכך שמרבית החברות המפתחות יישומים כמו ChatGPT הן עדיין פרטיות, ואם הן ציבוריות, כמו גוגל, הן מצליחות פחות במישור הזה בינתיים; והסיבה השנייה היא שהמודל העסקי של תשתיות שבבים ל־AI ברור וניכר היטב בביצועים חסרי התקדים של אנבידיה בשנה האחרונה. זאת בעוד בתחום התוכנה והיישומים יש פחות ניסיון ודוגמאות מהשטח. את הראיה לכך שאכן מדובר בראלי של תשתיות AI בדגש על שבבים, אפשר לראות גם בזהות החברה שמאיימת לדחוק את טסלה משביעיית המופלאות.

בפועל, היא כבר דחקה אותה משם, ומדובר במניית ברודקום. עד לא מזמן היא כלל לא היתה חלק מהשיח או המומנטום החזק, אך היא הגיעה לשווי של כ־850 מיליארד דולר לאחר קפיצה של כמעט 30% בשבוע האחרון — קפיצה שמיקמה אותה ביום שלישי במקום שמיני מבחינת שווי השוק. זאת בעוד טסלה נסחרה השבוע סביב חצי מיליארד דולר "בלבד". העליות במניה של חברה כמו ברודקום נובעות, מעבר למהלכים העסקיים הנכונים שעשתה ובהם רכישת VMware בסוף 2023, בעיקר כתוצאה מהיותה מעין אופציית גיבוי למי שכבר חושש מהשווי והמכפילים שאליהם התנפחה אנבידיה. החברה, ששולטת היום ב־80% משוק שבבי ה־AI ונסחרת במכפילים שמימיים, כבר מעוררת חוסר נוחות לא רק במישור התמחור, אלא גם בקרב הרגולטורים שמתחילים לבחון את התנהלותה.

החלק המטריד — אך בה בעת גם המעודד — של העליות בחצי השנה האחרונה בוול סטריט, הוא שהן מתרחשות עוד לפני תחילת הורדות הריבית בארה"ב. על פי תחזיות האנליסטים והכלכלנים, הפד האמריקאי כבר צריך היה להיות כעת אחרי כמה הפחתות ריבית, אך אלה לא הגיעו משום שהכלכלה לא מצליחה להתקרר מספיק. מצד שני, אף אחד לא דוחק בג'רום פאוול להתחיל בתהליך, משום ששוק המניות מזנק גם בלעדיו וכולם מרוצים. עם זאת, ההערכה הנוכחית היא כי בספטמבר בכל זאת תגיע ההפחתה המיוחלת, וכ־60% מהנסקרים כיום בוול סטריט בטוחים בכך. הפחתת הריבית עשויה לתדלק דווקא את כל אותן המניות שנותרו עד כה בצילן של מניות הביג טק, ובכך להציל את וול סטריט ממפולת שרבים כל כך חוששים ממנה.

מרבית מנהלי קרנות הגידור עדיין משוכנעים שהעליות יימשכו

באופק הלא רחוק ישנן גם הבחירות לנשיאות ארה"ב בנובמבר, אירוע שלרוב נוטה להחזיק את שוק המניות מעל המים — גם אם לא בראלי חריג כמו זה שאנחנו עדים לו כעת. וכרגיל בוול סטריט, שנעה תמיד בין הפחד (Fear), שכבר מרקיע שחקים, לבין תאוות הבצע (Greed), שעדיין חזקה יותר, העלה סקר שערך בנק אוף אמריקה בשבוע האחרון כי מרבית מנהלי קרנות הגידור עדיין משוכנעים שמניות הטק ימשיכו לעלות, ו־64% מהם מאמינים שכלכלת ארה"ב תגיע לנחיתה רכה ב־12 החודשים הקרובים — שיעור גבוה יותר מ־56% שחשבו כך במאי.

למעשה, המשקיעים האמריקאים נמצאים כעת בשלב שבו חלקם מרגישים כי פספסו חלק מהעליות (וזה כנראה נכון), משום שהתקשו להאמין כי מה שהתחיל באוקטובר יימשך גם ללא הורדות ריבית. הצצה בכתבות על שוק המניות האמריקאי מאז מלמד כי מרבית הכותרות עסקו בשאלה "האם העליות אמיתיות", והציבור הרחב יותר מרגיש, כרגיל, שבעוד הגופים המוסדיים אספו סחורה, הוא ישב על הגדר. אבל שוב, דווקא הפערים הגדולים בין המניות שבחזית העליות לבין היתר מותירים מקום להמשך העליות, גם אם בקצב איטי מכפי שהיה עד כה. מכפיל הרווח החזוי שבו נסחר היום מדד S&P 500 אומנם אינו נמוך, אבל אם מנכים ממנו את העשירייה הראשונה, שאחראית ל־60% מהעליות עד כה, נותרת קבוצה רחבה הרבה יותר של מניות לא יקרות — בוודאי אם הריבית בכיוון מטה.