מציעים לכם תשואה של פי שלושה על נאסד"ק, לא תיקחו?

מציעים לכם תשואה של פי שלושה על נאסד"ק, לא תיקחו?

העלייה במספר משקיעי הריטייל בישראל מגדילה את הביקוש לקרנות הממונפות, וכיום הן מנהלות כ־1.7 מיליארד שקל. לצד תשואה גבוהה, שמגיעה גם ליותר מ־100% בשנה האחרונה, קיים סיכון לא מבוטל, עד כדי כך שירידה של 30% יכולה למחוק את ההשקעה

הקורונה שסגרה את כולם בבתים יצרה נהירה של הציבור הרחב לשוק ההון. אנשים רבים החלו לסחור באופן עצמאי בבורסה, וכך המשקיעים הפרטיים (ריטייל) הפכו לשחקן שאי אפשר להתעלם ממנו.

על פי בנק ישראל, בין השנים 2020 ו־2021 נוספו 280 אלף חשבונות השקעה ובסוף 2021 הסתכם מספרם של משקיעי הריטייל ביותר מ־900 אלף. לפי הערכות, כיום המספר עומד על יותר ממיליון, והמשקיעים האלו מנהלים השקעות עצמיות בהיקף של 500 מיליארד שקל. נתח המסחר שלהם מכלל השוק הישראלי מוערך בכ־9%.

בארה"ב החלק של המשקיעים הפרטיים במסחר משמעותי עוד יותר, כאשר ב־2023 משקיעי הריטייל הזרימו לשוק המניות 1.5 מיליארד דולר מדי יום מסחר, עלייה של 84% לעומת היקף ההשקעה היומי בשנת 2019, טרם התפרצות נגיף הקורונה. על פי הנתונים, ב־2022 משקיעי הריטייל בארה"ב היו אחראים על יותר מ־22% מהמסחר הכללי, לעומת 15% ב־2019.

בדיקת בנק ישראל הראתה כי המשקיעים הפרטיים משקיעים בבורסה באמצעות שני אפיקים שמשקלם שווה — בצורה ישירה, כלומר רכישה של ני"ע באמצעות חשבונות המסחר שלהם, ובצורה עקיפה, באמצעות רכישה של קרנות נאמנות — ענף שהיקף הנכסים שלו הגיע השבוע לשיא של 473 מיליארד שקל. הכניסה של משקיעי הריטייל לשוק ההון הביאה לכך שחלקם החלו לחפש השקעות מתוחכמות יותר מאשר לרכוש מניה בודדת או קרן סל על מדד רחב. וכך, חלקם הגיעו לקרנות הממונפות, מה שבא לידי ביטוי בזינוק גדול במחזורי המסחר בקרנות האלו.

ישנם כמה סוגים של קרנות ממונפות בשוק המקומי. העיקריות שבהן עוקבות בצורה ממונפת אחרי מדד מרכזי, בישראל או בארה"ב. קרן ממונפת מתחייבת להשתדל להשיא תשואה גבוהה יותר מהמדד שאחריו היא עוקבת - ולרוב זה ייעשה דרך מכפלות ‑ כלומר תשואה כפולה ואף משולשת מתשואת המדד. הכפולות ייעשו באופן יומי, ולא על בסיס טווח זמנים ארוך יותר. לכן בין קרנות שעוקבות באופן ממונף על אותו מדד יכולים להיווצר פערי השקעה משמעותיים לאורך זמן. הקרנות אינן מחויבות להשיג תשואה מדויקת על פי המינוף שלהן, אלא קרובה אליה. כך, קרנות שמבקשות להעניק תשואה של פי 3, בעצם מבטיחות לנסות להשיג תשואה יומית של בין 280% ל־300%. המינוף בקרן נעשה באמצעות רכישת אופציות של מנהלי הקרן. לדוגמה, מנהל קרן שמציע קרן שעוקבת אחרי נאסד"ק ומתיימרת להניב תשואה של פי 3 מזו של המדד על בסיס יומי, לא רוכש את מניות המדד כדי לחקות אותו, אלא מפקיד חלק מהכספים בפיקדונות מניבי ריבית ובחלק אחר הוא רוכש אופציות וחוזים עתידיים על המדד, מה שאמור לאפשר לו להשיג את התשואה המבוקשת.

בישראל פועלות כיום 22 קרנות ממונפות, שמנהלות נכסים בהיקף של 940 מיליון שקל, וקרנות סל ממונפות על מדדים שמנהלות 824 מיליון שקל. הקרנות הממונפות לרוב יגבו דמי ניהול גבוהים יותר מהקרנות הרגילות, וממוצע דמי הניהול בקרנות אלו הוא 2.05%, לעומת 0.7% בקרנות הרגילות.

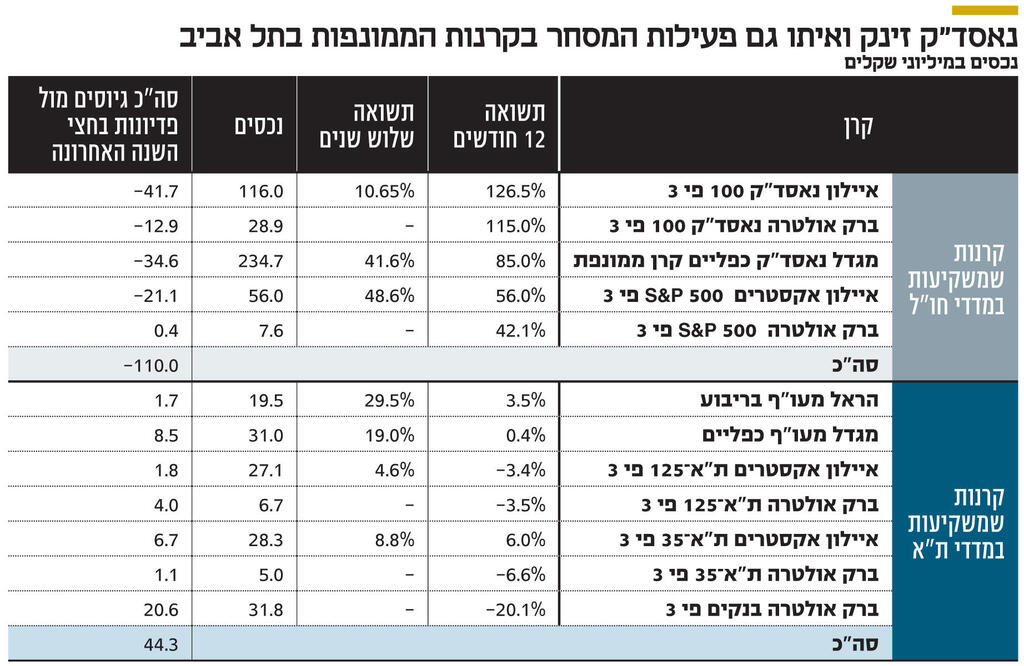

הקרנות הממונפות הראשונות הופיעו בישראל בתחילת המילניום, על רקע התפוצצות בועת הדוט.קום. הקרן הממונפת הוותיקה ביותר שייכת למגדל שוקי הון, בית ההשקעות שמהווה חברה־אחות למגדל ביטוח - "מגדל נאסד"ק כפליים" - עם ותק של יותר מ־23 שנה. לפני עשור בית ההשקעות איילון נכנס לענף הקרנות הממונפות וכיום הוא בית ההשקעות שמנהל את סכום הכסף הגדול בענף. לפני שנתיים נכנס לענף שחקן נוסף שמנסה לאתגר את השליטה של איילון ואת הניסיון של מגדל שוקי הון — בית ההשקעות ברק, שמציע למשקיעים קרנות ממונפות על מדדים לצד מינוף גם על תת־סקטורים כמו מדד הבנקים. את מרב תשומת הלב מרכזות היום הקרנות הממונפות שעוקבות אחרי נאסד"ק. זאת מאחר שמדד נאסד"ק 100 זינק ב־2023 בשיעור של 53.8%. בהתאם, הקרנות הממונפות על נאסד"ק הן אלו שמנהלות את מרב הנכסים. כך, קרן הסל של קסם ETF ממונפת NASDAQ 100 פי 3 חודשי מנהלת כ־400 מיליון שקל והיא הקרן הממונפת הגדולה בישראל. אחריה נמצאת קרן הנאמנות איילון אקסטרים נאסד"ק 100 פי 3 שמנהלת 126.5 מיליון שקל. ב־12 החודשים האחרונים הניבו שתי קרנות אלה תשואה של 132.5% ו־126.5% בהתאמה.

חרף התשואה החלומית והמפתה, מדובר בהשקעה תנודתית שרחוקה מלהתאים לכל אחד. במידה שמשבר יפקוד את שוק ההון ויביא לירידה של עשרות אחוזים במדד המניות - הקרנות הממונפות יהיו בסכנת מחיקה יחד עם כל ההון המושקע בהן, כפי שקרה לחלק מהקרנות הממונפות בארה"ב בתקופת הקורונה, אז המדדים צללו בעשרות אחוזים לאורך חודש מרץ 2020. בנוסף, על פני טווח של תקופה, ישנם הבדלים מהותיים בין התשואות של המדד לבין התשואות של הקרנות הממונפות. נאסד"ק 100 עלה בשלוש השנים האחרונות ב־28.4%, בעוד איילון נאסד"ק 100 פי 3 עלתה רק ב־10.65%.

"קרן ממונפת היא קרן של לקוחות, לא של יועצים. אף יועץ לא ימליץ על קרן ממונפת בשל הסיכון שהיא נושאת. אם מישהו רוצה לשבת לאורך זמן על מדד, שיקנה קרן מחקה, למשל על מדד S&P 500 עם דמי ניהול מופחתים. ככה יש פחות עלויות וסיכון נמוך יותר. הקרנות הממונפות טובות לסיבובים קצרים של משקיעים. כשלקוח משקיע בקרן נאסד"ק פי 3, הוא לא שם את הכסף לחמש שנים. לכן היקף הנכסים שלהן נשאר קטן, אבל המחזורים - כלומר היקף המכירות והקניות של הקרנות - עולים מדי שנה", אמר אייל חיים, סמנכ"ל בחברת קרנות הנאמנות של איילון. היקף המחזורים של הקרנות הממונפות על מדדים מוערך במאות מיליוני שקלים בשנה. לדברי חיים, מקרה שבו ירידה של 30% בקרן ממונפת מביא למחיקתה הוא "מקרה תיאורטי קיצוני. אבל זה יכול לקרות".

שי ברק, מנכ"ל ומייסד בית ההשקעות ברק, רואה את ענף הקרנות הממונפות בצורה אחרת. לדבריו, "במהות, קרן ממונפת מאפשרת ללקוחות להימנע מלקחת הלוואה. אם אתה רוצה להשקיע במדד 200 אלף שקל אבל יש לך רק 100 אלף שקל, אתה יכול לבצע את ההשקעה בהיקף הזה דרך קרן ממונפת, בלי לגשת לבנק לקחת הלוואה. אתה מקבל את התשואה, בלי להביא את ההון העצמי הנדרש". לדבריו, "המודל העסקי של קרנות ממונפות שונה משל הקרנות הרגילות. אם מנהלי הקרנות הרגילות מסתמכים על דמי ניהול כהכנסות, בקרנות הממונפות אנחנו מתמקדים בשיעור ההוספה (העמלה המשולמת בעת רכישת קרן נאמנות). לכן לא מעניין אותי היקף נכסים, אלא בעיקר מחזור הפעילות של קנייה ומכירה של לקוחות".