ניתוחשוק המשכנתאות מתחיל לעכל את השינויים בריביות

ניתוח

שוק המשכנתאות מתחיל לעכל את השינויים בריביות

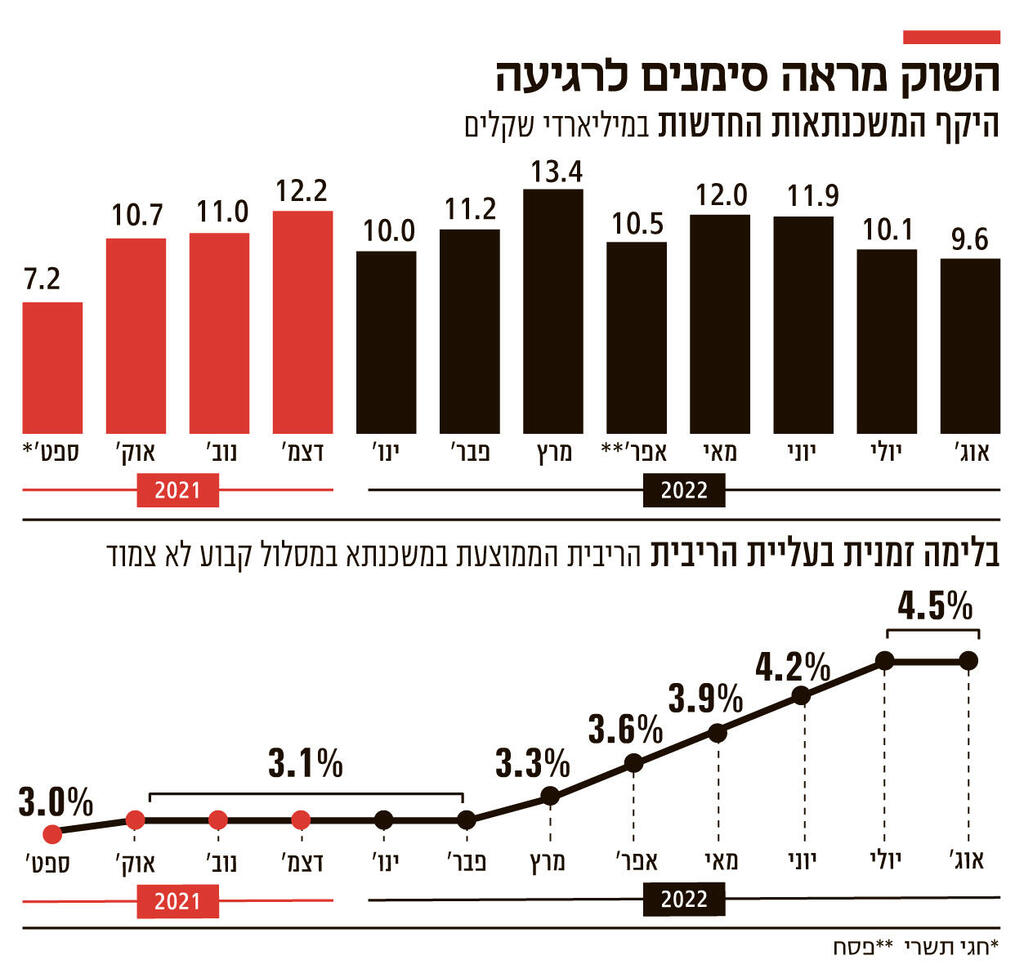

היקף המשכנתאות באוגוסט היה הנמוך ביותר בשנה החולפת ובבנקים מציינים כי נרשמה ירידה של 20% בפניות למשכנתאות כתוצאה מעליית הריבית של 0.75% באוגוסט. האם המגמה תחלחל גם למחירי הדירות?

כשהחלו העלאות הריבית באפריל האחרון, נראה היה ששום דבר לא יכול לעצור באמת את שוק הדיור – המחירים המשיכו לעלות והיקף המשכנתאות החדשות המשיך להיות גבוה מאוד, סביב 12 מיליארד שקל בחודש. זה לקח כמה חודשים, אבל ייתכן שההשפעה של עליית הריבית מחלחלת סוף סוף גם לשוק הרותח הזה.

מנתוני המשכנתאות לחודש אוגוסט שפרסם היום (ב') בנק ישראל, עולה שהיקף המשכנתאות החדשות שניתנו בחודש זה עמד 9.7 מיליארד שקל. בראייה היסטורית מדובר עדיין בהיקף גבוה במיוחד, אך בהשוואה לחודשים האחרונים, זהו חודש שלישי ברציפות של ירידות. היקף המשכנתאות באוגוסט היה נמוך ב־11% לעומת הממוצע החודשי בשנה האחרונה, וב־18.6% לעומת אוגוסט אשתקד.

הסיבה המרכזית לירידה היא עליית הריבית במשק. במערכת הבנקאית ציינו היום כי בתקופה האחרונה נרשמה ירידה של עד 20% בהיקף הפניות של מתעניינים במשכנתאות לעומת חודשי השיא, ולכן להערכתם גם בחודשים הקרובים נראה את המשך מגמת הצינון בשוק. כעת עולה השאלה האם בשלב הבא נראה התמתנות גם במחירי הנדל"ן ואולי אף סממנים לירידה שלהם.

אין ספק שעליית הריבית מתחילה לצנן את הביקושים, אך הנתונים אינם משקפים את מצב שוק המשכנתאות כולו. בשנים האחרונות הולך וצומח שוק חוץ־בנקאי בתחום, בין שכהלוואות משלימות להון עצמי, בין שכמשכנתאות רגילות ובין שכמשכנתא הפוכה. אלו משכנתאות שאינן כפופות למגבלות כמו יחסי מינוף או החזר חודשי להכנסה, ולכן קורצות יותר ללווים שברמת מחירי הנדל"ן והריבית הנוכחיים לא יכולים לקחת את מלוא המשכנתא מהבנק. לבנק ישראל אין נתונים על פעילות השוק החוץ־בנקאי, אולם לפי הערכות, חלקה הולך וגדל, כך שכיום כ־10% מהמשכנתאות החדשות שניתנות מדי חודש מגיעות משוק זה. לכן בהחלט ייתכן שבפועל היקף הירידה בפעילות בשוק המשכנתאות מתון יותר.

נתון מעניין נוסף שעולה מנתוני בנק ישראל הוא שבחלק מהמסלולים נבלמה בחודש אוגוסט מגמת עליית הריבית שנרשמה בחודשים האחרונים. כך, למשל, במסלול בריבית קבועה לא צמודה עמדה הריבית הממוצעת על 4.5%, בדומה לחודש יולי. זאת, לאחר שמסלול זה התייקר ב־45% מאז החלו הירידות בשוק האג"ח בתחילת השנה. ההתייצבות הזו נרשמה אף על פי שריבית הפריים עלתה במהלך אוגוסט ב־0.75%, מאחר שהיא מושפעת יותר מהנעשה בשוק האג"ח, שהיה יחסית יציב בחודש האחרון. עם זאת, במסלול בריבית קבועה צמודה נמשכת מגמת ההתייקרות, כשהריבית הממוצעת הגיעה ל־2.8% לעומת 2.7% בחודש יולי, והשלימה עלייה של 27% מתחילת השנה. לאור התחזיות להמשך העלאות הריבית ולעלייה באינפלציה ברמה כזו או אחרת, סביר שבחודשים הקרובים נראה גם את הריביות במשכנתאות ממשיכות לטפס.

מבחינת תמהיל המשכנתא, נוטלי המשכנתאות ממשיכים להעדיף את המסלול בריבית משתנה. משקל המסלול בריבית משתנה עמד באוגוסט על 38% מסך המשכנתאות החדשות, בדומה לחודש יולי, ולעומת 42%-40% בתחילת השנה, לפני עליית הריבית. הסיבה לכך היא שעל אף התייקרותו הצפויה, המסלול בריבית משתנה עדיין מציע ריבית נמוכה יותר מבמסלולים האחרים. בנוסף, במסלול הצמוד לפריים אין עמלת פירעון מוקדם, מצב שמקל את מיחזור המשכנתא בעתיד, אם וכאשר הריבית תרד. במערכת הבנקאית מציינים בנוסף, שהריבית במסלול הקבוע היום גבוהה למדי, מה שמשפיע באופן מיידי על ההחזר החודשי, ולכן לווים מעדיפים להתמקד יותר בריבית המשתנה, למרות האפשרות להמשך התייקרות עם עלייה נוספת בריבית.

אחת הדרכים להתמודדות עם עליית מחירי הדירות בשנים האחרונות היתה פריסת המשכנתא לזמן ארוך יותר, כשבחודש יולי זו הגיעה ל־24.3 שנים לעומת 22.5 שנים ב־2020. באוגוסט הנתון כבר ירד ל־24.1 שנים, אולם מוקדם לקבוע אם מדובר בשינוי מגמה.