בלעדי לכלכליסט

התנאי לרכישת פסגות: מכירת נכסים ב־6–8 מיליארד שקל

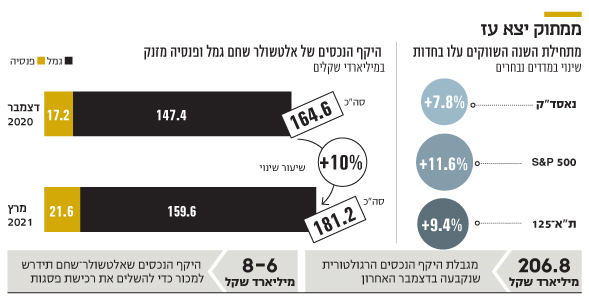

מכירת בית ההשקעות לאלטשולר שחם מגיעה לישורת האחרונה: רשות התחרות לא צפויה להערים קשיים. רשות שוק ההון דורשת מאלטשולר שחם למכור נכסים של פסגות, משום שהיקף הנכסים של הגוף הממוזג חורג מהמגבלה שעומדת על כ־207 מיליארד שקל

רשות שוק ההון דורשת מאלטשולר שחם גמל ופנסיה, החברה־הבת הציבורית של בית ההשקעות אלטשולר שחם, למכור 6–8 מיליארד שקל מהנכסים של פסגות, כתנאי לאישור רכישת פעילות הגמל והפנסיה של פסגות, כך נודע ל"כלכליסט".

הסיבה לכך היא שהעליות בשווקים, כמו־גם המשך הגיוסים של אלטשולר שחם גמל ופנסיה, הביאו לכך שהעסקה חורגת ממגבלת הנכסים שאפשר לרכוש, שעודכנה בדצמבר אשתקד ועמדה על 206.8 מיליארד שקל.

- חזרה לבעלים הקודמים: פסגות מוכרת את סוכנות הביטוח פרופיט

- פורשת מהמירוץ: אי.בי.אי נסוגה מההתמודדות על רכישת נכסי פסגות

- הכוורת מתרוקנת: בכירה נוספת עוזבת את פסגות

היום אמורה רשות התחרות להכריע בשאלת רכישת פעילות הגמל והפנסיה של פסגות לתוך זרוע הגמל והפנסיה של אלטשולר שחם. לפי הערכות, רשות התחרות צפויה לאשר את המיזוג, ככל הנראה ללא הטלת מגבלות.

מנגד, משוכה משמעותית לאישור צפויה להגיע דווקא מרשות שוק ההון. הרשות, שבראשות משה ברקת, צפויה לדרוש מכירה של 6–8 מיליארד שקל מנכסי הגמל והפנסיה של פסגות, שעומדים על 56 מיליארד שקל (לא כולל הנכסים של קרן הפנסיה הע"ל).

| |||

| מימין: הממונה על שוק ההון משה ברקת, זהבית כהן מקרן אייפקס וגילעד אלטשולר, מנכ"ל משותף באלטשולר שחם | צילומים: אוראל כהן, עמית שעל | ||

אופן חישוב מגבלת נתח השוק מורכב, ומנטרל, למשל, נכסים בתחום קופות הגמל להשקעה ותוכנית חיסכון לכל ילד. רשות שוק ההון פרסמה, כאמור, עדכון לרף היקף הנכסים המותר בסוף דצמבר האחרון, וההיקף נקבע על 206.8 מיליארד שקל. כמה שבועות לאחר מכן נחתמה עסקת פסגות־אלטשולר שחם, ובאותה עת עמדו הגופים במגבלה הזו.

אלא שאז הגיעו "צרות טובות": השווקים רשמו עליות שערים נאות. כך, למשל, מתחילת השנה רשם מדד S&P 500 עלייה של 12% כמעט, מדד נאסד"ק עלה בקרוב ל־8% ומדד ת"א־125 השיא למשקיעים 9.4%. תשואות אלה הביאו לעלייה משמעותית בהיקף הנכסים של אלטשולר שחם גמל ופנסיה. בנוסף לכך, אלטשולר שחם גמל ופנסיה המשיכה בתנופת גיוס הכספים החדשים.

בית ההשקעות הוא המגייס הגדול בשוק הגמל, וכן צומח בצורה חדה בפעילותו בשוק הפנסיה. התוצאה היא שאם אלטשולר שחם גמל ניהלה 147 מיליארד שקל בתחום הגמל בסוף שנת 2020, הרי שבתוך שלושה חודשים בלבד זינק היקף נכסיה ביותר מ־10 מיליארד שקל.

התוצאה היא שכיום, לפי הערכות, חורג היקף הנכסים המצרפי של שני הגופים ב־5–6 מיליארד שקל מהמגבלה המותרת בחוק. על מנת לעמוד במגבלה ולייצר טווח ביטחון, צפויה הרשות לדרוש מכירה של נכסים ב־8 מיליארד שקל.

מאלטשולר שחם נמסר בתגובה: "כתמיד, וגם במקרה זה, נפעל בהתאם להנחיות הרגולטורים".

משמעות הצעד הזה של הרשות היא שעסקת פסגות נהפכת לאטרקטיבית פחות מבחינת אלטשולר שחם. הסיבה לכך היא שרכישת נכסים קיימים היא רווחית יותר לאלטשולר שחם מאשר גיוס הכסף מהלקוחות, שכן היא חוסכת חלק מהעמלות שמשולמות לסוכני הביטוח בעת הגיוס. למרות זאת, ספק אם אלטשולר שחם תבקש התאמה במחיר, וסביר כי היא תעדיף להשלים את העסקה המורכבת ולא לעכב אותה.

| |||

מכירת הנכסים נמשכת

בית ההשקעות פסגות, שבשליטת קרן אייפקס, נמצא על המדף זמן רב. אייפקס, בניהול זהבית כהן, ניסתה למצוא זמן רב קונה לבית ההשקעות, שבו השקיעה 2.5 מיליארד שקל. לבסוף נמכר בית ההשקעות לפי שווי של 910 מיליון שקל בלבד (לא כולל סוכנויות הביטוח של פסגות), לאלטשולר שחם גמל ופנסיה. אלא שאלטשולר שחם מעוניין רק בפעילות הגמל והפנסיה של פסגות, והמטרה היא שעד להשלמת העסקה תמכור אייפקס את יתר הנכסים, ותתקזז עם אלטשולר שחם על הסכומים.

אישור המיזוג בין הגופים אינו טריוויאלי. אלטשולר שחם היא גוף הגמל הגדול ביותר, עם נתח שוק של 26%, וגם הצומח ביותר, ובפער ניכר מהמתחרים. פסגות היא הגוף השני בגודלו בענף הגמל, כך שהגוף הממוזג יחלוש על יותר משליש מהשוק (לפני מכירת הנכסים שהוא צפוי להידרש לעשות).

אף שמדובר במיזוג בין הגוף הגדול ביותר לגוף השני בגודלו, רשות התחרות לא צפויה להערים קשיים, מאחר ששוק הגמל נחשב לשוק תחרותי עם ריבוי שחקנים, וללא חסמי מעבר משמעותיים, וגם דמי הניהול בו נשחקו בצורה משמעותית לאורך השנים.

בהנחה שאכן יימכרו 8 מיליארד שקל מנכסי פסגות, אז אלטשולר שחם כולה תנהל נכסים בהיקף של 250 מיליארד שקל, בדומה להיקף הנכסים של חברות הביטוח הגדולות.

כאמור, במקביל לעסקה זו, קרן אייפקס פועלת למכור את יתר נכסי פסגות. סוכנויות הביטוח של פסגות כבר נמכרו, ובימים אלה מתנהלים מגעים מתקדמים למכירת קרנות הנאמנות ופעילות פסגות ני"ע. כיום יש שלוש קבוצות שמתמודדות על רכישת יתרת הנכסים כמקשה אחת: הראשונה היא של מיטב דש, כלל ביטוח ובנק הפועלים, הקבוצה השנייה היא של אקסלנס וסיגמא (גם

אי.בי.אי היתה בקבוצה זו, אך פרשה באחרונה בשל המחיר), וקבוצה נוספת היא של משקיעים פרטיים בראשות רני צים, שמציעה לרכוש את בית ההשקעות ולהותיר אותו עצמאי. המגעים לעסקה נעשים לפי שווי של 300–400 מיליון שקל, וסביר כי יואצו לקראת אישור העסקה עם אלטשולר שחם.

מנכ"ל אלטשולר שחם גמל ופנסיה יאיר לווינשטיין

מנכ"ל אלטשולר שחם גמל ופנסיה יאיר לווינשטיין