פירעון החוב בת"א תלוי בהחזרי הלווים של מויניאן בארה"ב

החוב של חברת הנדל"ן מארה"ב כלפי המחזיקים - 1.4 מיליארד שקל - מדרג אותה כשנייה מבין מגייסות האג"ח הזרות בת"א, וכמובילת טבלת תשואות הזבל של מדד תל בונד־גלובל. לפי מידרוג, ההימור על ההישרדות ויכולת הפירעון שלה כרוך בסיכון

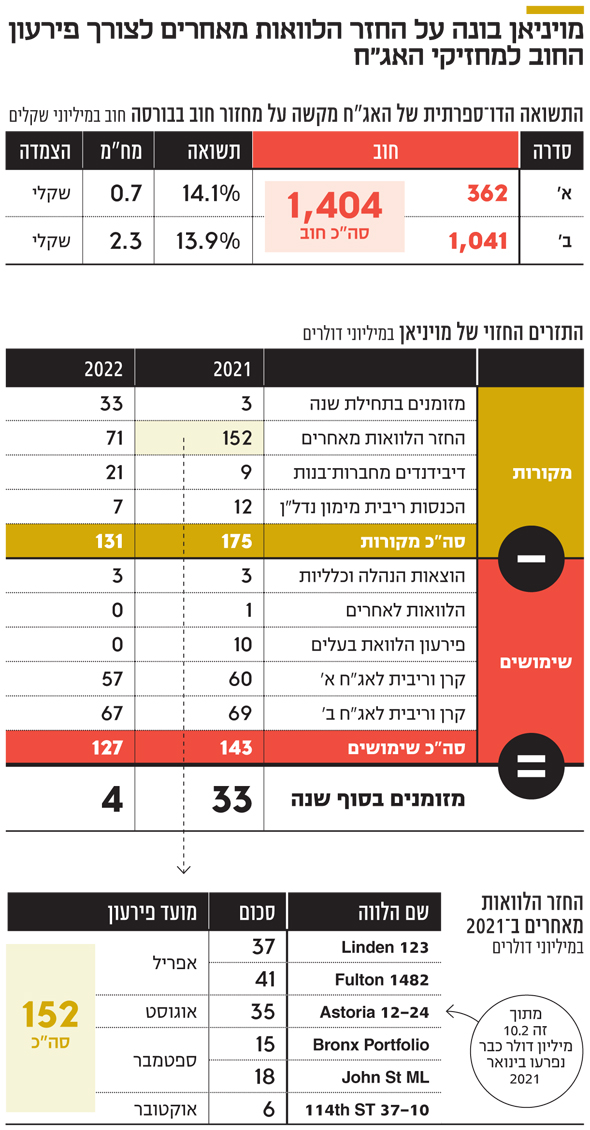

לחברת הנדל"ן האמריקאית מויניאן חוב של 1.4 מיליארד שקל כלפי מחזיקי האג"ח בישראל. עובדה זאת מציבה את מויניאן במקום השני ברשימת החברות הזרות מבחינת גובה החוב. שתי סדרות האג"ח של מויניאן נסחרות בתשואת זבל של 17.6%-15% והן "מובילות" את טבלת התשואות לפדיון במדד תל בונד־גלובל, זאת אחרי הורדת דירוג האשראי שלה ל־Baa1 עם אופק שלילי, והפסד כולל של 106 מיליון דולר ב־2020.

מויניאן ניצבת בפני תשלומי קרן וריבית של 414 מיליון שקל ב־2021 שאותם היא מצפה לפרוע ממקורות שמבוססים על החזרי הלוואות שהעניקה לאחרים. מויניאן "מככבת" בראש טבלת תשואות האג"ח בדיוק באותו האופן שבו קבוצת הכדורגל החבוטה בני יהודה "מככבת" בטבלת ליגת־העל. האג"ח של האחת נסחרות בתשואה הגבוהה ביותר מבין כל החברות במדד, ומספר הנקודות שהשנייה צברה מתחילת השנה הוא הנמוך ביותר בליגה. בשני המקרים, בבורסה או בצ'אנס, הימור על הישרדות כרוך בסיכון מחד, וטומן בחובו פוטנציאל תשואה גבוה מאידך.

- האמריקאית שצריכה לפרוע הכי הרבה כסף נכנסת לאזור הסכנה

- ג'ו מויניאן קונה מחברת האג"ח שלו מלון במנהטן

- מחזיקי אג"ח מויניאן יכולים להשמיע אנחת רווחה - זמנית

זקנתה של מויניאן מביישת את בחרותה. כשמויניאן הופיעה לראשונה בשוק ההון המקומי, היא נהנתה מדירוג גבוה של Aa3 ממידרוג, מה שאיפשר לה להפוך לאחת החברות הזרות הגדולות ביותר מבין אלה שגייסו חוב בתל אביב. מאז מידרוג הספיקה להוריד את דירוג האשראי של מויניאן בארבע רמות בשלוש הזדמנויות שונות. האחרונה שבהן היתה בתחילת מרץ השנה שבה דירוג האג"ח של מויניאן ירד לרמתו הנוכחית, כאשר הנימוקים המרכזיים להורדת הדירוג היו הערכת מידרוג את ניהול הנזילות של מויניאן כחלש והמשך שחיקה ביחסים הפיננסיים של החברה. מויניאן סיימה את 2020 עם הפסד כולל של 106 מיליון דולר, שנבע, בין היתר, מירידה של 73 מיליון דולר בשווי ההוגן של הנדל"ן להשקעה והרכוש הקבוע ומהוצאות הפרשי שער של 34 מיליון דולר בעקבות היחלשות הדולר מול השקל. כמו חברות נדל"ן אמריקאיות אחרות, גם מויניאן סבלה מנחת זרועה של הקורונה, כאשר נזקי הנגיף השפיעו באופן שונה על תחומי הפעילות שלה.

ג'וזף מויניאן. ניהול נזילות חלש והמשך שחיקה באמות המידה הפיננסיות צילום: אוראל כהן

ג'וזף מויניאן. ניהול נזילות חלש והמשך שחיקה באמות המידה הפיננסיות צילום: אוראל כהן

הנדל"ן המניב נתן, תחום המלונאות לקח

במגזר נדל"ן מניב למגורים שיעור הגבייה נותר גבוה, כאשר רק במקרים מסוימים היה איחור של ימים בודדים בתשלום. עם זאת, מויניאן מדווחת שחלה ירידה באכלוס נכסי המגורים ושנרשמה עלייה בשיעור הפינויים בהם. גם במגזר נדל"ן מניב למשרדים וקמעונאות שיעור הגבייה נותר גבוה, כאשר חלק מהשוכרים פנו בבקשה לקבל הקלות בתשלום דמי השכירות, ושוכר עוגן באחד מנכסיה של מויניאן, NBA Media Ventures, לא שילם את דמי השכירות מאפריל 2020.

מנגד, מגזר המלונאות של מויניאן ספג, מטבע הדברים, את הפגיעה הקשה ביותר כתוצאה מהתפשטות נגיף הקורונה. עד ספטמבר 2020 מויניאן החזיקה בשני מלונות במנהטן, ניו יורק: מלון W ומלון HGI. לסגירת המלונות שנכפתה עליה היתה השפעה על חלק מאמות המידה הפיננסיות הקבועות בשטרי האג"ח של מויניאן. כדי להביא לשיפור ביחס חוב פיננסי מתואם ל־EBITDA מתואם, הדירקטוריון וועדת הביקורת של מויניאן אישרו בספטמבר 2020 התקשרות בעסקה למכירת הזכויות (50%) במלון HGI לבעלי החברה, ג'וזף מויניאן. המלון היחיד שנותר בבעלותה, מלון W, נותר סגור ובמויניאן מעריכים שהוא יפתח מחדש במהלך הרבעון השני של השנה וששיעור התפוסה במלון יגדל במהלך הרבעון השלישי באופן שיאפשר לחברה לשרת את הוצאותיה הקבועות בלבד. מגזר הפעילות היחיד של מויניאן שנותר עומד על תילו הוא מימון השקעות נדל"ן - תחום שאליו נכנסה במהלך 2016 - ובמסגרתו מויניאן מעמידה הלוואות בנייה ומזנין לפרויקטים שונים בתחום הנדל"ן. מהדו"חות של מויניאן עולה שתשלומי ההלוואות במהלך 2020 בוצעו על פי תנאיהם, והחברה אינה מודעת לקשיים ולעיכובים בהחזרי ההלוואות שנתנה. נכון לסוף 2020, מוניאן העמידה הלוואות של 192 מיליון דולר, ולפי התזרים החזוי שלה, היא בונה על החזר ההלוואות שנתנה לחברות בארה"ב כדי שהיא בתורה תוכל לפרוע את החוב שלה כלפי בעלי החוב שלה בישראל.

בשנים 2022-2021 מויניאן עומדת בפני עומס פירעונות של 414 מיליון שקל ושל 398 מיליון שקל בהתאמה. בנוסף, השנה מויניאן נדרשת לפרוע הלוואות בעלים של 10 מיליון דולר שקיבלה בנובמבר ובדצמבר 2020. הלוואות הבעלים הועמדו לצורך השלמת הסכום שנדרש למויניאן כדי לעמוד בפירעון תשלומי הקרן והריבית למחזיקי האג"ח בסוף 2020 ולצורך מימון פעילותה השוטפת. נכון להיום, מויניאן כבר פרעה 9 מיליון דולר מהלוואות הבעלים, והיתרה היתה אמורה להיפרע עד סוף מרץ. למוניאן 3 מקורות לשירות החוב בשנתיים הקרובות: 29 מיליון דולר צפויים להגיע מדיבידנדים מחברות־בנות שלה; ו־241 מיליון דולר אמורים להגיע ממגזר מימון השקעות נדל"ן שמהווה 89% מהמקורות החזויים של מויניאן ב־2022-2021. לפי התזרים החזוי של מויניאן, חלק הארי של המקורות ממגזר מימון השקעות נדל"ן - 222 מיליון דולר - אמור להגיע מהחזר הלוואות שנתנה לאחרים, והיתרה, 19 מיליון דולר, מהכנסות ריבית על אותן הלוואות.

התרחיש הגרוע יחייב שליפת תוכנית ב'

כדי לצלוח את 2021, במויניאן מצפים ש־152 מיליון דולר מההלוואות שהעניקה לאחרים ייפרעו במהלך השנה, כאשר מחצית מהסכום שאמור להגיע לקופתה החודש תאפשר את תשלום הריבית ופירעון מחצית מהחוב כלפי אג"ח א' בסוף יוני. לקראת סוף מרץ מויניאן דיווחה על השלמת הסכם למימון מחדש של 59.1 מיליון דולר על הנכס ב־Fulton. המימון מיועד, בין היתר, למיחזור ההלוואה הקיימת על הנכס, לרבות הלוואה שניתנה על ידי מויניאן. בתרחיש הגרוע שבו הלווים של מויניאן ייתקלו בקשיי החזר, החברה תיאלץ לפנות ל"תוכנית ב'" שכוללת שני חלקים: ראשית, מויניאן מחזיקה ב־50% מהנכס 220 11th Avenue ששוויו בספרים 96 מיליון דולר. הנכס פנוי מחוב, ולפי מויניאן באפשרותה לשעבד אותו תמורת הלוואה של עד 60% משוויו. שנית, מויניאן גם טוענת כי באפשרותה למכור את ההלוואות שהעמידה לצד שלישי. מכירת ההלוואות יכולה להיעשות בסכום ההלוואה או בסכום נמוך משווי ההלוואה במקרי קיצון. במויניאן מציינים שההערכה ביחס לאפשרות למכור את ההלוואות נסמכת גם על הצעות לרכישתן שהחברה מקבלת באופן שוטף. כך או כך, בשורה התחתונה, במויניאן בונים על פירעון ההלוואות שהחברה העמידה לאחרים כדי שהיא עצמה תוכל לשרת את חובותיה שלה.