מנכ"ל אל על: "אשקיע שכר של חצי שנה בהנפקה. לא ניתן למשבר להתבזבז"

בחברת התעופה סבורים שמהנקודה שהקורונה הביאה אותה אליה ניתן רק לעלות, ומציגים תוכנית להתייעלות של 300 מיליון דולר; המנכ"ל אביגל שורק ייקח חלק בגיוס של 75 מיליון דולר היום, שיופנה גם להחזרים לטיסות שבוטלו

"לא ניתן למשבר הזה להתבזבז. אל על תעבור התייעלות חסרת תקדים של 400-300 מיליון דולר. בצד השני של הקורונה נהיה חברה יעילה יותר ותחרותית יותר. אני באופן אישי עומד להשתתף בהנפקה הזאת ולהשקיע משכורת של חצי שנה", כך אמר אתמול (ב') מנכ"ל אל על אביגל שורק במצגת למשקיעים בשוק ההון.

- בית הדין הארצי לעבודה דחה את ערעור טייסי אל על: הסכם העבודה לא יבוטל

- כתנאי להלוואה: האוצר דורש מרוזנברג להזרים לאל על עוד 75 מיליון דולר

- לאומי ודיסקונט ילוו 300 מיליון דולר לאל על

היום יתקיים המכרז הציבורי שבו אל על תגייס 75 מיליון דולר באמצעות הנפקת כתבי אופציה סחירים. בעלת השליטה בה, חברת כנפי נשרים, התחייבה להזמין בהנפקה לפחות 50 מיליון דולר.

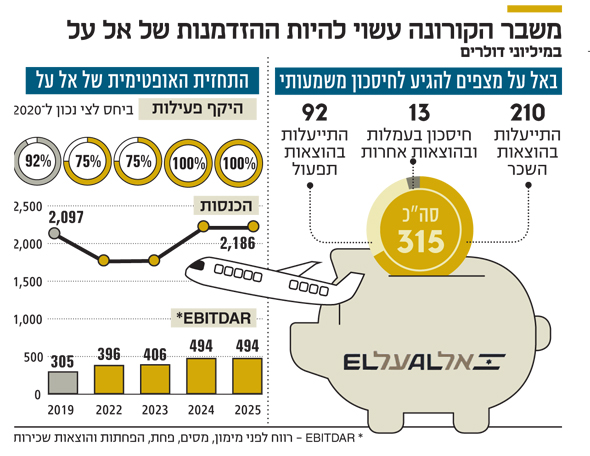

צפי אופטימי, עובדים פחות

לפי התחזית האופטימית שהציגה הנהלת אל על, היקף פעילותה בשנים 2023-2022 יגיע ל־75% ביחס לצי המטוסים ובשנים 2025-2024 לפעילות מלאה. במצגת שפורסמה לקראת ההנפקה ציינו באל על כי תזרים המזומנים השוטף בניכוי השקעות צפוי להגיע ל־437 מיליון דולר ב־2024. זאת בעוד שערב משבר הקורונה הוא הסתכם ב־254 מיליון דולר.

הרווח לפני מימון, מסים, פחת והפחתות והוצאות שכירות (EBITDAR) צפוי להגיע ל־494 מיליון דולר ב־2024, שיפור משמעותי ביחס למצב ערב הקורונה, אז הסתכם הנתון ב־305 מיליון דולר. סמנכ"ל הכספים של אל על איציק אליאב אמר כי "המטרה ל־2021 היא לצלוח אותה עם איזון תזרימי. נתאים את רמת ההוצאות לרמת ההכנסות".

באל על מצפים לצאת מתקופת ההדממה שנכפתה עליה ברמת עלויות שוטפות מינימלית, ומתייחסים למצב כיצירת תנאי פתיחה חדשים שמאפשרים לה מבנה עלויות תחרותי. עוד צוין שהסכמי השכר של אל על מאפשרים פיטורי עובדים קבועים נוכח הרעה בפעילות העסקית. מתוך חיסכון צפוי של 315 מיליון דולר ברמת פעילות מלאה, 210 מיליון דולר צפויים להגיע מהתייעלות בהוצאות שכר. החיסכון הנותר יגיע מהתייעלות תפעולית ומצמצום בעמלות ובהוצאות אחרות.

אחד הגורמים שתורמים לאופטימיות ההנהלה היא הטענה כי היסטורית, ענף התעופה יוצא מהר ממשברים. באל על מעריכים שנוכח התקדמות מבצע החיסונים, הנוסעים הישראלים יהיו מהראשונים להתאושש. נראה שהנהלת אל על איתנה בדעתה לנצל את מה שהיא רואה כחולשה זמנית בשוק התעופה כדי להציג שיפור משמעותי בתוצאותיה. השיפור המקווה צפוי להגיע עם ההתאוששות, שלהערכת החברה נמצאת מעבר לפינה.

המנגינה הזאת נעימה לאוזני המשקיעים, בעלי המניות, הבנקים המממנים ואנשי משרד האוצר, שעתידים לחתום על ערבות של כ־250 מיליון דולר לאל על, אולם צורמת לאוזני עובדיה. אלו עשויים להתנגד למהלך, שתחילתו נחיתת אונס שמלווה בפיטורי עובדים וסופו נסיקה בטיסת ביזנס בלבד, ששמורה לבעלי המניות ולעובדים שיזכו להישאר בה.

מנכ"ל אל על אביגל שורק צילום: עופר חג'יובי

מנכ"ל אל על אביגל שורק צילום: עופר חג'יובי

רק התחילה לתת החזרים

הנפקת כתבי האופציות של אל על מתבצעת כחלק מהמתווה לקבלת סיוע ממדינת ישראל. המתווה כולל שני רכיבים: רכיב ההון, שכלל הנפקה של 150 מיליון דולר שהושלמה בספטמבר 2020; ורכיב החוב, שבשלב ראשון כולל הלוואה של 250 מיליון דולר שתהיה מובטחת בערבות מדינה בשיעור של 75%. בעקבות הסגר השני הסכים משרד האוצר להעלות את רכיב החוב ל־300 מיליון דולר ולהגדיל את שיעור הערבות של המדינה ל־82.5%. לאור הסגר השלישי וסגירת נתב"ג, פנתה אל על לאוצר בבקשה להגדיל את ההלוואה בערבות המדינה, אולם נכון להיום טרם נענתה.

גיוס ההון שיתבצע היום הוא אחד מתנאי הבנקים להעמדת ההלוואה לאל על. התנאים המסחריים של ההלוואה כבר סוכמו, אולם טרם נחתם מסמך מחייב.

אל על נדרשת להחזרים משמעותיים ללקוחות עקב ביטולי טיסות. בדיווח ציינה כי החלה במתן החזרים אלא שלאור כמות הכרטיסים הגדולה הדורשת טיפול, ובעיקר נוכח המצב התזרימי שלה, לא עלה בידיה להשלים את ביצוע ההחזרים לביטולים במועדים הנדרשים.

תמורת ההנפקה, שצפויה להסתכם בכ־250 מיליון שקל, עתידה לשמש לביצוע החזרים אלה, תשלומים לספקים, תשלומי קרן וריבית שוטפים למממנים ולמחכירי מטוסים ולהוצאות תפעוליות.

בנוסף, אל על צפויה להשתמש בתמורת ההנפקה לצורך פירעון הלוואת בעלים של 10 מיליון דולר מבעלת השליטה כנפי נשרים. מלבד כנפי נשרים (42.9%) שבבעלות אלי זכריה רוזנברג, בעלי המניות הגדולים באל על הם חברת כנפיים (15.2%) שבשליטת דוד בורוביץ ותמר מוזס בורוביץ, ומדינת ישראל (14.4%), שוויתרה על אמצעי השליטה שמניותיה מקנות לה.