בנק ישראל מזהיר: מרבית הפגיעה הכלכלית טרם התגלתה

דו"ח היציבות הפיננסית של בנק ישראל למחצית השנייה של 2020, שולח אותות אזהרה: הציבור מצמצם את חסכונותיו והוכפל מספר העסקים שנמצאים בסכנת פשיטת רגל. "עם סיום תקופת הסיוע למובטלים ופירעון ההלוואות בערבות מדינה - עלולים הסיכונים להתממש"

האבטלה הגבוהה והסגר השלישי והמתמשך, הותירו את המצב הפיננסי בישראל יציב למדי: טרם נרשם גל פשיטות רגל, הבורסה בתל אביב נמצאת בסנטימנט חיובי וגם רוב ההלוואות המוקפאות הופשרו וחזרו להיפרע.

- בנק ישראל: בגלל הקורונה - עלות החוב של הממשלה תגדל ב-1.3%

- שליש מהישראלים צמצמו הפקדות לחסכונות בזמן המשבר

- בנק ישראל קונה מכל הבא ליד - והמחיר?

אלא שהנתונים החיוביים, לכאורה, נמצאים תחת מסך עשן. מסך העשן הוא הסיוע של המדינה, המתבטא בעיקר בתשלום דמי אבטלה לעובדים בחל"ת, וגם הסיוע של בנק ישראל לשווקים הפיננסים בשיפור הנזילות.

מסעדה סגורה צילום: איי פי

מסעדה סגורה צילום: איי פי

בנק ישראל פרסם אתמול את דו"ח היציבות הפיננסית למחצית השנייה של שנת 2020, שעסק ברובו, כמובן, בהשפעת משבר הקורונה. במסגרת הדו"ח פורסמו נתונים וניתוחים, המעידים על כך שמתחת לפני השטח מסתתרים סימנים שמבשרים על כך שהיציאה מהמשבר הכלכלי עלולה להיות כואבת, ושמרבית הפגיעה טרם נחשפה.

1. הנתונים שמסתתרים מתחת למסך העשן של מענקי הסיוע

"התמיכה של הממשלה ובנק ישראל במשק אינה יכולה להימשך תקופה בלתי מוגבלת. אם המשבר יחמיר ויימשך מעבר למצופה, סביר שסיכוני אשראי רבים יותר יתממשו", נכתב בדו"ח של בנק ישראל. ובמילים פשוטות: ייתכן שהרע עוד לפנינו.

בפני המשק יש שני מועדים קריטיים: הראשון הוא בחודשים אפריל־מאי. בחודשים אלו יחלו להיפרע חלק גדול מההלוואות שלקחו עסקים במסגרת הקרן בערבות מדינה שהוקמה במשבר. מדובר בהלוואות בתנאים מקלים הן מבחינת גובה הריבית, והן מכיוון שההלוואה כוללת שנה של דחיית תשלום החוב (גרייס), כלומר היא תחל להיפרע רק בעוד שלושה חודשים.

העסקים שנטלו את ההלוואות הם כאלו שנפגעו מהמשבר, ולכן יהיה חשוב לעקוב מקרוב ולראות כמה מתוכם מצליחים להתאושש ולהתחיל לפרוע אותן. לכאורה עד חודש מאי אמור להסתיים מבצע החיסונים, והמשק אמור לחזור לאיזו שגרה. אבל כבר ראינו במשבר הזה שתוכניות לחוד ומציאות לחוד.

נקודה חשובה נוספת תהיה החל מחודש יולי, אז אמורה להיפסק תוכנית הסיוע של הממשלה לתשלום דמי אבטלה ומענקים לנפגעי המשבר. אז נראה האם המשק

מצליח להתנתק מההנשמה המלאכותית שמספקת לו המדינה, ולעמוד על הרגליים, או שנראה משבר כלכלי חריף ואבטלה גבוהה. עדיין מוקדם לקבוע אם נקודות המבחן הללו יסתיימו בהצלחה, אולם יש כמה נתונים מדו"ח היציבות הפיננסית שמעמידים בספק את ההערכה כי עיקר המשבר הכלכלי יסתיים מהר.

2. הציבור משנה הרגלים ומצמצם חסכונות

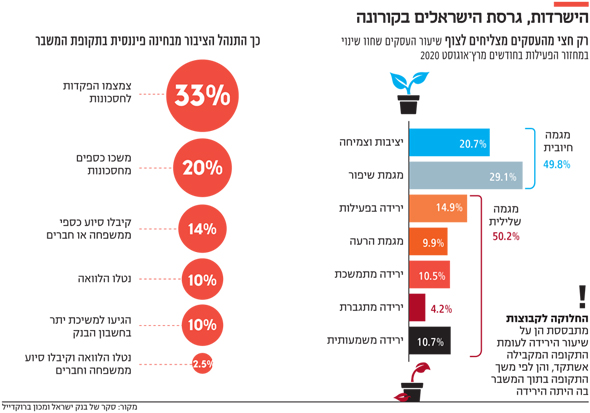

בכדי להבין טוב יותר מה מצבו הפיננסי של הציבור, ערכו בבנק ישראל סקר מיוחד ביחד עם מכון ברוקדייל שבחן את שימוש משקי הבית בישראל במשאבים פיננסים ובסיוע הממשלתי בזמן מגיפת הקורונה. הסקר יפורסם במלואו בתקופה הקרובה, אולם במסגרת דו"ח היציבות הפיננסית למחצית השנייה של 2020, שפרסם אתמול בנק ישראל, הוא מפרסם מספר ממצאים עיקריים.

הישרדות גרסת הישראלים בקורונה

הישרדות גרסת הישראלים בקורונה

מהסקר עולה כי מחצית מהציבור שינה את ההתנהגות הפיננסית שלו בעקבות המשבר, כאשר השינוי ברוב המקרים הוא כמובן לא לטובה. מהנתונים עולה כי שליש מהישראלים צמצמו את ההפקדות שלהם לחיסכון בזמן משבר הקורונה. בנוסף לכך 20% מהם משכו כספים מחסכונותיהם. בבנק ישראל מציינים כי משיכת הכספים בלטה בעיקר אצל עובדים מפוטרים וכאלה שהוצאו לחל"ת.

מעל ל־20% מהנשאלים נזקקו לסיוע כספי: 10% נטלו הלוואה בתקופת המשבר, ו־14% ציינו כי קיבלו עזרה כספית מבני משפחה או חברים במשבר. ואילו 2.5% נקלעו למצוקה כספית משמעותית שאילצה אותם גם ליטול הלוואה וגם להיעזר במשפחה וחברים. עוד עולה מהנתונים כי 10% הגיעו למשיכת יתר מהחשבון בתקופת המשבר.

באחרונה פורסם ב"כלכליסט" כי בבנקים מציינים ש־70% מהלווים שהקפיאו את הלוואותיהם חזרו לשלם אותם, וגם אלו שנותרו עדיין במתווה דחיית ההלוואות פורעים ברוב המקרים לפחות חלק מההלוואה. מדובר בנתון מעודד וחיובי על מוסר התשלומים במשק.

אולם הסקר הזה מראה שלמוסר התשלומים הטוב יש מחיר - הציבור מקטין ומושך חסכונות, או נעזר בקרובים לו בכדי לשרוד את התקופה, ולעמוד בחובותיו. הדבר כמובן ראוי להערכה, אולם אי אפשר שלא להתעלם מהנזק ארוך הטווח של הקטנת החסכונות.

3. חשש לפשיטת רגל של 80 אלף עסקים, היקף כפול מבשנה ממוצעת

במסגרת הדו"ח הציג בנק ישראל נתונים שנאספו במשותף עם רשות המסים, אשר נותנים אינדיקציה לגבי עומק פגיעת המשבר בעסקים. הנתונים מתבססים על הדיווחים למס הכנסה, ולצד הממצאים המדאיגים ראוי לומר שהיקף הכלכלה השחורה גדל בתקופת המשבר, כך שייתכן ובפועל המצב פחות קשה לעומת הנתונים המדווחים למס הכנסה.

מהנתונים עולה בין החודשים מרץ עד אוגוסט 2020, כמחצית מהעסקים חוו פגיעה כלשהי בפעילות ביחס לתקופה המקבילה, כאשר בקרב 10.7% מהעסקים נרשמה פגיעה קשה של למעלה מ־50% בהכנסות.

נגיד בנק ישראל אמיר ירון. "התמיכה במשק אינה יכולה להימשך תקופה בלתי מוגבלת" צילום: אלכס קולומויסקי

נגיד בנק ישראל אמיר ירון. "התמיכה במשק אינה יכולה להימשך תקופה בלתי מוגבלת" צילום: אלכס קולומויסקי

"הפגיעה היתה קשה יותר ככל שהעסק היה קטן יותר, וככל שהוא משתייך לענף שבו הוטלו מגבלות מחמירות יותר", נכתב בדו"ח של בנק ישראל. ממצא מטריד נוסף מהנתונים הוא שעל אף שבחודשים יולי־אוגוסט, התקופה שבין הסגר הראשון לשני, בהם לא היו כמעט מגבלות במשק, נרשמה ירידה משמעותית בהכנסות בקרב 22% מהעסקים. מדובר בירידה של יותר מ־50% בהכנסות, כאשר בקרב 12% מהעסקים נרשמה ירידה של 80% בהכנסות ומעלה, מה שנחשב לכמעט חוסר פעילות.

בבנק ישראל מציינים כי מניתוח הנתונים עולה שאצל 65 אלף עסקים ישנה הסתברות גבוהה שהעסק ייסגר - אם כי טרם הוגשו בקשות סגירה. לשם השוואה בשנה ממוצעת נסגרים 43 אלף עסקים ונכון לספטמבר נסגרו 14 אלף עסקים. כלומר אם התחזית של בנק ישראל תתממש, אז ייסגרו במשך שנה 80 אלף עסקים, כמעט כפול לעומת היקף פשיטות הרגל בשנה ממוצעת. במערכת הבנקאית מציינים כי אכן מאז חודש נובמבר חלה עלייה מסוימת בהיקף סגירת העסקים, אך לא מדובר עדיין במספרים דרמטיים.

עוד נציין כי התחזית הזו מבוססת על הכנסות של עסקים עד לחודש אוגוסט, כלומר לפני הסגר השני והשלישי. המשמעות היא שבהחלט ייתכן שכיום תמונת המצב קשה יותר, שכן כל סגר רק גורם ליותר נזק לחלק גדול מהעסקים.

4. לוקחים הלוואה לשיפור נזילות או למחזור חוב ישן

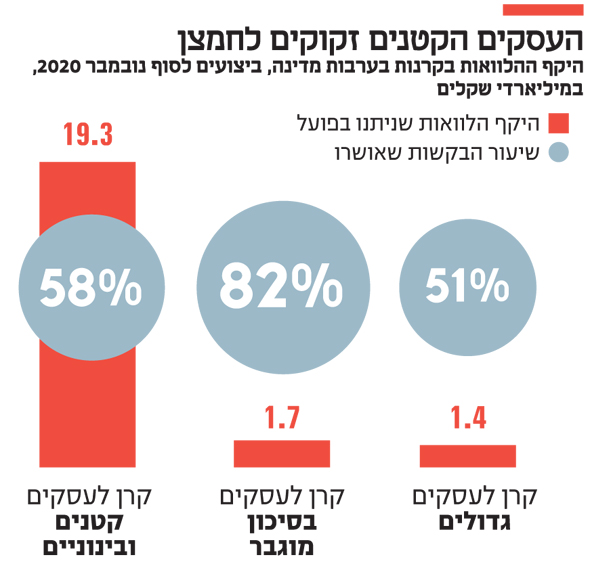

אחד הכלים המרכזיים של המדינה לסיוע לעסקים קטנים היה באמצעות הקרן בערבות מדינה. מדו"ח היציבות עולה כי נכון לסוף נובמבר ניתנו הלוואות בהיקף של 22.4 מיליארד שקל, מעל 90% מהן לעסקים קטנים ובינוניים.

העסקים הקטנים זקוקים לחמצן

העסקים הקטנים זקוקים לחמצן

מהנתונים עולה כי שיעור הניצול במסלול הקרן המיועד לעסקים בסיכון גבוה עדיין נמוך. ניתנו בה פחות ממחצית מהסכום שהוקצה לה - 1.7 מיליארד שקל מתוך 4 מיליארד שקל. בבנק ישראל מציינים שייתכן ושיעור הניצול שלה נמוך יותר בשל קריטריונים נוקשים יותר מאשר במסלול הרגיל.

בבנק ישראל ניתחו את הנתונים ומצאו כי בעוד עסקים קטנים ובינוניים קיבלו 21 מיליארד שקל בקרן, אולם סך האשראי הבנקאי במגזר הזה גדל בשלושת הרבעונים הראשונים של 2020 ב־4 מיליארד שקל בלבד. המסקנה של בנק ישראל היא שככל הנראה חלק משמעותי מההלוואות שנלקחו מהקרן נועדו בכדי למחזר חוב ישן.

עוד מציינים בבנק ישראל כי אחד הענפים שבלט בעליית האשראי הוא תחום האירוח והאוכל, שסך האשראי שלו זינק ב־17% במהלך המשבר, שהם כ־2.5 מיליארד שקל. "מדובר בעלייה חריגה, שכן מאז 2016 העלייה הממוצעת שלו היתה זניחה", נכתב בדו"ח של בנק ישראל.

היות ומדובר בנתון חריג, והיות ומדובר בענף שניזוק באופן משמעותי בתקופת המשבר - בבנק ישראל מעריכים כי חלק מרכזי מהאשראי נועד כדי לטפל בקשיי נזילות אליהם נקלעו החברות בענף, שנפגעו קשה ממשבר הקורונה, ולא נלקח בכדי לממן השקעות ולצמיחה עתידית. "לכן ייתכן שאם המשבר יחמיר שיעור גדול יחסית של האשראי הזה עלול להפוך להפסדים", מתריעים בבנק ישראל.