ניתוח כלכליסט

הגדלת רכיב הפריים במשכנתא: הזדמנות פז לנצל תחרות בבנקים

בימים הראשונים לביטול מגבלת הפריים נרשמה עלייה מתונה בביקושים. הערכות ראשונות דיברו על עלייה של אחוז בריבית המשכנתאות במסלול הפריים. אבל בחלק מהבנקים מודים: התמקחות יכולה למתן אותה ל־0.6%, משום שהמשכנתאות סומנו כיעד אסטרטגי לצמיחה

בתחילת השבוע נכנסה לתוקפה ההקלה המדוברת של בנק ישראל, לפיה ניתן לקחת משכנתא בריבית פריים בשיעור של עד שני שלישים מההלוואה, לעומת שליש כפי שהיה קודם לכן. מדובר ברכיב הזול במשכנתא, שכן החשיפה לשינוי בריבית במשק מוטלת במלואה על הלווה ולא על הבנק.

במערכת הבנקאית מציינים כי מאז כניסת ההקלה לתוקף, חלה עלייה בהתעניינות במשכנתאות, אך לא בהיקפים דרמטיים. באחד הבנקים אומרים כי העלייה בהתעניינות החלה כבר לפני שבועיים, והמאפיין המרכזי שלה הוא שהלקוחות מבקשים שתי הצעות במקביל - הראשונה תחת המגבלה הישנה של שליש בריבית פריים, והשנייה ללא המגבלה, קרי עם רכיב פריים של 50%–66% מסך המשכנתא.

- למרות משבר הקורונה: 2020 היתה שנת שיא בשוק המשכנתאות

- "לא בטוח שרוכשי הדירות ירוויחו מהסרת מגבלת הפריים - המחירים צפויים לעלות"

- ההתלבטות של הבנקים

מאידך, במזרחי טפחות, השחקן הגדול ביותר בתחום המשכנתאות, מציינים כי לא מורגשת עלייה מיוחדת בהיקף הפניות למשכנתאות. "הביצועים החזקים מאוד שהיו בדצמבר, מצביעים על כך שלקוחות שכבר היתה להם ביד עסקה לרכישת דירה והצעת משכנתא עם ריביות אטרקטיביות, לא המתינו ל־17 בינואר", אומרת שרון בן יהודה, מנהלת מטה המשכנתאות של הבנק. כפי שציינה בן יהודה, דצמבר אכן היה מהחודשים החזקים אי פעם בשוק המשכנתאות, עם היקף משכנתאות של 8.3 מיליארד שקל, גבוה ב־30% מהממוצע בשנה האחרונה.

לדברי בן יהודה, "נתוני דצמבר מעידים על כך שלא נוצר 'צוואר בקבוק' של ביקושים ואנחנו בסך הכול רואים בבנק תמונת פעילות די דומה לחודש ינואר טיפוסי. עם זאת, יש ניצנים ראשונים של התעניינות מצד משקיעים, ואנחנו בהחלט מעריכים שחלקם יילך ויגדל במהלך השנה".

יש לציין כי בשלב זה הסרת המגבלה בריבית הפריים, תקפה רק לרוכשי הדירות, והיא תיכנס לתוקף לממחזרי המשכנתאות רק בסוף חודש פברואר - כך שעוד צפויה עלייה משמעותית יותר בפניות של לקוחות אל הבנקים.

אולם השאלה המסקרנת ביותר היא מה יקרה לריבית במסלול הפריים. אם בתחילה עוד היו ספקות איך ינהגו הבנקים, כעת כבר ברור שהם עומדים לייקר את הריבית במסלול זה, ואפילו בנק ישראל העריך שהבנקים יגדילו את המרווח ברכיב זה. לאחרונה נשמעו הערכות, בעיקר מקרב יועצי משכנתאות, היא שצפויה התייקרות משמעותית מריבית שנעה עד היום באזור הפריים מינוס 0.7%–0.5%, לריבית של פריים פלוס 0.5%, כלומר עלייה דרמטית של מעל 1% בריבית. ואולם נראה שמוקדם להסיק מסקנות מה יהיו הריביות, שכן בניגוד לתחומים אחרים בתחום הבנקאות, שוק המשכנתאות נחשב לבעל רמת תחרות גבוהה. לכן, ההערכות על זינוק הריבית לפריים פלוס 0.5% מתבססות על הצעות ראשוניות בלבד. בפועל, כשרוכשים משכנתא, נהוג לעשות "שופינג" בין הבנקים, להשוות מחירים ולהתמקח.

כמו כן, תחום המשכנתאות נחשב ליעד אסטרטגי לצמיחה ברוב הבנקים, בוודאי בתקופת משבר הקורונה, משום שמדובר בהלוואות בסיכון נמוך, שיש מולן נכס משועבד, וכן מתוך הנחה שנוטלי המשכנתאות כעת לא נפגעו משמעותית מהמשבר. כך שלבנקים יש מוטיבציה להילחם על רוב הלקוחות, והריביות עוד עשויות לרדת. מכוון שהשוק מחפש עדיין את שיווי המשקל שלו, חשיבות השופינג וקבלת ההצעות חשובה היום יותר מבעבר. אם בעבר נוטלי משכנתאות הסתפקו בשתיים–שלוש הצעות, היום חשוב להשקיע ולקבל יותר הצעות, עד שמגיעים לבנק "הרעב ביותר".

הנה למשל, במקביל להערכות על הריבית פלוס 0.5%, בחלק מהבנקים מודים בחדרי חדרים כי יסכימו להעניק משכנתא עם רכיב גבוה של פריים, גם ברמת ריבית של פריים פלוס 0.1%.

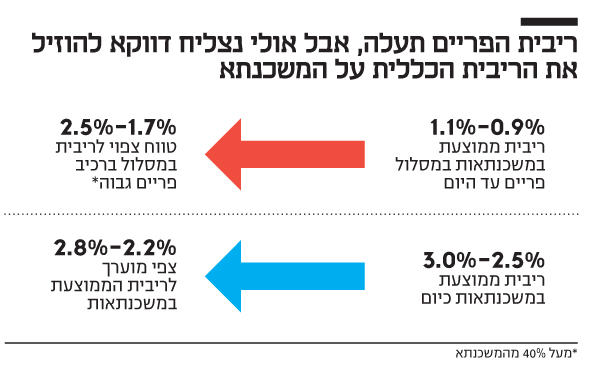

זאת ועוד, ההסתכלות על מחיר הפריים כמחיר אחיד שגויה. בבנקים מציינים כי בכוונתם להציע רמות שונות של ריבית פריים בהתאם לחשיפה לאפיק זה. כלומר, מי שייקח 40% מהמשכנתא בריבית פריים, יקבל הצעה אטרקטיבית יותר במסלול זה, לעומת מי שיבקש משכנתא עם 60% בריבית הפריים.

בבנקים מציינים כי עליית המחיר במסלול הפריים נובעת מכך שמדובר במסלול מסוכן יותר, שחושף את הלווה לעלייה בהחזר החודשי בתרחיש של עלייה בריבית, ובנוסף גם גיוס המקורות שלהם ברכיב זה צפויה להתגבר, שכן הביקוש שלהם למקורות קצרים המתאימים לרכיב זה יתייקרו גם כן בעקבות העלייה בביקוש.

אולם סיבה מרכזית לא פחות היא שמשכנתאות במסלול פריים פחות רווחיות לבנק. כבר היום (טרם המגבלה) עומדת הריבית הממוצעת בתמהיל משכנתא ממוצע על כ־2.5%–3%. אם הבנקים היו משאירים על עלות הפריים כמו שהיא, זה היה יורד לבערך 1.5%. בבנקים אמנם מודים כי הם יעלו את הרכיב את הפריים, אך גם מדגישים כי בסופו של דבר, סך הריבית במשכנתא הממוצעת עדיין תוזל בהערכה גסה בשיעור של 0.15%–0.3%. אלא שצריך לזכור כי לצד ההוזלה הזו, גם גדל הסיכון של הלקוח והחשיפה שלו לעלייה בהחזר החודשי בתרחיש של עליית ריבית. אמנם כרגע תרחיש מעין זה נראה רחוק מדי, אך מי שנוטל כיום את המשכנתא, כמעט בוודאות ייאלץ להתמודד עם תרחיש של עלייה בריבית במהלך 20 השנים בהן הוא יצטרך לפרוע את ההלוואה.

בשורה התחתונה, הסרת מגבלת הפריים היא בשורה, אך לא תביא להוזלה דרמטית בהחזר המשכנתא, כפי שנראה היה במבט ראשון. חשוב לעשות תהליך של שופינג והתמקחות, ולא לקבל כבשורה סופית את העלאתה של ריבית הפריים לרמה של פריים פלוס 0.5%.