השתלטות אלטשולר על השוק עוברת בכישלון של אייפקס

לאחר שעקף אותו בצמרת בתי ההשקעות, אלטשולר שחם קרוב לרכישת פסגות באמצעות זרוע הגמל הציבורית שלו. המחיר, מיליארד שקל, מגלם לאייפקס הפסד של כ־50% על ההשקעה. רשות שוק ההון צפויה לאשר והכדור יעבור לרשות התחרות

- אלטשולר שחם במו"מ מתקדם לרכישת המתחרה פסגות - ביותר ממיליארד שקל

- אחרי הפרישה המפתיעה של קפלן: שלמה פשה מונה למנכ"ל פסגות

- הגמל של אלטשולר שווה יותר ממגדל, מנורה וכלל

מדובר במחיר מאוד מאכזב עבור כהן, לאחר שאייפקס רכשה את בית ההשקעות לפני כעשר שנים תמורת 2.5 מיליארד שקל. אייפקס אמנם משכה מפסגות כחצי מיליארד שקל בדיבידנדים, אולם אם העסקה תצא לפועל לפי המחיר המדובר, יהיה זה הפסד כבד של קרוב ל־50% על ההשקעה.

קרן אייפקס ניהלה מספר מגעים נוספים, שלא הבשילו, למכירת פסגות לפי שווי של 1.4 מיליארד שקל, כך שמדובר כעת בהפחתה משמעותית של 400 מיליון שקל נוספים ‑ ולכן היא טרם נתנה את הסכמתה לעסקה. יחד עם זאת, ייתכן וכהן תשתכנע למכור במחיר הנמוך, כתוצאה מהייאוש שלה ופחות מרציונל עסקי. כהן מעוניינת להיפטר מהנכס, שכבר שנים מנוהל רע ומדמם. למרבה האירוניה, הרוכש הפוטנציאלי, אלטשולר שחם, הוא זה שנוגס יותר ויותר בעוגת הגמל של פסגות.

כהן מעדיפה למכור את החבילה כולה

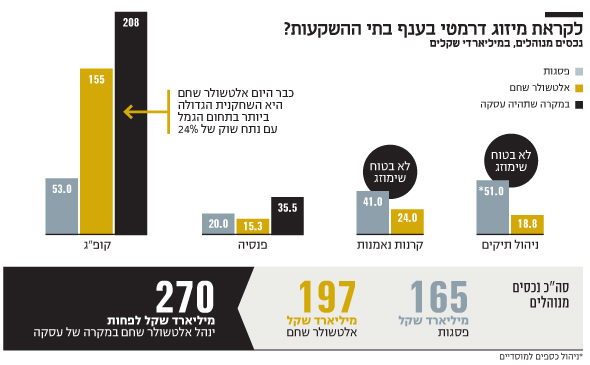

כאמור, את ההצעה הגישה זרוע הגמל והפנסיה של אלטשולר שחם ‑ אלטשולר שחם גמל הציבורית, המנוהלת ע"י יאיר לוינשטיין. זרוע זו, שנסחרת בבורסה, מתכננת לרכוש את פעילות הגמל והפנסיה של פסגות, המנהלת 73 מיליארד שקל, ולמזג את הנכסים אל הפעילות שלה, כך שהגוף הממוזג ינהל מעל ל־240 מיליארד שקל.

בנוסף, יש לפסגות גם פעילות בתחום קרנות הנאמנות, שם חווה בית ההשקעות שנה קשה בתקופת הקורונה ואיבד קרוב ל־10 מיליארד שקל מנכסיו, כך שהוא מנהל כיום 41 מיליארד שקל. כמו כן, יש לפסגות את פעילות פסגות ני"ע, שעוסקת בניהול תיקים ומוסדיים בהיקף של מעל 50 מיליארד שקל. אם העסקה תצא אל הפועל, אלטשולר שחם גמל ימכור את הפעילויות הללו, ייתכן שלחברה־האם — בית ההשקעות אלטשולר שחם וייתכן שלשחקנים אחרים בשוק ההון.

זהבית כהן צילום: אוראל כהן

זהבית כהן צילום: אוראל כהן

אלטשולר שחם מנהל כיום קרוב ל־200 מיליארד שקל, ובעקבות המיזוג, אם וכאשר יאושר, היקף נכסיו יצמח ל־270 מיליארד שקל לפחות (וייתכן שיותר, אם יקלוט נכסים נוספים מלבד הגמל והפנסיה של פסגות). אפשרות נוספת היתה שאייפקס תמכור לאלטשולר שחם רק את פעילות הפנסיה והגמל, ותבצע בעצמה עסקאות נוספות למכירת שאר הנכסים, אולם כהן מעדיפה למכור את החבילה כולה ולהיפטר מההשקעה בפסגות, שמזהה אותה עם כישלון.

בכל מקרה העסקה צפויה להיתקל במכשולים רבים, בעיקר מצד רשות התחרות ואולי גם מצד רשות שוק ההון. אלטשולר שחם הוא כיום גוף הגמל הגדול בענף, בפער ניכר על מתחריו, והוא מנהל בתחום זה 155 מיליארד שקל. רכישת פעילות הגמל של פסגות, תגדיל את היקף נכסיו למעל 200 מיליארד שקל.

מבחינת החוק היבש, המיזוג הזה אמור לעבור. זאת, משום שלפי החוק מותר לבצע מיזוגים המביאים את הגוף הממוזג לנתח שוק של 15%, אלא שנתח השוק נספר מתוך סך נכסי עולמות החסכונות ארוכי הטווח (גמל, פנסיה, ביטוחי מנהלים וכדומה). מיזוג פעילות החיסכון ארוך הטווח בין שני הגופים לא מביא אותם לרף.

עם זאת, הם רחוקים לפי הערכות רק בכ־10 מיליארד שקל מהרף. עם קצב הגיוסים הגבוה של אלטשולר שחם, כמו גם משך הזמן שלוקח להשלים את העסקה, הם עשויים להתקרב אליו. מצד שני "משחקת לטובתם" המגמה השלילית בפסגות, של יציאת כספים וקיטון בהיקף הנכסים המנוהלים.

שלמה פשה, גילעד אלטשולר צילום: יחצ, עמית שעל

שלמה פשה, גילעד אלטשולר צילום: יחצ, עמית שעל

הרגולטורים יערימו קשיים על המיזוג?

אלא שגם אם רשמית עומדים באלטשולר שחם במגבלת החוק למיזוג, אין הדבר אומר שהמיזוג יאושר מהר כל כך. המיזוג טעון כאמור הן את אישור רשות שוק ההון והן את אישור רשות התחרות.

השאלה שרשות התחרות תצטרך לבחון האם אלטשולר שחם לא הופכת לגוף גדול מדי בעקבות הרכישה, מה שפוגע בתחרות. רשות התחרות כבר הראתה בעבר שהיא לא תמיד ממהרת לאשר מיזוגים: כך למשל היא פסלה את המיזוג של בנק אגוד למזרחי טפחות, בנימוק של פגיעה בתחרות (החלטה שבית הדין להגבלים הפך בסופו של דבר).

אלטשולר שחם נחשב לגוף חזק ומוביל בעיקר בשוק הגמל והפנסיה. לפחות הערכות יותר ממחצית מהמצטרפים החדשים ומההעברות נעשות אליו. חיזוק גוף שכזה באמצעות רכישה אינה אישור טריוויאלי.

יחד עם זאת, בענף בתי ההשקעות מעריכים כי דווקא בתי ההשקעות הקטנים עשויים להרוויח מהעלייה הזו בריכוזיות, שכן יהיה להם קל יותר לגייס לקוחות, שיבקשו לגוון את החשיפה שלהם, ולא להיות מושקעים רק באלטשולר שחם.

גם רשות שוק ההון תבחן את העסקה, אולם בשוק ההון מעריכים שסיכוי טוב שהרשות תאפשר את המיזוג. ראשית, מכיוון שהמיזוג עומד ברף החוקי מבחינת נתח שוק. שנית, ברשות בוודאי לא אוהבים את המצב הנוכחי בפסגות: גוף שמנסה להימכר מזה זמן רב, שסובל מיציאת כספים ומחוסר יציבות בהנהלה. ברשות גם יעדיפו ככל הנראה שגף מקומי וחזק כמו אלטשולר שחם יקלוט את הנכסים, מאשר גוף זר, שתהליך אישורו ארוך ומורכב. בכל אופן, ברשות בוחנים בימים אלה את העסקה המתגבשת.

מניית אלטשולר שחם גמל זינקה בכ־4%

מלבד הרגולציה, מכשול נוסף לעסקה עשוי להיות עובדי פסגות, שמאוגדים בוועד. מכירה של החברה, בין כמקשה אחת ובין בחלקים, צפויה להביא לפיטורים של חלק לא מבוטל מהם. העובדים צפויים להילחם בהשלכות של מכירה אפשרית ולהקשות על אייפקס וכהן.

אם העסקה תיחתם, ותעבור את המכשולים השונים, יהיה זה מפץ משמעותי בענף בתי ההשקעות. אלטשולר שחם הוא כבר היום גוף גדול ומוביל בשוק, והמיזוג יגדיל עוד יותר את הפער שלו מול מתחריו.

זאת, משום שרכישת הנכסים של פסגות טומנת בחובה סינרגיה ותגדיל משמעותית את רווחיות הגוף הממוזג. באלטשולר שחם לוטשים מזה זמן לרכישת גוף פיננסי לצורך התרחבות. זרוע הגמל והפנסיה של בית ההשקעות ניסתה לרכוש באחרונה את בית ההשקעות הלמן אלדובי, אך בסופו של דבר הפסידה להפניקס, שהגישה הצעה גבוהה יותר ורכשה אותו תמורת 275 מיליון שקל.

הפעם מדובר בעסקה גדולה יותר באופן משמעותי. כאמור מדובר ברכישה בתמורה של מיליארד שקל. יחד עם זאת, ההערכות הן שבית ההשקעות לא יתקשה לממן את הרכישה, שכן הוא אינו ממונף ונהנה מרווחים גבוהים.

כמו כן, בשוק ההון מעריכים, כי אם ירצה יוכל בית ההשקעות לגייס בקלות אג"ח לרכישה. נראה כי בשוק ההון אהבו את העסקה המתגבשת, ומניית אלטשולר שחם גמל זינקה בכמעט 4% לשווי של 3.52 מיליארד שקל.

בעוד שאלטשולר שחם נהנה מהצמיחה וההתחזקות בשנים האחרונות ואף עקף לא אחר מאשר את פסגות בפסגת בתי ההשקעות מבחינת היקף נכסים מנוהלים, תמונת הראי היא כמובן כהן בפסגות. כאמור כהן לא רוותה נחת מההשקעה בפסגות. בעשר השנים בהן שלטה בבית ההשקעות, התחלפו ארבעה מנכ"לים.

לאחרונה התפטר מתפקידו מנכ"ל פסגות ראובן קפלן, אחרי פחות משנה וחצי בלבד בתפקיד. זאת, לאחר שלדברי מקורבים לחברה חש כמי שלא משותף בפעילויות מהותיות סביב מכירת החברה, וגם סביב התנהלותה הפנימית. קפלן החליף את ברק סורני, שבעצמו עזב אחרי שלוש שנים בתפקיד. אייפקס לא השכילה למנות מנכ"ל דומיננטי שיוביל את פסגות לצמיחה והחברה המשיכה לדמם לאורך השנים. בנוסף לכך, לפסגות אין מנכ"ל קבוע בתחום הגמל והפנסיה מזה מספר חודשים.