התשקיף של ברינג ברינג: ברינג את הכסף, תתעלמו מההפסדים

תשקיף שפרסמה החברה, בעלת מותג קוויק, חושף את הפסדיה עוד לפני עלויות השילוח. למרות זאת, היא מבקשת שווי גבוה פי שניים משווייה באוגוסט האחרון

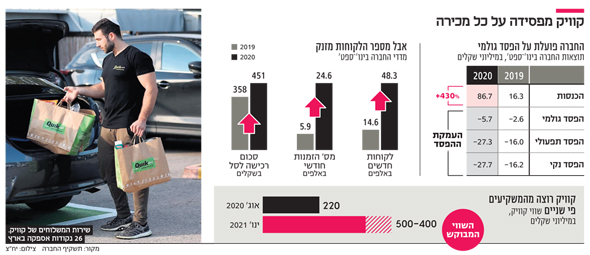

התשקיף של חברת ברינג ברינג, בעלת מותג קוויק, ממחיש את מחיר הרצון של קוקה־קולה וסופר־פארם להתחרות בשופרסל. מטיוטת תשקיף לקראת הנפקת החברה עולה כי מכירות קוויק בתשעת החודשים הראשונים של 2020 אמנם זינקו ב־430%, אך החברה רשמה הפסד גולמי של 5.7 מיליון שקל.

- קוויק יוצאת להנפקה וחושפת הפסד, למרות זינוק של 430% במכירות

- משקיעים באונליין: קוויק השלימה גיוס של 50 מיליון שקל

- עטרה הופכת את שוקיט לזרוע הקמעונאית שלה

המשמעות מאחורי המספרים היא שבניגוד לכל היגיון מסחרי - החברה מוכרת את המוצרים והשירות במחיר נמוך מהעלות שלהם עבורה מהספקים. לפיכך, ההפסד הנקי של קוויק העמיק ל־27.7 מיליון שקל בתשעת החודשים הראשונים של השנה החולפת לעומת הפסד 16.2 מיליון שקל בתשעת החודשים הראשונים של 2019.

למרות המודל ההפסדי, ברינג ברינג מתיימרת להנפיק את החברה לפי שווי של 500-400 מיליון שקל, כשרק לפני חמישה חודשים היא גייסה לפי שווי של 220 מיליון שקל.

קונה כמו צרכן בודד

מבנה הפעילות של קוויק מבוסס על ליקוט המוצרים בחנויות של קמעונאים שונים ובהם ויקטורי וסופר ברקת, ושליחתם לבית הלקוח. קוויק משלמת לקמעונאי שאצלו ליקטה את מחיר הקנייה, אותו מחיר שהיה משלם כל צרכן בודד שהיה מגיע לאותו סניף, ומקבלת מאותו קמעונאי עמלה של אחוזים בודדים. בנוסף לאותה עמלה, מקבלת קוויק תשלום בשיעור ממוצע של כ־3.1% מהספקים, כתמיכה בחברה שאינה נהנית ממחירי קנייה נמוכים שיש לרשתות הגדולות. בנוסף, קוויק גובה מהצרכן דמי משלוח בשיעור ממוצע של כ־1.2% מהמחזור. כל אלו, כפי שנראה בבירור מהתשקיף, רחוקים מלכסות את הוצאותיה.

אבירם גנות, מנכ"ל החברה, מסביר כי הוצאות הליקוט והשילוח של ההזמנות מועמסות לשורת עלות המכר, בשונה מרשתות המייחסות הוצאות אלו להוצאות תפעול. אלא שלקוויק יש בנוסף להוצאות אלו גם הוצאות מכירה, שיווק, הנהלה וכלליות בהיקף של 21.6 מיליון שקל, אשר הובילו אותה להפסד תפעולי בגובה 27.3 מיליון שקל. "בכדי להאיץ את ההתרחבות, אנחנו מעניקים את כל המשאבים הנדרשים לכל נקודת מכירה, כך שתוכל להכפיל את פעילותה. סלילת הדרך כרוכה בהשקעות שבשלב זה באות לידי ביטוי בהפסד, אך נתאזן עד סוף השנה".

קוויק החלה דרכה ב־2017 תחת השם ברינג ברינג. את המיזם הובילו אלון זמיר, בכיר לשעבר בקוקה־קולה, משה מקסימוב, ממייסדי מיזם "מכולת בשכונה", ואופיר שטיינברג, שניהל את מיזם סיטון שקרס. בתוך זמן קצר נכנסה החברה המרכזית (קוקה־קולה) כמשקיעה בחברה, וכיום היא מחזיקה בה 19.3%. סופר־פארם ויוניון־טק, זרוע ההשקעות של ג'ורג' חורש, מחזיקות כל אחת ב־17.63%. בנוסף קרן אובי פרטנרס (Obi Partners), שבשליטת איתמר ניר ועזריאל מאיר, מחזיקה ב־15.22%.

ההשקעה בפעילות היוותה עבור סופר־פארם הזדמנות לאתגר את שופרסל שנכנסה קודם לכן לתחום הפארם עם רכישת Be ועבור החברה המרכזית דרך להיכנס לתחום קמעונאות המזון.

כאמור, רק באוגוסט האחרון השלימה קוויק גיוס של 50 מיליון שקל לפי שווי של 220 מיליון שקל, אלא שכעת מנסה החברה לתעל את הרוח הגבית שקיבל תחום האונליין מהקורונה לטובת הנפקה לפי שווי של 400 מיליון שקל. את הקפיצה בשווי מסבירה החברה בזינוק בהכנסותיה ברבעון הרביעי, שהסתכמו ב־40 מיליון שקל.

שאלת היום שאחרי

משבר הקורונה ומגבלות התנועה שהגיעו עמו הזניקו את פעילות האונליין בכלל, ואת זו של קמעונאות המזון בפרט, עשור קדימה. על רקע זה, שופרסל נערכת לפתיחת מרכז ליקוט אוטומטי ראשון מתוך שניים בעוד כשלושה חודשים, שיחליפו עשרות חנויות פיזיות. ויקטורי פועלת אף היא לאיתור מיקום בגוש דן שדרכו תוכל להרחיב את פעילות האונליין שלה באמצעות ליקוט רובוטי, ורמי לוי עושה זאת באמצעות שיתוף פעולה עם חברת רובוטיקס שמקימה מרכזי ליקוט אוטומטיים במרכזי ערים.

במקביל, פועלים מיזמים נוספים דוגמת שופו של יוניליוור, שמקדמת הזמנות אונליין ממכולות שכונתיות, ויאנגו, חברה־בת של יאנדקס שהשיקה שירות משלוחי מזון תחת השם DELI יאנגו.

התחרות בענף, מציבה אתגר גדול לקוויק, המצהירה על מעבר לרווח עד סוף השנה. בתקופת שיא משבר הקורונה, כששופרסל, רמי לוי וויקטורי התקשו לתת מענה מהיר להזמנות האונליין, היה לקוויק יתרון משמעותי שהתבסס על מהירות אספקה. כשישראל חזרה לשגרה יחסית, הציעו הרשתות הגדולות, בנוסף למחיר אטרקטיבי בזכות כוח הקנייה הגדול שלהן, גם מועדי אספקה מהירים ובכך היתרון של קוויק הצטמצם.

אתגר נוסף נוגע לתפיסה שהרגלי הצריכה שהשתנו במהירות חריגה בעקבות משבר הקורונה אכן יישארו עימנו. בטיוטת התשקיף מציינת קוויק, כי להערכתה, שמתבססת בין היתר על ניתוח התנהגות הצרכנים במהלך המחצית השנייה של שנת 2020, מגמת הצמיחה באונליין תמשיך באופן הדרגתי מנקודת שיווי המשקל החדשה שנוצרה בעקבות הקורונה ולא תהיה נסיגה.

הערכה זאת מתבססת על ניתוח שהראה שגם לאחר התייצבות ההגבלות על המשק, לא נרשמה ירידה משמעותית בשיעור הצמיחה באונליין. בכך, קוויק מתעלמת מהסיכון הצפוי במקרה שתחזיות אלו לא יתממשו והצרכנים יחזרו לחנויות הפיזיות ביום שאחרי הקורונה.