גידור השקעות בעידן פוסט־קורונה: כך תגנו על תיק ההשקעות מפני האינפלציה

כאשר החיסון לקורונה כבר נראה באופק, קיים סיכוי לא קטן שהאינפלציה תעלה, לאחר שנים שבהן דוכאה. זה הזמן לדאוג לאפיקי השקעה שיגדרו את הסיכון מעלייתה: אג"ח אמריקאיות צמודות מדד, סקטור הבנקים וזהב

לאחר שנים של אינפלציה מדוכאת, קיים סיכוי לא קטן להתפתחות אינפלציה ברחבי העולם וגם בישראל. משבר הקורונה תפס את קברניטי המשקים בעולם כשבזיכרונם הטלטלה שעברה הכלכלה העולמית ב־2008, ולכן הם נקטו צעדים חסרי תקדים בהיקפם ובמהירותם. הפד, הבנק המרכזי של ארה"ב, כמעט הכפיל את מאזנו כשהגיע ל־7 טריליון דולר בתוך כמה חודשים על ידי רכישות אג"ח. במשבר הקודם לקח לפד כמעט עשור לרכוש סכום דומה למאזנו.

עתה, עם ההתקרבות הניכרת לקראת חיסון לקורונה, המשקיעים כבר מעיזים להביט אל העולם שבו המגפה תחת שליטה. בקרב המניות כבר החלה רוטציה בין הסקטורים, כאשר אלה החבוטים, כמו הפיננסים, האנרגיה והתעשייה, נטלו את ההובלה. אולם עד שחיסון יאושר ויופץ, סביר שהעולם ימשיך להתמודד עם פגעי המגפה בשנה הקרובה. האם אין זה מוקדם לחשוב על אינפלציה כעת, כשמשקים ברחבי העולם עדיין נאבקים לצאת מהמיתון?

המענה לכך טמון בהבנה כי שווקים פיננסיים צופים פני עתיד, וככאלה יקדימו לגלם מצב שבעת הנוכחית עדיין לא בא לידי ביטוי בכלכלה. לכן, כבר עתה יש מקום להצטייד באפיקי השקעה המגדרים את סיכוני האינפלציה: אג"ח אמריקאיות צמודות מדד (TIPS) וסקטור הבנקים בארה"ב, כמו גם סעיפים מקבילים להם בארץ. ההשקעה בזהב אף היא דרך לגדר את סיכוני האינפלציה.

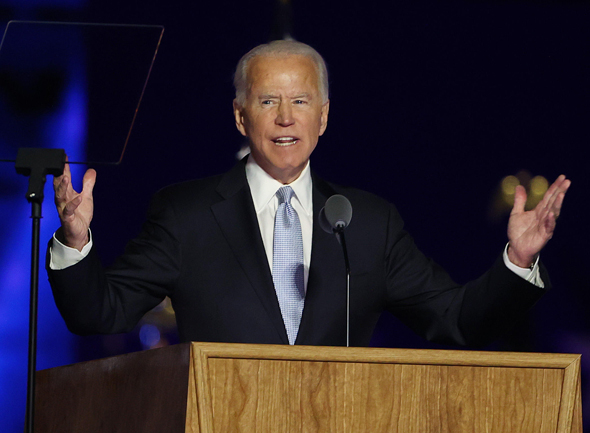

בחירתו של ביידן צפויה להביא לתוכנית סיוע ממשלתית רחבה בארה"ב

המיתון בעקבות משבר הקורונה אינו רגיל, ושונה מהמיתון ב־2008. שיעורי האבטלה גבוהים ועסקים מתקשים לשרוד, אך הפגיעה מתמקדת בבעלי השכר הנמוך, בגילאים הצעירים ובבעלי העסקים הקטנים. בשאר הרבדים בחברה לאנשים נותר לא מעט כסף. חלק מכך נובע מההזרמות המסיביות שהממשלות נקטו בהן לתמיכה בעסקים ובפרטים, וחלק עקב החיסכון שהסגרים כפו. לצד זאת, נראה שהחשק לצרוך לא נפגע משמעותית, והרכישות פשוט מתועלות לאפיקים אחרים, כפי שמראה העלייה במכירות רכבים יד שניה, גיימינג וכדומה.

בנוסף, יתרות נזילות לא מעטות יושבות בפיקדונות. בישראל הציבור הסיט וצבר כספים כתוצאה מהמשבר לטובת פיקדונות בבנקים בהיקף של 175 מיליארד שקל מתחילת השנה ועד ספטמבר. זו עלייה של 18%, לעומת ממוצע של 4% בשלוש השנים שקדמו למשבר. גם אחוז החיסכון מההכנסה עלה. כשאי־הוודאות תפחת, סכומים אלה צפויים להשיב את הביקוש למוצרי צריכה והשקעה רבים. ברקע, יש לזכור כי מתוכננות עוד תוכניות סיוע ממשלתיות או הרחבות פיסקאליות בעולם. זכייתו של ג'ו ביידן בנשיאות ארה"ב צפויה לדחוף לתוכנית סיוע ממשלתית רחבה, בתוכה, למשל, העלאה של שכר המינימום הפדרלי. תוכניות אלו מגיעות בחלקן ישירות לכיס הצרכן. בשלב הבא תיתכן, בסבירות גבוהה, גם העלאת מסים למימון תוכניות הסיוע ‑ וגם זה צפוי לתרום לאינפלציה.

ג'ו ביידן הנשיא הנבחר צילום: גטי

ג'ו ביידן הנשיא הנבחר צילום: גטי

הפד שינה כיוון: מעדיף את אישוש הצמיחה והתעסוקה על ריסון המחירים

לפני מספר חודשים הפד הודיע על שינוי יעד האינפלציה ל"סימטרי". כלומר, אותת שלא ימהר לפעול לריסון המחירים ויאפשר לאינפלציה לעלות מעל ליעד המקורי של 2%. בעשותו כן, הבהיר כי הוא נותן כעת משקל רב יותר לאישוש הצמיחה והתעסוקה, על חשבון הדאגה לרמת המחירים. בכך, הפד יכול להשיג שתי מטרות נלוות חשובות: האחת, החלשת הדולר לטובת היצוא האמריקאי; והשנייה, שחיקת ערך החוב האמריקאי העצום המוחזק בידי גופים זרים וממשלות זרות, שברובו אינו צמוד למדד.

התוצאה משתקפת גם באג"ח האמריקאיות הצמודות לאינפלציה, שעלו מתחילת השנה בשיעורים שבין 2% ל־9%. אם ניקח בחשבון את העלייה שצפויה במחירי הסחורות, ומגבלות ההיצע של חומרים וסחורות עקב הסגרים והעיכובים בסחר העולמי, נראה כי לאג"ח האלו עדיין קיים מקום בתיק השקעות בשנה הקרובה, כחלק מהאפיק צמוד המט"ח.

בכל פוזיציית השקעות יש להביא בחשבון גם את הסיכון. מובן שהסיכון הוא בתסריט שבו העולם מסתבך בגלי תחלואה קשים יותר מכפי שנחזה, ואז הסגרים שייכפו יקטינו ביקושים ויגרמו למיתון עמוק יותר. אך כאמור, המשקיעים מעודדים מהאפשרות לחיסון קרוב, וכבר משקללים בהערכתם תרחישים חיוביים יותר. בשל כך, תשואת האג"ח לעשר שנים בארה"ב עלתה מכ־0.6% לכ־0.9%, ובכך המשקיעים מבטאים את נכונותם לוותר על תשואה בטוחה בתמורה לסיכון גבוה יותר בנכסי השקעה מסוכנים יותר. לאור זאת, תלילות העקום ‑ הפער שנמדד בין התשואה לעשר שנים לתשואה לשנתיים (כיום 0.2%) ‑ תוסיף ותגדל. זו תופעה חיובית, כי היא מאפשרת לסקטור הבנקאי ליהנות מרווחי אשראי ובכך להיענות לצורכי האשראי של חברות ואנשים פרטיים.

אולם לדעתנו, הפד לא יאפשר לריבית לעשר שנים לעלות לרמה גבוהה מדי, כי אז עלות האשראי תהווה מכשול למתן אשראי זול לפרטיים ולפירמות — בדיוק הפוך ממטרתו המוצהרת. לכן בשלב מסוים נראה את הפד חוזר ורוכש אג"ח ממשלתיות עד לרמה שתיראה לו מספקת, או בעגת המשקיעים, הפד "ישתלט על העקום".

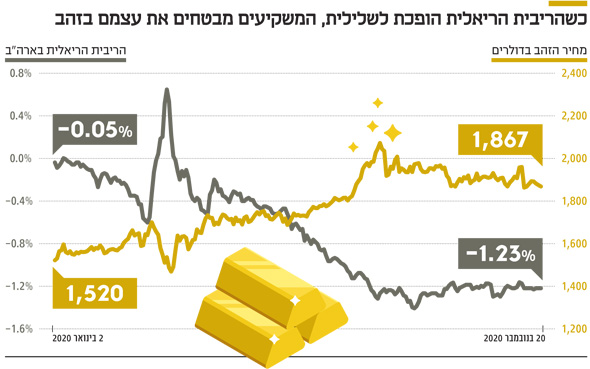

התמונה המתקבלת היא מצד אחד ריבית נומינלית, שנקבעת על ידי הפד, "תחת שליטה", ומצד שני ציפיות אינפלציה הולכות וגדלות. התוצאה הצפויה היא ריבית ריאלית שלילית, ששוחקת את ערך נכסי ההשקעה, ולכן מניעה את המשקיעים לגדר את עצמם מפני הפסדים הנובעים משחיקה זו.

אחת הדרכים שמשקיעים נוקטים כדי לגדר את עצמם מריבית ריאלית שלילית היא רכישת זהב, או נכסים אחרים שכמותם בעולם מוגבלת, בניגוד לדולר, למשל, שהפד מפיץ "יש מאין". מאותה סיבה חלק מהמשקיעים מגדרים את עצמם באמצעות חשיפה למטבעות הקריפטו (כמו הביטקוין), וזה מסביר חלק מהעדנה שלה זוכים מטבעות אלו לאחרונה. השקעה בזהב השיגה מעל 20% מתחילת השנה, אולם כשזו תמונת העולם הצפויה לנו, נראה שיש עדיין מקום גם לזהב כגידור בתיק ההשקעות.

השורה התחתונה: אפיקי השקעה המגדרים את סיכוני האינפלציה: אג"ח אמריקאיות צמודות מדד, בנקים בארה"ב וזהב

הכותב מנהל דסק מוסדי באפסילון בית השקעות