הדילמה של המשקיעים: לשים את הכסף על החיסון או על איום המיתון הכפול

בעוד באירופה נקטו סגרים שמובילים למיתון, בארה"ב אין תוכנית או חבילת סיוע חדשה לפחות עד פברואר. נראה שהשוק, באמצעות התשואות של איגרות החוב, יכתיב לפד שהגיע הזמן לריבית שלילית

רשות השידור היתה גוף השידור ששלט ללא עוררין במדינה עד שנות ה־90 של המאה הקודמת. בשיחות מטבחון בעבודה אפשר היה לדבר על מה ששודר אתמול בביטחון שמי שצפה בטלוויזיה יודע היטב על מה מדובר. אמנם הדעות והניתוח של החומר הטלוויזיוני השתנו מאדם לאדם, אבל כולם הכירו את אותן עובדות. עולם ההשקעות ב־2020 לא שונה מאוד מכך. כולם רואים אותו דבר, וכולם מנסים להבין מה הם רואים. וכל משקיעי המאקרו העולמי מוטרדים מאותן השאלות בדיוק - ונכון לעכשיו ישנן שלוש גדולות כאלה על הפרק.

- המערב הפרוע: יש חיסון ויש כסף, אז למה לא כולם יקבלו אותו

- ארבע שאלות מפתח ליום שאחרי אישור חיסוני הקורונה

- דיוני ה-FDA סביב חיסון פייזר יחלו ב-10 בדצמבר - ויועברו בשידור חי

הראשונה היא האם אנחנו בתקופה של הגדלת סיכון או צמצומו, קרי כמה אנשים מוכנים לסבול סיכון בתיקי ההשקעות שלהם. השאלה השנייה היא האם יהיו אינפלציה גבוהה ותשואות גבוהות או להפך - השתוללות מחירים כמו זו של שנות ה־80 וריביות דו־ספרתיות. השאלה השלישית היא האם לעבור למניות הערך החבוטות ולזנוח את מניות הטכנולוגיה, שהסבו כל כך הרבה נחת למשקיעים בתקופת הקורונה.

השוק מתמקד ביום שאחרי הקורונה

הגורם המרכזי שמשפיע על שלוש השאלות הללו הוא הקורונה. אלא שלא מספיק להגיד "הקורונה משפיעה על השקעות", צריך לפרוט את זה לפרטים. הגורם המשמעותי הראשון הוא כמה מהר נקבל חיסון אמין בתפוצה רחבה. כמה עשרות מיליוני מנות חיסון לא יספיקו לפתוח את כלכלות העולם לפעילות רגילה. הגורם הבא הוא כמה נזק בריאותי, תרבותי וכלכלי ייגרם עד למציאת חיסון. במילים אחרות, בהנחה שאנשים יהיו עייפים, מדוכאים וחסרי ביטחון כלכלי, האם הם יחזרו לנהל חיים רגילים. האם מעבר לפיצוי הראשוני בצריכה, נראה חזרה מלאה למצב הקודם, או שנראה כלכלה היברידית, שייכחדו ממנה חלק מהעסקים של העולם הקודם.

| |||

נוכח גל התחלואה העצום שתוקף לאחרונה את העולם המערבי, המשקיעים מוצאים את עצמם בקונפליקט בין האופטימיות ממציאת החיסון לבין המציאות הנוכחית, שצפויה להוביל את אירופה וארה"ב למיתון נוסף כבר בשבועות הקרובים. בינתיים עלה מספר דורשי העבודה החדשים בארה"ב, לראשונה זה חמישה חודשים, וגם הסיוע מתעכב: חבילת הסיוע שממשלת ארה"ב היתה אמורה לספק לאזרחים בספטמבר נדחתה בשל מחלוקת פוליטית, והיא לא צפויה לעבור לפני פברואר.

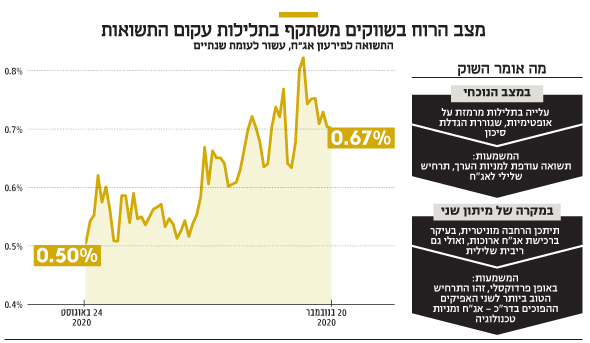

משקיעי איגרות החוב עומדים בפני צומת מכריע. התשואות לעשר שנים בארה"ב ניצבות, נכון לסוף השבוע, ברמה של 0.82%. זאת לעומת תשואה של מינוס 0.59% באג"ח המקבילות של ממשלת גרמניה. פער של 141 נקודות בסיס מלמד על כך שבינתיים המשקיעים מעדיפים להתמקד ביום שאחרי הקורונה. אולם, מצב התחלואה והשיתוק הפוליטי של הממשל עשויים להוביל בקרוב דווקא לירידת תשואות משמעותית בחלק הארוך של עקום התשואה האמריקאי, ובעקבותיה בישראל. הרי אין סיבה שהריבית בארה"ב תישאר חיובית בעוד במרבית המדינות המפותחות בעולם היא שלילית. ייתכן שבדומה לנעשה בבריטניה, השוק, באמצעות התשואות של איגרות החוב, יכתיב לבנק המרכזי שהגיע הזמן לריבית שלילית.

רק לעקוב אחר תלילות העקום

מצב הרוח בשווקים משתקף היטב בתלילות עקום התשואות, שמראה את תשואת אג"ח ביחס לאורך החיים שלה. במצב הנוכחי, עלייה בתלילות מרמזת על אימוץ הגישה האופטימית, שהמהות שלה היא הגדלת סיכון. המשמעות היא תשואה עודפת למניות הערך (הנסחרות במחיר הנמוך משוויין הכלכלי), צמיחה כלכלית ותמחור של אינפלציה, בין השאר בשל עלייה במחירי הסחורות והאנרגיה. מבחינת איגרות החוב מדובר בתרחיש פחות חיובי, בעיקר באפיק הממשלתי והקונצרני בדירוגים גבוהים.

| |||

צלילה למיתון שני (Double Dip) עשויה להוביל להרחבה מוניטרית נוספת, בעיקר באמצעות רכישה נוספת של אג"ח ארוכות, ואולי גם ריבית שלילית, מה שיוביל להשתטחות עקום התשואות. באופן פרדוקסלי, זהו התרחיש הטוב ביותר לשני אפיקים שלרוב מאוד הפוכים זה מזה - איגרות החוב ומניות הטכנולוגיה.

במציאות הקורונה, מניות הצמיחה תפקדו היטב לא כי המצב הכלכלי מצוין והכלכלה פורחת. המשקיעים פשוט רוכשים מניות צמיחה כי הכלכלה במצב גרוע. מניות הערך צפויות לתפקד היטב במיתון הקרוב, וכן לקראת היציאה ממנו, כשהחיסון יהפוך לזמין בפועל. משום שבינתיים מצב הכלכלה פחות מטוב, נראה שהן ימשיכו להציג ביצועי חסר.

העלייה בתחלואה והשפעתה על המצב הכלכלי לא נעלמו מעיני משקיעי החוב, והתלילות שניכרה בעקום התשואות עם בחירתו לנשיאות של ג'ו ביידן והודעתה של חברת פייזר על התקדמות בפיתוח החיסון לקורונה, חזרה לרדת.

השורה התחתונה: הדרך לחיסון הקורונה תעבור ככל הנראה בצלילה למיתון שני בארה"ב ובאירופה.

דרור גילאון הוא שותף מנהל בגילאון & גורדון שירותים פיננסים בהתאמה אישית, וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות