הקרן הישראלית שמציעה אלטרנטיבה לבנקים אמריקאים

תכירו את הקרן הגדולה בישראל המשקיעה בתחום האשראי הצרכני

באופן פרדוקסאלי, בזמן שהכלכלה בירידה, המצב הבריאותי קטסטרופלי וסגר רודף סגר, שווקי ההון דווקא רושמים עליות. כשמסתכלים על המספרים, מסתבר שיש לא מעט תחומים שהקורונה לא שיבשה. מעל כולם בולט סקטור הטכנולוגיה, היוצא נשכר מהעובדה שחלק מהותי מחיינו עובר להיות מנוהל מרחוק באמצעות מסכים ומושך את השווקים למעלה. ולכן, בזמן שכולם מחזיקים את הכסף חזק ומצפים למכה, אפיקי האשראי הצרכני דווקא מתחזקים, הן בשל הצורך של הלווים והמלווים והן כתוצאה מהייעול של השוק.

אז איך זה קרה? למה הקורונה "דילגה" על תעשיית האשראי הצרכני, מהם הכוחות הפועלים שמשכו את השוק למעלה? ולאן נראה שזה הולך ב- 2021?

מה זה אשראי צרכני, איך אפשר להרוויח מזה?

נחזור לרגע אחורה. אם עד לפני עשור, כשאדם פרטי רצה לקחת הלוואה, הוא היה חייב לפנות לבנק או לחברות כרטיסי האשראי. בעשור האחרון, לצד התפתחויות טכנולוגיות, קמו פלטפורמות להלוואות באינטרנט. מהצד האחד, נמצא הלווה, ומהצד שני, נמצא הצד המלווה - אדם פרטי או משקיע מוסדי, בנק ועוד. אלו “הלוואות עמית לעמית "(P2P) או MPL ,Lending Market Place בשפה המקצועית, המהוות חלק מתחום הפינטק בעולם. בארה"ב, התחום הזה מגלגל מיליארדי דולרים ומהווה אחד התחומים הצומחים ביותר בעולם הפיננסי בשנים האחרונות.

קרן CCF מבית IBI, היא הקרן הגדולה ביותר בארץ הפועלת בתחום האשראי הצרכני בארה"ב וחושפת את המשקיע הישראלי הכשיר (לקוחות פרטיים כשירים ולקוחות מוסדיים) לשוק האשראי האלטרנטיבי. IBI CCF הייתה גם הראשונה לזהות את ההזדמנות ולפעול בארץ. הקרן משקיעה מאז שנת 2014 בהלוואות לצרכנים אמריקאים דרך זירות מסחר מקוונות, שהן חלק ממגמת הכלכלה השיתופית המתפשטת ומציעה אפיק חדש ויצירתי להשקעה פיננסית.

דור סגרון, אנליסט בכיר בקרן, מרחיב: ״בית ההשקעות IBI מתמחה בין השאר גם בהשקעות אלטרנטיביות, המייצרות הזדמנויות חדשות ויצירתיות להשקעה מניבה, זאת במקביל להשקעות מסורתיות מניבות אחרות כמו בשוק ההון ובנדל״ן. קרן CCF היא תוצר ישיר של היצירתיות והעדכניות של IBI.

בארה״ב השוק הזה הוא מאוד גדול, עשרות מיליארדי דולרים מונפקים מדי חודש. בעבר הלא רחוק, השוק הזה נשלט על ידי הבנקים שמחזיקים בכרטיסי האשראי בארה״ב. מי שרצה להיחשף לשוק האשראי הצרכני, היה צריך להשקיע במניות הבנקים או בחברות האשראי ולקבל חשיפה עקיפה לסקטור. בעשור האחרון התפתחה תשתית של פלטפורמות המתווכות בין משקיעים ללווים ומאפשרות חשיפה לסקטור בצורה ישירה, כשקרן IBI CCF נמצאת בצד של המשקיעים. הקרן נותנת אשראי דרך אותן פלטפורמות לצרכנים לווים בארה״ב״.

ואז הגיעה הקורונה

ברבעון הראשון של 2020, שעורי האבטלה בארה"ב עלו משמעותית לשיעור של כ-16% בארה"ב, מה שגרם לכך שהסיכון המשמעותי ביותר בשוק האשראי הצרכני התממש. לכאורה, הסגמנט היה צריך להיפגע ולהציג תשואות שליליות, ובמקום זה, נכון להיום, קורה ההפך. פלטפורמות האשראי האמריקאיות, דרכן פועלות קרנות אשראי צרכני כמו PROSPER ו- LENDING CLUB, רושמות תשואות חיוביות. אם נבחן את הגורמים המשפיעים, נוכל להבין למה זה קרה. למה המשבר של 2008 השפיע משמעותית על השווקים והמשבר הזה חולף, עד עתה, בקלות יחסית?

בארה"ב, אין מינוס או מסגרת אשראי בנקאית. שוק ההלוואות השיתופי פתח בפני הצרכן האמריקאי אפשרויות אשראי חדשות, לרוב בריביות אטרקטיביות יותר מאלה של חברות האשראי. עבור המשקיעים, מדובר בהשקעה יציבה הנחשבת כבעלת סיכון נמוך יחסית. שוק האשראי הצרכני נחשב אטרקטיבי, הן בגלל הפיזור על פני עשרות אלפי הלוואות והן בגלל חיתום איכותי שהוכיח את עצמו במשך השנים. משמעותו של פיגור/אי-תשלום חוב הוא פגיעה קשה בציון האשראי של הלווה, הCredit Score- ולכן כמעט ולא נרשמים פיגורים או אי עמידה בהחזרי ההלוואה. מתן האשראי ללווים, מבוסס על נתונים רבים שאוספות חברות דירוג אשראי במשך שנים רבות, דבר אשר מאפשר בניית מודלים ותחזיות ברמת דיוק גבוהה יחסית לשווקים אחרים, וזאת אחת הסיבות לכך שלפי נתונים שפורסמו על ידי ה- Federal Reserve מעולם לא קרה שרמות האיחורים על הלוואות צרכנים עלתה על שיעורי הריבית.

מצד אחד, החיתום התהדק

עם פרוץ נגיף הקורונה, תחום האשראי הצרכני בארה"ב נבחן בזכוכית מגדלת, מכיוון שאבטלה משפיעה באופן ישיר על יכולת הצרכן לעמוד בהתחייבויותיו הפיננסיות. בפועל, המציאות הוכיחה אחרת, וגם בזמן משבר הקורונה לא נרשמה פגיעה בשוק ההלוואות האמריקאי, הודות לסיוע הבנק המרכזי ותוכנית התשלומים הפיסקאלית של הנשיא טראמפ. לעומת הטיפול המאוד בעייתי שלו בנושא של הקורונה, הטיפול שלו, בשווקים, היה טוב, אולי אפילו טוב מאוד. בניגוד למשבר של 2008 שבו היה היסוס של מקבלי ההחלטות, שגרם לשוק להידרדר ולבנקים לפשוט רגל, פה הייתה פעולה מאוד מהירה, בהיקפי ענק, שרוכזה במקומות הנכונים, בשוק החוב, בשוק האשראי, ובאשראי הצרכני. כתוצאה מכך, הצריכה חזרה לעלות והאבטלה נמצאת במגמת ירידה. בחודש אוקטובר נרשמה ירידה נוספת בשיעור האבטלה, ירידה חודשית שישית ברציפות, וכעת הוא עומד על 6.9% בלבד.

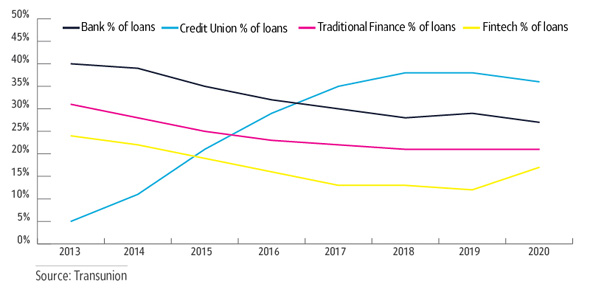

העובדה שהפנייה לבנקים ולערוצי האשראי "המסורתיים" הפכה לבעייתית יותר בשל הריחוק והסגרים, הביאה לעלייה בפניה לקבלת הלוואות באמצעות ערוצי הפינטק על חשבון הערוצים האחרים וכן לכך שעל פי נתוני Transunion, בחודש אוגוסט האחרון כ-36% מההלוואות ניתנו בדרך מקוונת באמצעות טכנולוגיה ולא באמצעות האפיקים המסורתיים

התרשים הבא מציג את מגמת השוק בצריכת אשראי בארה"ב, גרף: אחוז מסך ההלוואות האישיות לפי מנפיק

הלוואות אינטראקטיבי Source: Transunion

הלוואות אינטראקטיבי Source: Transunion לנתוני המאקרו הללו, יש להוסיף את העובדה שקרן IBI CCF מחזיקה בהלוואות של צרכנים בדירוג אשראי גבוה, עם תזרים מזומנים יומי. הקרן משקיעה באמצעות פלטפורמות מקוונות, למתן אשראי צרכני לציבור בארה"ב, שמבצעות את הליכי החיתום הראשוני והגבייה של כספי ההלוואה בתמורה לעמלות משני הצדדים.

קרן IBI CCF בוחרת בקפידה את ההלוואות בהן היא משקיעה, תוך בחינה דקדקנית ושמירה של פרופיל הלווים. כתוצאה מכך, הקרן חשופה ללווים במגזרי העבודה יציבים, בהם רמת ההכנסה היא גבוהה.

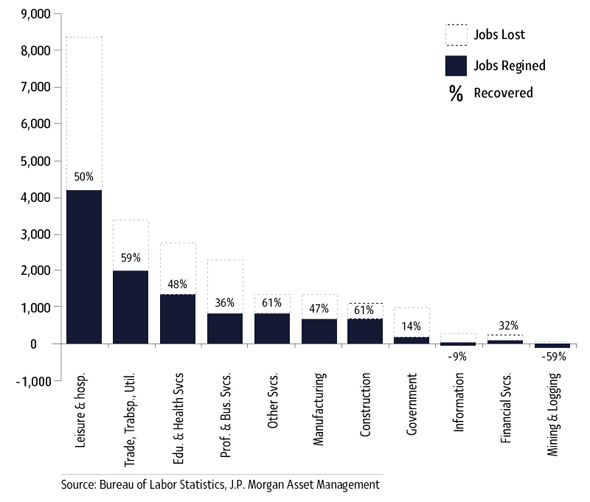

על פי דו"ח התעסוקה בארה״ב, הענפים המרכזיים שנפגעו יותר מכל ענף אחר מאז התפשטות נגיף ה-COVID-19 הם ענפי התרבות והפנאי, המשאבים הטבעיים, השירותים והתחבורה. בשל החיתום הדקדקני, שיעור החשיפה של קרן IBI CCF להלוואות של עובדים מסקטורים אלו נמוך מאוד, דבר שהתבטא גם בתוצאות החיוביות של הקרן במהלך חודשי משבר הקורונה עד כה. רובם המכריע של הלווים, עובדים בתעשיות שהוכיחו עצמן כיציבות גם בזמני משבר, כמו פיננסים, חינוך ושירותי בריאות. בנוסף, הקרן שמה דגש על לווים בעלי היסטוריית אשראי רציפה ובגילאים 25 ומעלה, שם אחוז האבטלה נמוך יותר.

בגרף הבא ניתן לראות את רמת הפגיעה לפי מגזר עבודה ואת קצב ההתאוששות

רמת הפגיעה לפי מגזר עבודה ואת קצב ההתאוששות Source: Bureau of Labor Statistics, J.P. Morgan Asset Management

רמת הפגיעה לפי מגזר עבודה ואת קצב ההתאוששות Source: Bureau of Labor Statistics, J.P. Morgan Asset Management

מצד שני, הריבית על ההלוואות עלתה והתנאים השתפרו

בשל תוספת הסיכון בשוק, חלה בחודשים האחרונים עלייה משמעותית בריביות על ההלוואות בשוק האשראי הצרכני. העליות באו לידי ביטוי לפעמים גם ב- 30%-40% מעל רמות התמחור בשנים קודמות וזאת לצד הידוק משמעותי בחיתום. בגלל שיטת החזר האשראי וההלוואות בארה״ב, הצרכן האמריקאי פחות רגיש לריבית, אלא בעיקר לתנאי ההחזר והיכולת לפרוש את התשלומים בצורה הנוחה ביותר.

בנוסף להעלאת הריביות, החליטו פלטפורמות האשראי, דרכן משקיעה הקרן, על תוכניות סיוע והקלה משל עצמן ובדומה לבנקים בארץ ובעולם אפשרו ללווים, לדחות את התשלומים, לשלם רק את הריבית לתקופה מסוימת או להקטין את התשלום החודשי. נותני האשראי השונים בעולם נקטו באסטרטגיה זו לא רק בגלל סולידריות. ניתוחים סטטיסטיים רבים מוכיחים שביצועי הלוואות אשר קיבלו הקלה בתשלומים לתקופה קצרה היו טובים יותר מאלו שלא קיבלו את ההקלה.

עקב כך, שוק ההלוואות בארה״ב לא סבל מפיגור בתשלומים ושמר על רמות נמוכות של לווים מאחרים. הכלכלה בארה״ב החלה להתאושש וזה ניכר גם במדדי החזר ההלוואות וגם במדדי האבטלה. חלק ניכר מהלווים שעשו שימוש בתכנית התשלומים המיוחדת, כבר יצאו ממנה, וחזרו לשלם את התשלומים המקוריים כרגיל.

דור סגרון צילום: אילן בשור

דור סגרון צילום: אילן בשור מה צפוי לנו ב- 2021

אסטרטגיית ההשקעה של קרן IBI CCF בזמנים אלה היא ניצול הזדמנויות בהעמדת אשראי חדש ללווים בדירוג גבוה ויחסים פיננסיים מחמירים. זאת יחד עם אימות תעסוקה נוכחית ורמות הכנסה של 100% מהלווים.

דור סגרון, אנליסט בכיר בקרן, מוסיף: "אנו ממשיכים לשים דגש על פיזור תעסוקתי, ובפיזור המבוצע כעת אנו מתאימים עצמנו למצב העולם הנוכחי ומנצלים את פערי הריביות שנוצרו בשוק. אנו סבורים שמתן אשראי חדש בריביות אלו ימשיך להוביל את התיק קדימה בטווח הארוך".

"הכלכלה בארה״ב מראה סימנים טובים של יציאה מהמשבר. מצב המאקרו בארה״ב משתפר, יש אינדיקטורים כלכליים חיוביים, אנחנו מזהים רמות בטחון צרכני גבוהות ורמות צריכה פרטית וקמעונאית די דומות, לדעתי ייתכן שאנחנו נראה תוצאות בשווקים שלא ראינו הרבה מאוד שנים״, מוסיף סגרון.

ההשקעה בקרן אפשרית ללקוחות מוסדיים או לקוחות כשירים, בהתאם לתוספת הראשונה של חוק ניירות ערך, תשכ"ח-1968. אם אתם עונים על אחד הקריטריונים האלה, ההשקעה האלטרנטיבית בשוק האשראי הצרכני עשויה לעניין אתכם.

האמור בכתבה זו מובא למטרות אינפורמטיביות בלבד, ואינו מהווה "הצעה לציבור" כהגדרת מונח זה בחוק ניירות ערך, תשכ"ח-1968 ו/או "ייעוץ השקעות" ו/או "שיווק השקעות" כהגדרתם בחוק הסדרת העיסוק בייעוץ השקעות, בשיווק השקעות ובניהול תיקי השקעות, תשנ"ה-1995 ו/או תחליף לאיזה מהנ"ל. ההשקעה בקרן מיועדת למשקיעים הנמנים בתוספת הראשונה של חוק ניירות ערך ו/או עד ל-35 משקיעים במהלך 12 חודשים, בלבד. אין לראות באינפורמציה בכתבה זו משום הבטחת תשואה כלשהי ו/או משום תחליף לייעוץ מקצועי (כלכלי, משפטי, מיסויי וכיוצ"ב) המתחשב בנתונים ובצרכים המיוחדים של כל אדם. האמור בכתבה זו הינו הערכה ו/או אומדן בלבד ואין בו כדי להוות אינדיקציה ו/או התחייבות כלשהי לגבי תוצאות עתידיות של פעילות הקרן.