למה אופקו צריכה לחשוש ממציאת חיסון לקורונה

בסוף מרץ חברת הביומד היתה בבעיה; עם קופת מזומנים מתרוקנת, פעילות הפסדית וצפי של יותר משנה עד לאישור שיווק הורמון הגדילה לילדים; המצב דרש גיוסי הון במחירי מניה נמוכים, כפי שביצעה בנובמבר 2019; ואז הגיעה המגפה לארה"ב, הבדיקות לאבחון הקורונה העבירו את החברה לרווחיות וסיפקו לה מנת חמצן; ירידה בתחלואה או פיתוח חיסון לנגיף עלולים לסכן את שורת הרווח של אופקו

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

לצד חברות רבות שמשבר הקורונה חתך את פעילותן ואת תוצאותיהן הכספיות, ישנן כאלה שהימשכות המגפה פועלת לטובתן ותורמת באופן מהותי לרווחים או לפוטנציאל הרווחיות שלהן כמו אבגול, אילקס מדיקל, באטמ, הבורסה לני"ע, נטו מלינדה וקמהדע.

אבל מבחינתה של אופקו, שמבצעת בדיקות אבחון לקורונה, המגפה סיפקה לה חבל הצלה של ממש, ודווקא באמצעות הזרמת חמצן לפעילות של ביו־רפרנס שנחשבה להשקעה כושלת במיוחד.

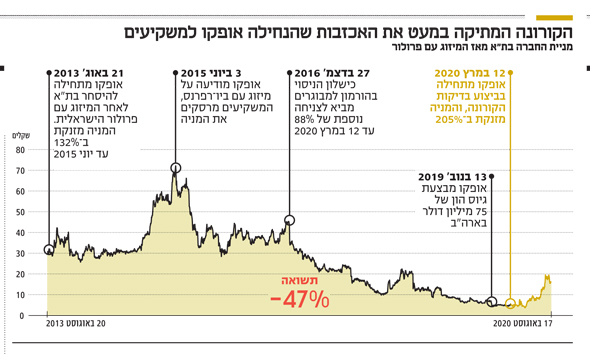

אופקו שבשליטת (33.36%) פיליפ פרוסט החלה להיסחר בתל אביב בעקבות המיזוג לתוכה של יצרנית הורמון הגדילה הישראלית פרולור ב־2013.

בתחילת אפריל 2020 מניית אופקו הגיעה לשפל בעקבות כישלון במרבית התחומים. פעילות המעבדה הקלינית של ביו־רפרנס, שנרכשה ב־2015 תמורת 1.4 מיליארד דולר בעסקת החלפת מניות, עברה מרווח תפעולי של 80 מיליון דולר בעת רכישתה להפסד תפעולי בגלל שחיקת מחירים ושיעורי גבייה נמוכים מלקוחות; מכירות ה־Rayaldee, לטיפול במחלת כליות כרונית היו נמוכות ובקושי יצרו רווחיות תפעולית; המלצה שלילית של Novitas לגבי בדיקת הדם 4KScore לאבחון סרטן הערמונית פגעה במכירות הבדיקה; וחברת אסנדיס (Ascendis) מקדימה את אופקו הן בקצב הפיתוח של הורמון הגדילה לילדים המוזרק פעם בשבוע והן לגבי הערכות השוק לגבי סיכויי הצלחת השיווק של מוצר זה.

את הרבעון הראשון של 2020 סיימה אופקו עם הפסד תפעולי של 40 מיליון דולר, עם חוב של 214 מיליון דולר למחזיקי האג"ח ועם קופת מזומנים מצומקת של 34 מיליון דולר שעמדה להתרוקן. אופקו אמנם יכלה לנצל קו אשראי של 100 מיליון דולר שהעמיד לה פרוסט, אך ניצול אשראי זה היה בריבית גבוהה ולא אטרקטיבית של 11%. עם זאת, דו"חות הרבעון הראשון של אופקו סיפקו למשקיעים גם חדשות טובות.

החל מ־13 במרץ התחילה החברה לבצע בארה"ב בדיקות קורונה באמצעות ביו־רפרנס, ובסוף אפריל היא החלה לבצע בדיקות נוגדנים לווירוס. מכירות אלו ברבעון הראשון עדיין היו נמוכות ולא כיסו על הירידה בפעילות השוטפת של ביו־רפרנס שנבעה מהירידה בביצוע בדיקות אחרות בגלל החשש של אזרחי ארה"ב להגיע למרפאות עם תחילת המגפה.

אך ברבעון השני בדיקות הקורונה היוו כבר את מרבית המכירות של ביו־רפרנס, והן העבירו את אופקו לרווחיות. מאז חלה עלייה חדה במחיר המניה, והיא נכנסה החודש למדד ת"א־35 אחרי חצי שנה של היעדרות. וכך, משבר הקורונה, והיכולת של אופקו להציע בדיקות קורונה בהיקף משמעותי נתנו לה אוויר לנשימה והיא לא צפויה לבעיית נזילות בשנה הקרובה לפחות. אך מנגד, נוצרה לה תלות רבה בהתפתחות המגפה בארה"ב, ופיתוח חיסון יעיל לקורונה או ירידה דרסטית בהיקף המחלה עלולים להחזיר את מצבה של ביו־רפרנס לימים שלפני המגפה.

הקורונה מצילה את תוצאות הרבעון השני

פעילות האבחון של אופקו יצרה לה ברבעון השני הכנסות של 251 מיליון דולר לעומת 178.5 מיליון דולר ברבעון המקביל. בנוסף, רשמה פעילות זו הכנסה של 6.2 מיליון דולר ממענק ממשלת ארה"ב. הכנסות התחום ברבעון כללו החזר של 10.9 מיליון דולר על בדיקות הדם 4KScore שבוצעו בשנה שחלפה, בעקבות קבלה מחודשת של שיפוי ביטוחי לבדיקה. הרווח התפעולי של הפעילות עמד על 40.9 מיליון דולר לעומת הפסד תפעולי של 28 מיליון דולר ברבעון המקביל. בנטרול המענק הממשלתי וההחזר הביטוחי, הרווח התפעולי של הפעילות היה 23.8 מיליון דולר. בנוסף רשמה אופקו הכנסות של 29.3 מיליון דולר ממכירת תרופות, 8.6 מיליון דולר מהן מיוחסות ל־Rayaldee. אופקו גם רשמה הכנסה חשבונאית של 14.7 מיליון דולר שמהווה פריסה של תשלום שהתקבל מפייזר בגין הסכם המסחור של הורמון הגדילה.

אופקו רשמה ברבעון השני הכנסות כוללות של 301.2 מיליון דולר ורווח תפעולי של 27.2 מיליון דולר, כאשר הרווח התפעולי של תחום האבחון קוזז חלקית על ידי ההפסד התפעולי שנובע מיתר פעילות החברה. הדו"ח של אופקו כולל, כאמור, את ההכנסה החשבונאית מפייזר והפחתות חשבונאיות של נכסים בהיקף 22 מיליון דולר. בחינה נכונה יותר של פעילות החברה צריכה לנטרל את שני הסעיפים האלו.

עלייה חדה ברווחיות בזכות בדיקות אבחון

במהלך הרבעון השני ביצעה אופקו 2.2 מיליון בדיקות לאבחון קורונה במחיר ממוצע של קצת יותר מ־60 דולר לבדיקה. בנוסף ביצעה החברה כמות לא מהותית של בדיקות סרולוגיות (לבדיקת נוגדנים) שעליהן קיבלה 40 דולר לבדיקה. מכך ניתן להסיק שיותר ממחצית מהכנסות פעילות האבחון ברבעון השני נבעו מתחום הקורונה, וחרף ירידה של 30%-20% מההכנסות המסורתיות של תחום האבחון, שנבעה מהסגרים, חלה עלייה חדה בהכנסות וברווחיות התחום בזכות הבדיקות לזיהוי קורונה.

אופקו סיימה את הרבעון השני עם יכולת לבצע 50 אלף בדיקות קורונה ביום. במהלך הרבעון השלישי היא צפויה להכפיל את יכולת הבדיקה באמצעות חיבור דגימות (Pooling) של כמה אנשים ובדיקתן באבחון אחד שבו ניתן לשלול את קיומו של הווירוס (אם מתקבלת תשובה שלילית מכולן), תהליך שבאמצעותו ניתן לבדוק פי 2.5 אנשים. חלק ניכר מהלקוחות של אופקו הם גופים פרטיים כמו חברות טכנולוגיה או ליגת ה־NBA שבהן הבדיקות נעשות לאנשים שהסיכון שהם חולים נמוך מאוד, ולכן ביצוע pooling בבדיקות אלו צפוי לייעל מאוד את ההליך.

אופקו צופה שברבעון השלישי ההכנסות מתחום האבחון יהיו 350-325 מיליון דולר וכלל ההכנסות יעמוד על 380-360 מיליון דולר. לפי תחזית זו, העלייה בהכנסות תחום האבחון תנבע משילוב של עלייה בכמות בדיקות הקורונה וחזרה כמעט מלאה של תחומי הבדיקות המסורתיים להיקף הפעילות שלהם לפני תחילת המגפה. הרווח התפעולי שאופקו צופה לרבעון השלישי הוא 30-20 מיליון דולר, בדומה לרווח התפעולי ברבעון השני.

העלייה בהכנסה לא צפויה לקבל ביטוי בעלייה ברווח התפעולי לעומת הרבעון השני בגלל הרכיבים החד־פעמיים שתמכו ברווח ברבעון השני ובגלל עלייה צפויה בהוצאות המחקר והפיתוח של אופקו. התחזית לרווח התפעולי אכזבה את המשקיעים, והיא כנראה הסיבה לירידה במחיר מניית אופקו ביום שבו היא פרסמה את דו"חות הרבעון השני.

קופת המזומנים של אופקו אמנם הצטמצמה ברבעון השני ל־21.6 מיליון דולר בלבד, אך הדבר נבע מפער הזמן שבין ביצוע בדיקות הקורונה ובין קבלת הכסף. הפער בין סעיף הלקוחות לסעיף הספקים במאזני אופקו עלה מ־72 מיליון דולר בסוף 2019 ל־170 מיליון דולר בסוף יוני 2020. בעקבות גביית חיובי הלקוחות הצפויה בחודשים הקרובים והרווחיות הצפויה לאופקו ברבעון השלישי תימנע, כאמור, מצוקת נזילות לחברה.

אופקו מקווה שהמוניטין והקשרים העסקיים שהיא יוצרת כעת יעזרו לה להגדיל את נתח השוק של ביו־רפרנס גם בתחומי בדיקות אחרים, כך שהיא תעבור לרווחיות תפעולית גם אם תחול ירידה בביקוש לבדיקות הקורונה. אבל סביר להניח שהאטה משמעותית בזרם ההכנסות שמגיע כעת מבדיקות הקורונה עלולה להחזיר את אופקו להפסד תפעולי. אופקו מצפה להחלטה של ה־FDA, שצפויה להתקבל במהלך 2021, לגבי אישור שיווק הורמון הגדילה המוזרק פעם בשבוע שהיא פיתחה. אם האישור יתקבל, היא צפויה לקבל מפייזר תשלום מהותי על השגת אבן דרך, ולאחר מכן לזרם הכנסות שינבע מההסכם המסחור עם פייזר.

ההסתערות העולמית על הורמון הגדילה

המוצר המוביל בפיתוח של אופקו הוא ה־Somatrogon, הורמון גדילה שמוזרק פעם בשבוע במקום פעם ביום. הורמון הגדילה סיים בהצלחה ניסוי שלב 3 בילדים (השוק המרכזי של ההורמון), ופייזר צפויה להגיש בקשות לאישור לשיווק בארה"ב עוד השנה ובאיחוד האירופי וביפן במחצית הראשונה של 2021. על פי הסכם המסחור, אופקו תהיה זכאית לקבל מפייזר 275 מיליון דולר כתלות בעמידה באבני דרך רגולטוריות שעיקרן אישור לשיווק הורמון הגדילה בשווקים שונים. על כל אבן דרך תקבל אופקו בין 20 מיליון דולר ל־90 מיליון דולר. סביר להניח שעם אישור שיווק ההורמון לטיפול בילדים בארה"ב, שמהווה את אבן הדרך המהותית ביותר בהסכם, תקבל אופקו 90 מיליון דולר. אישורים צפויים לשיווק התרופה באיחוד האירופי וביפן, אם יתקבלו, צפויים להכניס לאופקו הכנסה של עשרות מליוני דולרים נוספים.

לאחר אישור לשיווק ההורמון לילדים אופקו תהיה זכאית לחלק מהרווח הגולמי המשולב לתרופה של אופקו ולהורמון הגדילה שפייזר משווקת כעת – Genotropin – זאת באזורים שבהם תאושר התרופה לשיווק. אופקו לא דיווחה איזה חלק מהרווח הגולמי היא תקבל במסגרת ההסכם, אף שמדובר במידע חשוב מבחינתם של המשקיעים. מכירות ה־Genotropin ברבעון השני השנה עמדו על 106 מיליון דולר, אך רק 24 מיליון דולר מהמכירות היו בארה"ב - השוק הראשון שבו פייזר צפויה להשיק את הורמון הגדילה.

בנוסף, מכירות ה־Genotropin נמצאות בנסיגה הדרגתית, לאחר שרשמו שיאי מכירות של 900-880 מיליון דולר בשנה ב־2011-2008. ולכן סביר שזרם ההכנסות שינבע לאופקו מה־Genotropin יהיה נמוך, ושעיקר ההכנסות שינבעו לה יהיו ממכירות ההורמון שהיא עצמה פיתחה. שבע יצרניות גדולות מתמודדות על השוק העולמי של הורמון הגדילה שמוערך ב־3 מיליארד דולר – 80% ממנו נובעים מטיפול בילדים. התחרות הגדולה מונעת עליית מחירים, וסביר להניח שעם השקת טיפול בהזרקה שבועית חלק ניכר מהשוק יעבור אליו. בשוק של ההזרקה השבועית ישנן רק שלוש שחקניות – אופקו, אסנדיס ונובו, שצפויה להגיע לשוק כשנה עד שנתיים לאחר אופקו. סביר להניח ששלוש חברות אלו ייקחו את כל השוק הקיים של הורמון הגדילה.

התחרות העולמית על הורמון הגדילה לילדים

המתחרה העיקרית של אופקו בתחום הורמון הגדילה לילדים שניתן בהזרקה פעם בשבוע היא, כאמור, אסנדיס הדנית שאף היא סיימה בהצלחה ניסוי שלב 3 בטיפול בתרופה. ב־26 ביוני אסנדיס הגישה ל־FDA בקשה לשיווק ההורמון בארה"ב, ובכך היא מקדימה את אופקו בכמה חודשים, כאשר אופקו מקדימה את אסנדיס בשוק היפני מבחינת הליך הפיתוח. לאסנדיס יש טכנולוגיה לשחרור הדרגתי של תרופות המועברות באמצעות מערכת הדם. בכירי אסנדיס מרבים לתקוף את אופקו בעיקר בטענה שהשימוש בחלבון CTP, שמאט את פירוק הורמון הגדילה בגוף, עלול להשפיע על פעילות ההורמון.

מנגד, באופקו טוענים שאין בעיה עם החלבון CTP שנמצא באופן טבעי בגוף, והוא אף נמצא בטיפולי פוריות של חברת מרק שאושרו לשיווק באירופה ב־2010. באופקו טוענים עוד שתוצאות הניסוי שלה השיגו רמה יציבה בהרבה של נוכחות הורמון הגדילה לאורך זמן, זאת לעומת התוצאות של אסנדיס שבהן לעתים יש חריגות כלפי מעלה בכמות ההורמון. שוק ההון מעריך שסיכויי אסנדיס להוביל בתחום הורמון הגדילה גבוהים משל אופקו. אסנדיס נסחרת לפי שווי של 7.9 מיליארד דולר בעוד אופקו נסחרת לפי שווי של 3.35 מיליארד דולר.

תרופת הדגל של אופקו, ה־Rayaldee, המיועדת לטיפול בחולי אי־ספיקת כליות כרונית בשלבים 3 ו־4 של המחלה, מציגה צמיחה איטית במכירות. סביר שמכירות התרופה בשנים הקרובות יתקרבו ל־100 מיליון דולר בשנה ויתרמו לרווחיות של אופקו, אך תרומה זו נמוכה מהותית מהפוטנציאל שאופקו טענה שיש לתרופה זו ערב קבלת אישור השיווק שלה בארה"ב. בנוסף, לאופקו יש כמה תרופות וכלי אבחון נוספים בפיתוח. אך הסיפור העיקרי של אופקו הוא ההיערכות הנכונה שלה בתחום הבדיקות לקורונה, שנותנים לה אוויר לנשימה לפחות עד להחלטת ה־FDA לגבי האישור לשיווק של הורומון הגדילה שהיא פיתחה, וההתפתחות העתידית של הורומון הגדילה שתלוי בקבלת האישור לשיווק ובתחרות העתידית הצפויה מול אסנדיס ונובו.

פקטור המשקל המתנדנד של אופקו בת"א

הבורסה קבעה מגבלת משקל מקסימלית כוללת לארבע מניות עם מספר זיהוי (ISIN) של ארה"ב – איי.אף.אף (עם מגבלה של 3%) , אורמת (1.8%), לייבפרסון (1.7%) ואופקו (1.5%) – שנסחרות במדדי ת"א־35 ות"א־125. מטרת הפקטור היא להפחית את משקלן המשותף של מניות אלה ל־8% בכל אחד מהמדדים. עדכון המשקל מתבצע ביום חמישי הראשון של כל חודש, ובמקרה שהוא נופל על חג בישראל או בארה"ב, הוא יידחה ליום שני שלאחר מכן.

במהלך העדכון הבורסה מבצעת התאמות למדרגות אחזקות הציבור, למספר המניות הרשומות ולפקטור המשקל, זאת לפי נתוני נעילת המסחר ביום חמישי, שלושה שבועות לפני מועד העדכון. במועד זה מחשבת הבורסה את שווי אחזקות הציבור של כל מניה במדד, כך שמשקלה של כל מניה במדד יהיה המנה של שווי אחזקות הציבור בה חלקי שווי אחזקות הציבור של כל מניות המדד. אך חישוב זה עלול לגרום לכך שמשקלה של מניה במדד יהיה גבוה מהמשקל המקסימלי שהוגדר לה באותו מדד.

במצב זה הבורסה מכפילה את שווי אחזקות הציבור באותה מניה במספר (בין 0 ל־1), כך שאחרי ההכפלה משקלה של המניה במדד יהיה זהה למשקל המקסימלי שהוגדר לה. אם העדכון החודשי היה נערך במועד הקובע, אז המשקל היחסי במדד של המניות עם ISIN אמריקאי היה זהה לזה שנקבע להן. אך מכיוון שהעדכון מתבצע בפועל שלושה שבועות מאוחר יותר, משקל המניות במדד במועד העדכון יהיה שונה (בגלל שינויים במחירי המניות מאז המועד הקובע).

כך, בחודש שבו מניית אופקו משיגה תשואת יתר או חסר יחסית למדד ת"א־35 או למדד ת"א־125, בין שני המועדים הקובעים, פקטור המשקל של אופקו במדדים יפחת או יגדל, והמניה תספוג היצע או תקבל ביקוש מקרנות הסל בעדכון המשקל החודשי הבא. התנודתיות הרבה במניית אופקו צפויה לגרום להתאמות פקטור משקל רבות במניה ולהתערבות רבה במסחר של קרנות הסל במניה. בעדכון החודשי שייערך ב־3 בספטמבר, למשל, קרנות הסל צפויות להזרים היצעים של 135 מיליון שקל ושל 28 מיליון שקל למניות לייבפרסון ואופקו בהתאמה, ומנגד להזרים ביקושים של 45 מיליון שקל ושל 10 מיליון שקל למניות איי.אף.אף ואורמת בהתאמה. תופעה זו מתרחשת גם במניות שהמשקל שלהן זהה למשקל המקסימלי במדדי ת"א־35 ות"א־125 שהן נייס, טבע, פריגו, בנק הפועלים ובנק לאומי.

הכותב הוא כלכלן בחברת הייטק