בלעדי לכלכליסט

קרן הגידור של אלטשולר שחם שצלחה את הקורונה, וזו שקרסה

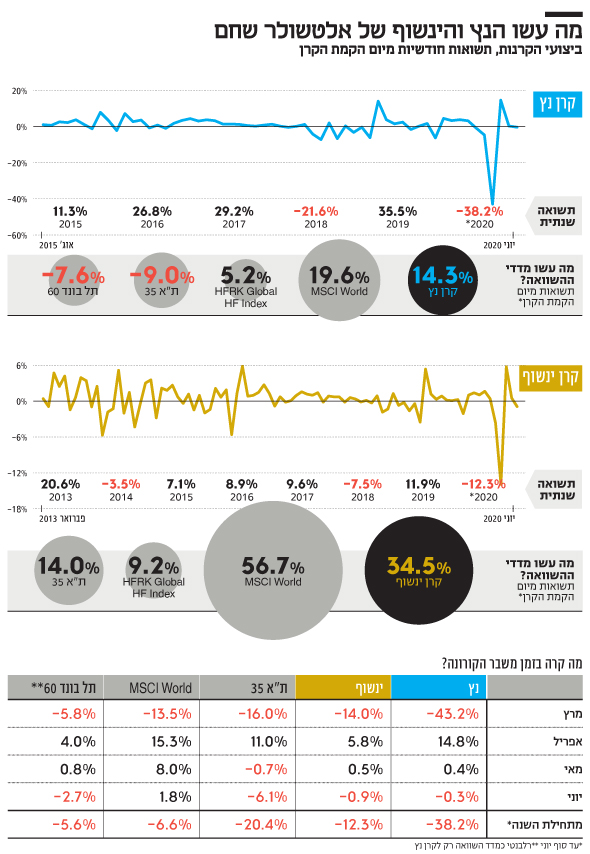

מכשיר ההשקעה היוקרתי והמורכב של אלטשולר שחם מציע למשקיעים גדולים רשת ביטחון כשהשוק קורס. אולם מתחילת השנה ועד סוף יוני, קרן נץ לא הצליחה לספק את אותה רשת והציגה תשואה שלילית גרועה מזו של הבנצ'מרקים. ינשוף הצליחה יותר

בית ההשקעות אלטשולר שחם נחשב כיום לבית ההשקעות הטוב בישראל, בעיקר בזכות התשואות הגבוהות שמשיגים מנהלי ההשקעות שלו בהובלת גילעד אלטשולר, מנכ"ל משותף ואחד ממייסדיו. בזכות התשואות האלה הפך אלטשולר שחם לשחקן הגדול בתחום הגמל, עם נתח שוק של קרוב ל־25%, ולאחד השחקנים הצומחים ביותר בשוק הפנסיה, שבו הוא עדיין שחקן קטן. אך יש מוצר שאלטשולר שחם לא מציע לציבור הרחב, אלא למשקיעים כשירים בלבד - השקעה בשתי קרנות הגידור שלו, נץ וינשוף. לידי "כלכליסט" הגיעו מסמכים שחושפים לראשונה את הביצועים של הקרנות של אלטשולר שחם מיום הקמתן ועד לסוף חודש יוני האחרון.

- בדרך למפלצת גמל ופנסיה? אלטשולר שחם יוצאת לקרב על הלמן־אלדובי

- השליטה בשופרסל עוברת לציבור: אלטשולר שחם רכשה מניות בחצי מיליארד שקל

- אלטשולר שחם גמל רוצה לרכוש את הלמן אלדובי בפרמיה של יותר מ-100%

מנהל קרן נץ איציק טרגן ומנכ"ל משותף באלטשולר שחם גילעד אלטשולר צילום: עמית שעל

מנהל קרן נץ איציק טרגן ומנכ"ל משותף באלטשולר שחם גילעד אלטשולר צילום: עמית שעל

מדובר במוצר שמיועד למשקיעים כשירים - מוסדיים ומשקיעים פרטיים בעלי נכסים נזילים של 5 מיליון שקל לפחות - שרוצים להרחיב את תיק ההשקעות שלהם. הוא עושה שימוש באסטרטגיות השקעה מורכבות, מתוחכמות וגם יקרות, הכוללות אלגוטריידינג; פוזיציות לונג ושורט על מניות, מדדים ואג"ח; ומסחר בחוזים עתידיים על סחורות ומדדים. כן הן נועדו לספק למשקיעים רשת ביטחון בעת שהשוק קורס.

בהתאם לכך, כשהשוק יורד בחדות, הן אמורות להציג ביצועים טובים יותר, או גרועים פחות; כשהשוק יורד מעט או עולה מעט הן אמורות להציג ביצועים דומים; כשהשוק מזנק, הן אמורות להציג ביצועים מתונים יותר — תוצאה של עלויות פעולות הגידור; ולאורך זמן הן שואפות להכות את מדדי הייחוס.

גם בקרנות הגידור הכתה התפרצות הקורונה

לפי המידע שהגיע לידי "כלכליסט", בחודש מרץ, שבו בורסות העולם קרסו בעקבות התפשטות נגיף הקורונה, הציגה קרן נץ ביצועים חלשים משמעותית ממדדי הייחוס. בחודש זה התשואה השלילית של נץ עמדה על 43.2%, בעוד שמדד תל אביב־35 ירד ב־16% בלבד, מדד המניות העולמי MSCI World ירד ב־13.5% ומדד האג"ח תל בונד־60 ירד ב־5.8% בלבד. קרן ינשוף, לעומת זאת, הציגה תשואה שלילית של 14%, טובה משל מדד הייחוס שלה — תל אביב־35 — ודומה לשל MSCI World.

באפריל, שבו התרחש ראלי בשווקים, שהחל בסוף מרץ, הביצועים של נץ היו טובים משל רוב מדדי הייחוס. נץ רשמה תשואה של 14.8%, בשעה שמדד תל אביב־35 הציג תשואה של 11%, מדד תל בונד־60 השיג תשואה של 4% ומדד המניות העולמי הציג תשואה של 15.3%. קרן ינשוף, לעומת זאת, השיגה תשואה של 5.8% ולא הצליחה להכות את מדדי הייחוס.

מתחילת השנה ועד סוף יוני, קרן נץ השיגה תשואה שלילית של 38.2%, בעוד שהתשואה השלילית של מדד תל אביב־35 עמדה על 20.4% והתשואה השלילית של מדד תל בונד־60 עמדה על 5.6%. בפרק זמן זה, מדד המניות העולמי הציג תשואה שלילית של 6.6%. כלומר, הקרן לא הצליחה לספק למשקיעיה את רשת הביטחון המובטחת. לעומת זאת, קרן ינשוף הציגה תשואה שלילית של 12.3% בלבד — נתון טוב משל תל אביב־35, אך חלש יותר בהשוואה למדד המניות העולמי.

מיום הקמתה, באוגוסט 2015, השיאה קרן נץ למשקיעיה תשואה של 14.3%. זוהי תשואה טובה משל מדד תל אביב־35, שירד בפרק הזמן הזה ב־9%; משל מדד תל בונד־60, שירד ב־7.6%; ומשל מדד קרנות הגידור העולמי (HFRK Global HF Index), שעלה ב־5.2%. מנגד, מדד המניות העולמי עלה ב־19.6% בפרק הזמן שבו הקרן פועלת.

ינשוף, שפועלת מפברואר 2013, השיגה למשקיעיה תשואה של 34.5% עד סוף יוני האחרון. גם במקרה הזה, התשואה טובה מזו של מדד תל אביב־35, שעלה ב־14% בלבד, ומשל מדד קרנות הגידור העולמי, שהשיא 9.2%. עם זאת, היא נמוכה מהתשואה של מדד המניות העולמי, שניתר ב־56.7% בשנים האלה.

שתי קרנות, שתי דרכי פעולה שונות

ישנם הבדלים בין שתי קרנות הגידור של בית ההשקעות. ינשוף, שמנהל צוות ניהול ההשקעות של אלטשולר שחם, אינה משקיעה באופן ישיר בני"ע ובנכסים פיננסיים, אלא משקיעה בקרנות הפורטפוליו של אלטשולר שחם, בעיקר בקרן אורקה לונג־שורט, שמנהלת כ־500 מיליון שקל, ואורקה לונג שמנהלת כ־50 מיליון שקל. אורקה לונג־שורט הניבה תשואה חיובית של 3.5% מתחילת השנה, ושל 90% מאז שהוקמה; ואורקה לונג השיאה תשואה של 7% מתחילת השנה ו־281% מאז שהוקמה.

בשקלול ערוצי ההשקעה השונים, 19% מנכסי ינשוף מושקעים בפוזיציות לונג ושורט על מניות בישראל; 30% בפוזיציות כאלה על מניות בחו"ל; 32% בחוזים עתידיים ובנגזרי ריבית; ו־19% בפוזיציות לונג ושורט על איגרות חוב.

קרן נץ, שמנהלים אלטשולר שחם ואיציק טרגן, שכיהן כמנהל כספי נוסטרו בבית ההשקעות במשך 20 שנה, היא קרן גידור פר־אקסלנס. היא פועלת במטרה לנצל עיוותים בשווקים הפיננסיים, תוך השקעה במכשירים שונים ובני"ע בישראל ובחו"ל. לנץ יש פעילות ארביטראז', פוזיציות לונג ושורט בין אג"ח קונצרניות, אג"ח להמרה ומניות. כמו כן היא פעילה במסחר בחוזים עתידיים ובאופציות.

שתי הקרנות גובות דמי ניהול של 1% מהנכסים ודמי הצלחה של 20% עבור תשואה הגבוהה בלפחות 2% מריבית בנק ישראל. המשקיעים יכולים למשוך את כספם פעם בחודש, אך לא לפני שמלאו 12 חודשים להצטרפותם לקרן. בנץ משיכת הכספים אפשרית בהתראה של 30 יום מראש, ובינשוף ההתראה היא של 35 יום.