השורה התחתונה

שווקים מתפתחים: חובות גבוהים, מחסור בדולרים והזדמנויות של פעם בחיים

הקורונה פגעה קשה בשווקים המתפתחים והוביל לבריחת הון של מעל 100 מיליארד דולר מהם. גם היחס בין החוב לתמ"ג במדינות אלו צמח והשווקים המתפתחים נסחרים בהנחה של 40%. איך ניתן לנצל את ההזדמנויות?

- בין מיין סטריט לוול סטריט: הבורסות עולות, אך שוק ה־P2P טרם התאושש

- הבנקים המרכזיים נחלצו לעזרה, אבל הגיע זמן להוריד לשווקים את גלגלי העזר

- הלילה שבו גילו כל הבנקים שנגמרו להם יתרות הדולרים, העיר את הפד מהתרדמה

אחד מגורמי הפגיעה העיקריים של משברים בשווקים המתעוררים הוא משיכות כספי ההשקעות על ידי המשקיעים הגלובליים. מ־20 בינואר ועד סוף אפריל, נמשכו מעל 100 מיליארד דולר נטו ממניות ואג"ח של המדינות המתפתחות, בריחת ההון הגדולה בהיסטוריה. המשיכות הללו התווספו למכות נוספות שספגו השווקים המתפתחים: הירידה במחירי הסחורות ובסחר הגלובלי, קריסת ענפי התיירות והפסקת העברות מעובדים במערב, שצפויה לשלול מהם עוד כ־100 מיליארד דולר השנה. במאי החלה התאוששות הדרגתית בזרמים של כספי המשקיעים אל נכסי השווקים המתעוררים, אך למרות הסנטימנט החיובי בשווקים הפיננסיים, התנועות מחוץ לסין נותרו חלשות. בכל אופן, זרמי הון לנכסי השווקים המתעוררים צפויים להמשיך ולהתאושש, אלא אם יהיה גל שני של המגפה, ההתאוששות הכלכלית תהיה חלשה מהצפוי, או שהמתחים בין ארה"ב לסין יהרסו את מצב רוחם של המשקיעים.

אחד הנתונים החשובים עבור המדינות המתפתחות הוא שיעור החוב לתמ"ג, ובפרט החוב במטבע זר. החוב במט"ח של השווקים המתפתחים מסתכם במעל 8.4 טריליון דולר, או 30% מהתמ"ג. בחלק מהמדינות הבעייתיות נעוצה בחוב ממשלתי במט"ח גבוה, באחרות - בחוב תאגידי דולרי. גודלו של חוב זה מאיים בפרט על המדינות בהן המטבעות המקומיים נחלשו בשיעורים גדולים: החובות של החברות הטורקיות, לדוגמה, מהוות כעת נטל גדול יותר, לאחר נפילת הלירה ביותר מ־12% מתחילת השנה. גודל החוב אינו הבעיה היחידה שעלולה לפגוע בסנטימנט המשקיעים כלפי המדינה ולהבריח כסף מנכסיה: לדוגמה, ברזיל, שסבלה מגירעונות גבוהים וצמיחה חלשה, הוסיפה חטא על פשע עם חוסר הוודאות הפוליטית, וכתוצאה מכך והפגיעת הקורונה במדינה "זכתה" במקום הראשון בהיקף נפילת המטבע המקומי, הריאל, מתחילת השנה, מעל 20%.

המדינות המתפתחות שונות זו מזו במספר רב של גורמים, והשוני משפיע מאוד על יכולתן לצלוח את המשבר. למשל, מדינות מזרח אסיה צפויות לאבד השנה כ־2% מהתוצר, בעוד שבאמריקה הלטינית התחזית היא לנפילה של בין 7% ל־10%. ברגעים של פאניקה או אופוריה בשווקים המשקיעים פועלים על פי סנטימנט טהור, אך מחוץ לתקופות הללו, הנתונים הפונדמנטליים הם אלה שיקבעו את כיווני ההשקעות.

מניות זולות, הנחות גדולות

עם כל הבעיות והתנודתיות הגבוהה, הצפויה להימשך בעתיד הקרוב, השווקים המתפתחים יכולים להוות נתיב השקעה אטרקטיבי עבור משקיע אמיץ ובעל אורך נשימה, בייחוד לאור הפרשי המחירים הגדולים בינם לבין נכסי המדינות המפותחות. מכפיל הרווח העתידי של השווקים המתפתחים עומד כעת על 13.6 לעומת 19.5 בשווקים המתועשים, כפי שמיוצגים על ידי המדד MSCI World, ו־21.4 במדד S&P 500.

נשיא טורקיה, רג'פ טייפ ארדואן. הלירה הטורקית בצניחה צילום: איי אף פי

נשיא טורקיה, רג'פ טייפ ארדואן. הלירה הטורקית בצניחה צילום: איי אף פי

בנוסף, מכפיל שילר, המודד את מחירי המניות אל מול ממוצע רווחים של עשר שנים, עומד על 14 בשווקים המתפתחים, לעומת 28.4 בארה"ב. סטטיסטית, למכפיל שילר מתאם גבוה עם תשואות המניות בעשר השנים הבאות, כך שהנחה כה גבוהה בה נסחרים השווקים המתפתחים, מאותת על תשואות נאות בעתיד.

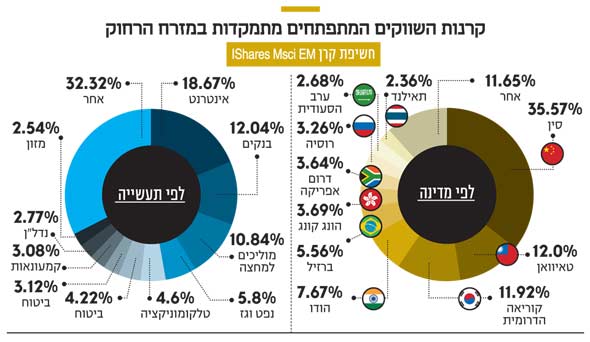

יש לומר כי השיטה שעבדה טוב יחסית עד כה - החשיפה דרך קרנות הסל העוקבות אחר המדד הכללי MSCI EM, אינה מומלצת בעת זו. האחזקה הגדולה ביותר, מעל 40%, הינה מניות סיניות, אך המדד מכיל גם אחזקות במספר מדינות שהשקעה בהן פחות מומלצת כעת, כמו ברזיל והודו, ועוד מספר מדינות (בשיעורים קטנים) שנמצאות במשבר או על הסף, כמו דרום אפריקה וטורקיה.

כמובן שגם במדינות הללו ישנן חברות מעולות: אפילו בארגנטינה יש את "אמזון הלטינית", MercadoLibre, שזינקה ב־66% מתחילת השנה. אך מציאת היהלומים הללו דורשת עבודת מחקר קפדנית וידע נרחב לגבי שווקי היעד. השקעה במניות בודדות בשווקים מתפתחים אינה מתאימה לכולם. לאחרים, עדיף לבחור מדינות שהם מאמינים בעתידן, ואת כלי ההשקעה המתאים. לדוגמה, קרן הסל על החברות הגדולות בסין, iShares China Large Cap, מכה את קרן הסל הכללית של שווקים מתעוררים, iShares MSCI EM, ב־ 3.5% מתחילת השנה; גם התעודה על קוריאה הדרומית, iShares MSCI South Korea, מכה את התעודה הכללית בשיעור דומה. תעודת סל על המדינות המתפתחות באסיה בלבד ‑ iShares MSCI Emerging Markets Asia, הכתה את תעודת הסל הכללית על שווקים המתפתחים ב־3% מתחילת השנה.

ארז ברית הוא מייסד ומנכ"ל בית ההשקעות טנדם קפיטל ויוליה ויימן היא אנליסטית בכירה לשווקים גלובליים בבית ההשקעות