בלעדי לכלכליסט

מגה אור וביג רוכשות את ישפרו ב-855 מיליון שקל

חברת הנדל"ן המניב של צחי נחמיאס תרכוש את חברת המרכזים המסחריים של אדוארדו אלשטיין, לאחר שגברה על ריט 1. מגה אור תוכל לסגת מהעיסקה אם רשות התחרות לא תאשר אותה או תתנה אותה בהוצאה של שניים מהמרכזים המסחריים מודיעין וקריית גת מהעיסקה

עיסקת מכירת ישפרו נחתמה אתמול כשביג שבשליטת יהודה נפתלי תצטרף למגה אור בשליטת צחי נחמיאס והשתיים ירכשו את חברת מרכזי הקניות מאי.די.בי תמורת 855 מיליון שקל.

מגה אור תוכל לסגת מהעיסקה אם רשות התחרות לא תאשר אותה או תתנה אותה בהוצאה של שניים מהמרכזים המסחריים מודיעין וקריית גת מהעיסקה.

במודיעין מחזיקה מגה אור במרכז מסחרי מתחרה ותנסה למכור אותו מאחר שהיא רואה במרכז של ישפרו כנכס טוב בהרבה.

מגה אור תפקיד פקדון של 15 מיליון שקל בקופת נכסים ובניין שיחולט במידה והעיסקה לא תושלם מסיבות שאינן קשורות לרשות התחרות. למגה אור אפשרות לבצע את העיסקה לבדה או עם גופים אחרים במידה וביג לא תקבל אישור לעיסקה מרשות התחרות.

הסכום שתשלם מגה אור - 855 מיליון שקל - גבוה בכ־100 מיליון שקל מהסכום שאותו דרש אלשטיין בסיבוב המכירה הקודם. הסכום משקף מכפיל של 1.06 על ההון העצמי, שכולל בתוכו הלוואות בעלים בהיקף של 222 מיליון שקל. עם זאת, נראה שמשקיעי מגה אור לא התרגשו במיוחד מהדיווחים על המגעים המתקדמים, ומניית החברה סיימה את היום בעלייה של 2.3% בלבד.

- מגה אור תרכוש את המתחרה ישפרו ב-855 מיליון שקל

- קרן ריט 1 ומגה אור מתמודדות ראש בראש על רכישת ישפרו

- דו"חות חברות הנדל"ן המניב מנותקים מהמציאות

מגה אור זכתה במכרז לאחר שגברה על שלל מתחרים, בהם קרן ריט 1, שנתקלה בקשיים הנוגעים למגבלות שחלות עליה כקרן ריט. הגעתן לקו הגמר של מגה אור וריט 1 במכרז על רכישת ישפרו נחשפה בשבוע שעבר ב"כלכליסט". הצעתה של מגה אור הועדפה על פני ההצעות האחרות, בין היתר בשל הכימיה שנוצרה בין נחמיאס לאלחנדרו אלשטיין, אחיו של בעל השליטה בנכסים ובניין, שניהל את המגעים מטעמו; והן בשל היכולת של החברה לעמוד במימון העסקה, בזכות הון עצמי מיוחס לבעלים של 1.3 מיליארד שקל, נכון לסוף הרבעון השלישי של 2019.

מימין: אדוארדו אלשטיין, בעל השליטה בנכסים ובניין וצחי נחמיאס, בעל השליטה במגה אור צילומים: עמית שעל, לימור זפרני

מימין: אדוארדו אלשטיין, בעל השליטה בנכסים ובניין וצחי נחמיאס, בעל השליטה במגה אור צילומים: עמית שעל, לימור זפרני

ביג שותפה של מגה אור ב־8 מתוך 22 המרכזים המסחריים שלה, וכן רכשה יחד איתה את נתח המניות הגדול ביותר (26% בחלוקה שווה) באפריקה נכסים — הנכס המשמעותי ביותר של אפריקה ישראל שיצאה מידיו של לב לבייב במסגרת הסדר חוב. מכיוון ששותפות עם ביג עלולה ליצור קשיים מול רשות התחרות, בשל סמיכות של מרכזים מסחריים של החברות לאלו של ישפרו, מגה אור עשויה להכניס שותף פיננסי בדמות משקיעים מוסדיים במקום ביג.

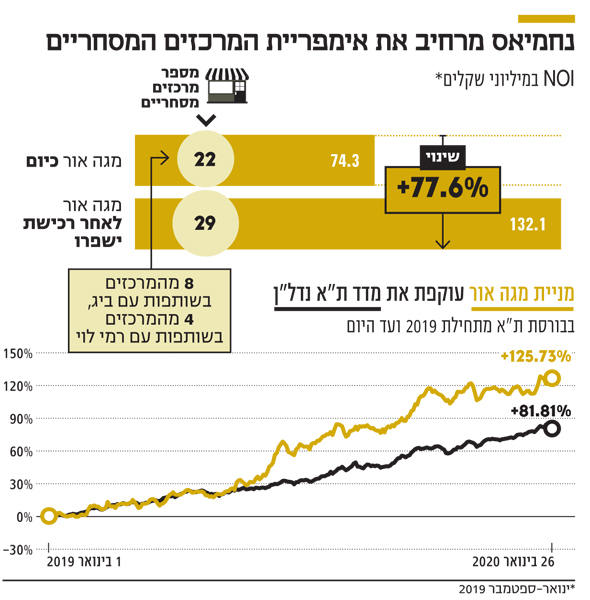

רכישת ישפרו, שאותה אלשטיין מוכר על רקע קשיים פיננסיים של הקבוצה שבבעלותו, היא מקפצה משמעותית עבור נחמיאס. למגה אור יש כיום 22 מרכזים מסחריים — 8 מתוכם בשותפות עם ביג, כאמור, ו־4 מתוכם בשותפות עם רמי לוי. רכישת ישפרו, שלה 7 מרכזים מסחריים, תגדיל את מספר המרכזים המסחריים של החברה ל־29 בסה"כ. ה־NOI שמייצרים המרכזים המסחריים של מגה אור הסתכם ב־74.3 מיליון שקל בתשעת החודשים הראשונים של 2019. נתון זה אצל ישפרו הסתכם ב־57.8 מיליון שקל. כלומר, איחוד התוצאות יניב NOI של 132.1 מיליון שקל — עלייה של 77%.

את מגה אור מייצגים בעסקה עוה"ד ניצה פוזנר וחנוך מורגנשטרן ממשרד סולומון ליפשיץ, ואילו נכסים ובניין מיוצגת בידי עוה"ד אסתר קורן, משה גנות ויובל אדן ממשרד גרוס חודק.

עסקת ישפרו מצטרפת לשלל עסקאות אחרות של מגה אור, אך היא הגדולה שבהן. במהלך השנה האחרונה מגה אור רכשה 13% מאפריקה נכסים תמורת 318 מיליון שקל — שהיום שווים חצי מיליארד שקל; רכשה את ארנה גרופ תמורת 135 מיליון דולר (בעסקה שבה נדרשה לתשלום של 2 מיליון דולר בלבד ולנטילת הלוואות קיימות של 133 מיליון דולר); וכן רכשה את שרונה מרקט בצוותא עם ביג, תמורת 165 מיליון שקל. בשנה שעברה מכרה מגה אור מרכז לוגיסטי במודיעין לרמי אונגר ב־470 מיליון שקל. המכירה ביתה בתשואה של 5.5%, שנחשבת לנמוכה ביותר בשוק הנדל"ן בשנים האחרונות. על רקע עסקאות אלו, בין היתר, מניית מגה אור עלתה ביותר מ־120% מאז תחילת 2019 והחברה נסחרת כיום לפי שווי שוק של כ־3 מיליארד שקל, מה שמקנה לנחמיאס שווי על הנייר של 1.2 מיליארד שקל. לחברה 39 נכסים מניבים בשטח של 463 אלף מ"ר ובשיעור תפוסה של 99%.

אלשטיין העמיד את ישפרו למכירה לפני שנתיים, אז דרש עבורה 700־750 מיליון שקל. המכירה בוטלה לאחר שקיבל הצעות שנמוכות ב־100 מיליון שקל מהסכום המבוקש. לאחרונה העמיד את ישפרו שוב על המדף, כשהפעם מנהל את המכירה בנקאי ההשקעות זאב הראל. ישפרו הפכה לחברה פרטית ב־2006, אך המשיכה לפרסם דו"חות משום שגייסה אג"ח. בדצמבר האחרון בוצע פדיון מלא של האג"ח, בשל דרישות חוק הריכוזיות. פירעון האג"ח נעשה באמצעות הלוואה של 131 מיליון שקל, שהעמידה נכסים ובניין לישפרו.

ישפרו נמכרת מכמה סיבות. ראשית, אלשטיין זקוק למזומן. שנית, אלשטיין החליט לצאת מתחום המרכזים המסחריים. במסגרת זו החליט למכור את החלק של נכסים ובניין, שעמד על 50%, בקניון קריית אונו לאמות ב־545 מיליון שקל. שלישית, אלשטיין מעריך כי שוק הנדל"ן המסחרי בישראל הגיע לשיא ועומד בפני מימוש. הסכומים שהתקבלו ויתקבלו מהמכירות ישמשו את נכסים ובניין לפרוע חלק מהחוב שלה למחזיקי האג"ח, שעומד על 4.7 מיליארד שקל.

לאחר המימושים, נכסים ובניין תחזיק ב־35% ממניות גב ים, ששוויין 2 מיליארד שקל; את בניין HSBC בניו יורק, ששוויו מיליארד דולר; וב־50% ממניות החברה הפרטית IDGB, שמחזיקה בנדל"ן בלאס וגאס, שבה היא שותפה עם אי.די.בי פתוח. בין שתי החברות מתנהלים מגעים לעסקה שבמסגרתה תרכוש נכסים ובניין את חלקה של אי.די.בי פתוח. משום שמדובר בעסקת בעלי עניין, יש צורך באישור בעלי מניות המיעוט. כיום 31.2% מנכסים ובניין מוחזקים על ידי גופים מוסדיים ומשקיעים פרטיים, שהגדול בהם הוא בית ההשקעות פסגות, שמחזיק ב־5.4%.