שולי הרווח בגמל נחתכו בחצי ובמיטב דש הכריזו על קיצוצים

אם ב־2014 שולי הרווח של בית ההשקעות עמדו על 24%, הרי שבינואר־ספטמבר השנה הם צנחו ל־13%. משם ועד לפיטורי עובדים, חודש אחרי פסגות, הדרך נראית קצרה. חרף ההכחשות, נראה שמדובר בתופעה שלא תפסח גם על יתר המתחרים

בית ההשקעות מיטב דש בניהולו של אילן רביב הודיע אתמול על מהלך של קיצוצים שעלול להוביל לפיטורים של עשרות רבות מתוך אלף העובדים בו. בכך מצטרף מיטב דש למתחרה הגדול, פסגות, שהודיע לפני חודש על מהלך דומה. פסגות, שמעסיק 800 עובדים, נימק את המהלך בביטולה של חטיבת המכירות המרכזית של בית ההשקעות, שיצרה כפילות תפקידים מול מערכי המכירה של המוצרים השונים הקיימים בכל חברה־בת. הנימוק של פסגות עדיין לא מסביר מדוע שני בתי ההשקעות הגדולים בישראל החליטו בסמיכות על צעדים זהים, אבל בכל הנוגע למיטב דש, נראה שההסבר טמון בדו"חות הרבעון השלישי שהוצגו אתמול.

- אחרי פסגות - גם מיטב דש יוצא למהלך של פיטורים

- בשורות טובות לחוסכים בקופות הגמל: 10.2% תשואה מתחילת השנה

- מיטב דש תשקיע 5.4 מיליון יורו בחברת אשראי אירית

הכנסות בית ההשקעות בינואר־ספטמבר השנה עמדו על 692 מיליון שקל, עלייה קלה של 3.6% לעומת התקופה המקבילה, אז עמדו ההכנסות על 668 מיליון שקל. לכאורה מדובר בנתון חיובי, אבל עיקר העלייה הזו מגיע לא מהפעילויות הקלאסיות של בתי ההשקעות — גמל, פנסיה, קרנות נאמנות וניהול תיקים – אלא מפעילויות צדדיות שבתי ההשקעות פועלים בהם כעת כדי להקטין את התלות בפעילויות הליבה. במקרה של מיטב דש מדובר בפעילות חבר הבורסה, הברוקראז', והכנסות גדלות מאשראי חוץ־בנקאי (דרך פנינסולה).

צבי סטפק, מייסד מיטב דש צילום: אוראל כהן

צבי סטפק, מייסד מיטב דש צילום: אוראל כהן

הערכת שווי במגמת ירידה

מיטב דש מפרסם מדי שנה הערכת שווי של פעילות הגמל והפנסיה שלו שמתבצעת על ידי חברת וריאנס, והשווי הזה נמצא במגמת ירידה. שווי הפעילות נכון לסוף ספטמבר האחרון עמד על 528 מיליון שקל, ירידה קלה לעומת שווי של 539 מיליון שקל בספטמבר אשתקד ושל 578 מיליון שקל בספטמבר 2017.

בהערכת השווי שצורפה לדו"חות בוצע פילוח של השחקנים הגדולים בענף הגמל, ואחריו נכתב מה שנראה כמשפט מפתח ולפיו "ראוי להדגיש כי אלטשולר שחם מהווה רק 19% מסך היקף הנכסים של ענף הגמל אך במהלך 2019 סך הצבירה נטו שלו (הפקדות שוטפות, העברות ממתחרים פחות פדיונות והעברת כספים למתחרים) עמד על 80% מהצבירה נטו של כלל הענף". ואמנם, התהליך שעבר ענף הגמל בשנים האחרונות יצר סיטואציה שבה השחקנים הגדולים — פסגות ומיטב דש – ששלטו בגיוסים מפאת המוניטין, איבדו את מקומם, השחקן המצטיין בתשואה גורף את רוב הקופה והמתחרים שלו נותרים עם פירורים.

וכך נוצר מצב שבו ענף הגמל זכה לעדנה מחדש החל מ־2015, אז גילו סוכני הביטוח את תיקון 190 המציע הטבת מס משמעותית לחוסכים מבוגרים. בהמשך, בסוף 2016, נכנס מוצר קופת הגמל להשקעה, והענף הגווע התעורר לחיים. לאחר שנים שבהן קופות הגמל הציגו היקף הפקדות שנתי הולך ופוחת, שעמד על מיליארדי שקלים בודדים, הרי שב־2018-2015 נרשמה עלייה בהיקף ההפקדות שהגיעו ל־17 מיליארד שקל ב־2018. במקביל, סוכני הביטוח החלו להסיט את כספי החוסכים ל"כוכבי" התשואות, עד לפני שלוש שנים, ילין לפידות ואלטשולר שחם. מנגד, המתחרים שמנסים לשמר את הלקוחות הקיימים ולגייס חדשים, נאלצים להוריד את דמי הניהול ולשלם יותר עמלות לסוכנים.

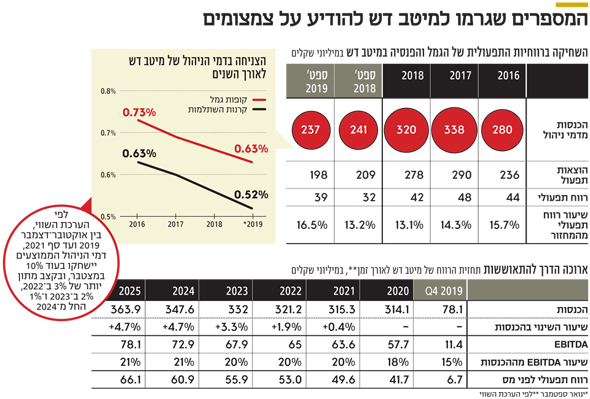

שיווק דרך סוכני הביטוח

בהערכת השווי של וריאנס אף מצויין כי מיטב דש החל להכניס שיווק של סוכני ביטוח גם לפעילות הפנסיה שלו, ב־2020 עמלות ההפצה לסוכנים וליועצים בבנקים יעמדו על 100 מיליון שקל, וכי החל מ־2021 ואילך הם יעמדו על 27%-25% מההכנסות. עוד צופים בהערכה כי מגמת השחיקה בדמי הניהול בקרנות ההשתלמות שהחלה ב־2012 תימשך, וכי ברבעון האחרון של 2019 ובשנים 2021-2020 יישחקו דמי הניהול הממוצעים בקופות הגמל ובקרנות ההשתלמות במצטבר בעוד 10%, וקצב השחיקה יואט ל־3% ב־2022, 2% ב־2023 ו־1% החל מ־2024.

גם תיקון 28 שהפך את תעודות הסל לקרנות סל שחק את ההכנסות העקיפות שמהן נהנו תעודות הסל. ההכנסות מקרנות הנאמנות בינואר־ספטמבר עמדו על 237, בדומה לתקופה המקבילה, מהן 78 מיליון שקל ברבעון השלישי לעומת 89 מיליון שקל ברבעון המקביל. בעוד התחרות בקופות הגמל היא בעיקר בין בתי ההשקעות, התחרות לקרנות מתעצמת גם למול פוליסות החיסכון, שמשווקות על ידי חברות הביטוח, והגמל להשקעה, שני מוצרים עם הטבות מס ודמי ניהול אטרקטיביים יותר.

"יש את עולם ניהול הנכסים, כמו הגמל, קרנות הנאמנות וניהול התיקים, ויש עולמות נוספים" אמרו אתמול גורמים בתעשייה הפיננסית בעקבות המהלך של מיטב דש "בניהול הנכסים, איך שלא מסתכלים על זה חמש שנים אחורה, רבעון אחרי רבעון, רואים ירידה בהכנסות, עלייה בהוצאות ושחיקה ברווחיות. אז נכון שאת כל הכסף שדולף מהדלי הזה ממלאים בפעילויות אחרות כמו אשראי חוץ־בנקאי וקרנות השקעה, אבל את עסקי הבסיס חייבים לנהל בצורה יעילה. מיטב דש מנהל בשנים האחרונות 135 מיליארד שקל, וזה די סטטי, וגם מספר העובדים נותר כשהיה. במקביל יש תהליכי מיכון ומחשוב וצריך לתרגם את זה להתייעלות".

מכה של ענף שלם?

ואמנם, אם שולי הרווח של מיטב דש מפעילות הגמל נעו ב־2014 סביב 24%, ובידיים של בית ההשקעות נותרו 24 אגורות על כל שקל שנגבה, היום הרווחיות הזו נשחקה לסביב 13 אגורות לשקל, ולכן אין מנוס מתהליך של התייעלות. אף שבתגובה לפניית "כלכליסט" בתי השקעות כמו ילין לפידות, אלטשולר שחם, הלמן אלדובי ואקסלנס אמרו כי אינם מתכננים פיטורים, בענף מעריכים כי אין מנוס מתהליכים דומים גם אצל המתחרים.