בלעדי לכלכליסט

עוד תפנית בעלילה: יצחק תשובה בדרך למכור חלק מאיתקה לבריטיש פטרוליום

חברת האנרגיה השלישית בגודלה בעולם מנהלת מגעים לרכישת חלק מהבעלות על החברה־הבת של דלק. בשוק מעריכים כי בשלב ראשון מדובר על רכישת כ־5% מהמניות במחיר שטרם נקבע. דלק: "מגעים כחלק מהמהלך להנפקת איתקה בלונדון"

ענקית האנרגיה הבריטית בריטיש פטרוליום (BP) מנהלת בשבועות האחרונים מו"מ לרכישת חלק מהבעלות על חברת איתקה. כך נודע לכלכליסט.

- דלק השלימה את עסקת שברון - קיבלה בעלות על הנכסים בים הצפוני

- השלמת עסקת הפניקס מקרבת את תשובה לעולם שכולו גז

- המס הופחת בכ־25% ודלק תפתח את מאגר אפרודיטה

איתקה שהיתה חברת חיפושי גז ונפט ונסברה בבורסה של טורנטו, נרכשה על ידי קבוצת דלק לפני כשנתיים וחצי ב־524 מיליון דולר.

זאת, בניסיון של הקבוצה לקבל יכולות עצמאיות של חיפושי גז לאחר הישענות רבת שנים רק על היכולות ההנדסיות של נובל אנרג'י האמריקאית. מאז רכישתה איתקה נכנסה לקידוחים בים הצפוני ורק השבוע היא השלימה את רכישת נכסי הנפט של שברון בים הצפוני בהיקף עסקה כולל של כ־2.3 מיליארד דולר.

אסדת קידוח של חברת איתקה בים הצפוני

אסדת קידוח של חברת איתקה בים הצפוני

ב־12 באוגוסט השנה דיווחה דלק כי היא מנהלת מו"מ למכירת מניות בכורה של איתקה, בשווי של 300 מיליון דולר למשקיע חיצוני, זאת מבלי לגלות מי מגלה עניין באיתקה.

הדיווח על המו"מ להכנסת שותף, שפורסם בעיצומה של סערה סביב רכישת נכסי הנפט של שברון, התקבל בספקנות רבה, ולמעשה השוק תרגם אותו כניסיון של תשובה לפזר סיכונים או למצוא משקיעים ש"ייכנסו מתחת לאלונקה" בעסקת הענק של רכישת נכסי שברון, תוך הטלת ספק ביכולתו להשלים אותה.

הדיווח לא הרגיע את המשקיעים שחתכו 2.5 מיליארד שקל משווייה של דלק בין סוף אפריל למועד הדווח, ל־5.75 מיליארד שקל. תשובה מיהר להודיע בשיחה עם המשקיעים כי "אנחנו מרגישים שהשוק נמצא בחוסר ודאות בקשר לעסקה לכן ראינו לנכון להבהיר את תמונת המצב. הקבוצה נערכת להשמת הרכישה של נכסי שברון גם אם השותפים יגיעו לאחר הביצוע".

יצחק תשובה. "החברה תדווח על ההתקדמות במו"מ" צילום: עמית שעל

יצחק תשובה. "החברה תדווח על ההתקדמות במו"מ" צילום: עמית שעל

אתמול, במענה לפניית "כלכליסט" דלק לא הכחישה את המו"מ עם בריטיש פטרוליום, ומסרה בתגובה ש"הקבוצה ממשיכה לנהל מגעים עם כמה קבוצות של משקיעים פוטנציאליים המעוניינים להכנס בהשקעה באיתקה, וזאת כחלק ממהלך להנפקת פעילותה המאוחדת של איתקה בבורסה של לונדון. החברה תדווח על ההתקדמות במשאים ומתנים בהתאם להתקדמות ועל פי דין".

המגעים להכנסת שותף נעשים לקראת ההנפקה המתוכננת, אז יוכל תשובה להציג "נדוניה" בדמות שותפות עם של אחזקות של החברה השלישית בגולדה בעולם בתחום האנרגיה, שתשתתף איתה בהתחייבויות הענק שניטלו למימון עסקת שברון. כך, למשל, הלוואה של 1.1 מיליארד דולר שנלקחה מקונסורציום של 10 בנקים ובריבית ליבור+3.5% לשנה; אג"ח בחצי מיליארד דולר שהונפקו על ידי איתקה בריבית של 9.3%; הלוואה נוספת של 200 מיליון דולר ניטלה מבנק BNP ל־18 חודשים ובריבית שמוערכת בשוק ב־8.5% לשנה.

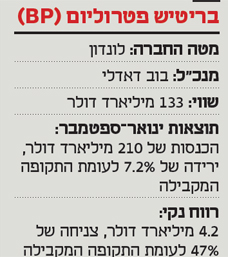

לפי הערכות בשוק שווי האחזקות הראשוני של השותף שייכנס לאיתקה מוערך ב־5% מהמניות בלבד, בתמחור שטרם נקבע. בריטיש פטרוליום, שנסחרת בשווי של 133 מיליארד דולר כבר חתמה עם קבוצת דלק, במסגרת עסקת שברון, על הסכם לרכישת כול הנפט שיופק מהמאגרים לאורך 5 שנים.