ניתוח כלכליסט

מדד הסיוט של המשקיעים בקרנות הסל

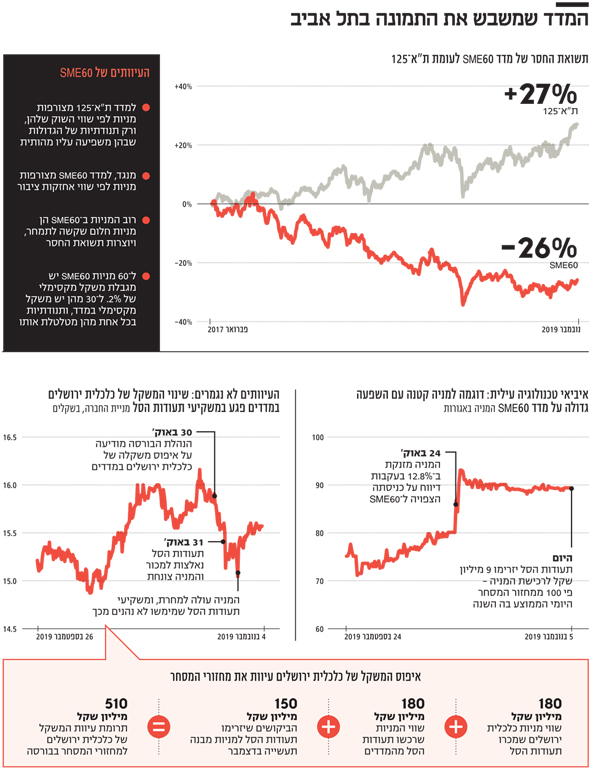

מאז החלת רפורמת המדדים ב־2017, מדד SME60 מציג תשואות חסר לעומת שאר המדדים • מבדיקת כלכליסט עולה שהבעיה לא נובעת מאיכות החברות אלא מהמבנה שלו • רף הכניסה למדד מתבסס על שיעור אחזקות ציבור, וגורם לריבוי מניות ביומד קשות לתמחור • מחצית מהמניות שבו הן בעלות משקל מקסימלי, וכל אחת מהן יכולה לטלטל אותו • וכל שינוי בהרכב שלו מחייב את הקרנות להזרים מאות מיליוני שקלים ולנפח את מחזורי המסחר

הרפורמה במדדי הבורסה שבוצעה בפברואר 2017 היטיבה עם מרבית מדדי המניות בתל אביב, ועם המשקיעים במוצרי המדדים. היא צמצמה את המשקל המקסימלי של כל מניה במדדים והרחיבה את מספר המניות שנכללות בכל מדד.

- הפרצה שאפשרה לקרנות הסל לחגוג על הציבור

- בלאקרוק השיקה הבוקר 15 קרנות סל ראשונות בבורסה בתל אביב

- הנפילה המוקדמת של אנלייבקס הצילה את המדדים מקריסה

כתוצאה הועבר כסף שתעודות הסל החזיקו במניות הגדולות, בעיקר בטבע, פריגו, הפועלים ולאומי, למניות הבינוניות והקטנות - העברה שתרמה לסחירות במניות. בנוסף, הקטנת משקל החברות במדדים המובילים צמצמה את הנזק שטבע ופריגו גרמו למדדי ת"א־35 ות"א־125.

גם המשקל המקסימלי הנמוך במדד ת"א־90, שנקבע ל־2% (ועמד על 10% כשעוד היה זה מדד ת"א־75), הקטין במעט את התנודתיות של המדד, ויצר אלטרנטיבת השקעה טובה בחברות ישראליות. אך לא הכל טוב. הרפורמה יצרה גם מדד חולה אחד, SME60, שמבנה בעייתי שלו מוביל לתשואת חסר שיטתית למשקיעים עליו בקרנות הסל.

מדד SME60 מכיל את 60 המניות עם שווי אחזקות הציבור הגבוה ביותר מבין מניות מאגר תמר שלא נכללות בת"א־125 (מאגר תמר הוא קבוצת מניות שעומדות בתנאים בסיסיים הנדרשים לצורך שייכות למדדים). מאז יישום הרפורמה ועד סוף אוקטובר איבד מדד SME60 יותר מ־27% מערכו, זאת לעומת ת"א־125 שעלה ביותר מ־28% באותה תקופה. וכפי הנראה, זה לא מקרי.

כלכליסט ערך בדיקת השערות סטטיסטית, שבמסגרתה נלקח הפרש תשואות היומיות שבין שני המדדים לאורך התקופה (661 ימי מסחר), וחולק ממוצע תשואות היתר היומיות של מדד ת"א־125 יחסית למדד SME60 בסטיית התקן של המדגם. התקבל אומדן למובהקות התוצאה (P value) של 3.48.

המשמעות היא שאם המדגם היה מתקבל מתצפיות שמתפלגות נורמלית, הסיכוי שתשואת החסר של מדד SME60 יחסית לת"א־125 הוא מקרי נמוך מ־1 ל־3,000. אבל סטטיסטיקה, כרגיל, נוטה להטעות, ולכן נדרש ניתוח זהיר יותר.

ראשית, חשוב היה לנטרל את השפעת הרפורמה על המדד. עם יישום הרפורמה מרבית המניות במדד SME60 ובמדד הצמיחה זכו לביקושים גבוהים יחסית מתעודות הסל.

היערכות השוק לביקושים אלה ניפחה את מחיר המניות בשני מדדים אלה ערב יישום הרפורמה, מניות אלו נמכרו לאחר יישומה, ותשואת שני המדדים נפגעה בחודשים הראשונים שלאחר השלמתה. כדי לנטרל את האפקט הזה נבחנה גם תשואת היתר של ת"א־125 לעומת SME60 מתחילת 2018 ועד סוף אוקטובר השנה.

ניתוח זה יוצא מההנחה שעיוות בתמחור המניות, שנבע מביקוש חד־פעמי של תעודות הסל, התבטל לחלוטין בתוך עשרה וחצי חודשים. גם במדגם זה מתקבל P value של 2.86. כלומר, הסיכוי שתשואת החסר של מדד SME60 לעומת מדד ת"א־125 היא מקרית הוא 1 ל־476.

מנכ"ל הבורסה איתי בן זאב. הבורסה יכולה לתקן את העיוות צילום: תומי הרפז

מנכ"ל הבורסה איתי בן זאב. הבורסה יכולה לתקן את העיוות צילום: תומי הרפז

השפעת המשקל הגבוה על המדדים

בעיה נוספת של הניתוח עלולה לנבוע מכך שהשינויים במדדי המניות לא מתפלגים נורמלית. אחת הסיבות לכך היא משקל גבוה של מניות מסוימות בעלות השפעה גדולה על המדד, בגלל המתאם ביניהן והתנודתיות הגבוהה שלהן.

במדד ת"א־125 טבע, פריגו, ובתקופה מסוימת גם מיילן יצרו עיוות, שנבע מההשפעה הגדולה של המשבר בתחום התרופות הגנריות בארה"ב על מחיר המניות הללו. אלה היוו בחלק מהתקופה 15% מהמשקל הכולל של ת"א־125.

שלוש המניות הציגו תשואה שלילית מהותית, שצמצמה את הפער בין מדד ת"א־125 ובין מדד SME60, ולכן הן לא פוגעות בטענה שתשואת החסר של SME60 אינה מקרית, או במילים אחרות, החולשה של מדד SME60 נובעת מכללי המדד.

מאז הרפורמה, מדד ת"א־90 הציג תשואת יתר יחסית למדד ת"א־125, שהציג בתורו תשואת יתר יחסית למדד ת"א־35.

המנה בין פערי התשואות לסטיית התקן של המדגם במדדים אלו מקבלת P value של 2.0 ו־2.2 בהתאמה, אך בניגוד לפער בין מדד ת"א־125 ומדד SME60 לא ניתן לומר במקרים אלו שמדובר בתשואת יתר שיטתית; זאת מכיוון שחלקה הגדול נובע מהשילוב של מניות טבע, פריגו ומיילן שנכללו בת"א־125 (מיילן רק חלק מהזמן) ולא בת"א־90, ושהמשקל היחסי שלהן (21%) במדד ת"א־35 היה גבוה ממשקלן היחסי (15%) בת"א־125.

לכן לא ניתן לקבוע שיש יתרון שיטתי בהשקעה בת"א־90 על פני ת"א־125 או בהשקעה בת"א־125 על פני ת"א־35.

תנאי הכניסה ל־SME60 דורשים שיעור אחזקות ציבור של יותר מ־30% למניות שנכללות במאגר תמר ושל יותר מ־35% למניות שלא נכללות בתמר. זהו המדד היחיד בבורסה שהכניסה אליו והיציאה ממנו נקבעות לפי שווי אחזקות הציבור ולא לפי שווי השוק הכולל. כתוצאה, המדד מכיל מניות רבות, מרביתן ממגזר הביומד, שבהן שיעור אחזקות הציבור גבוה מאוד. זהו גם הסקטור שאחראי לחלק ניכר מתשואת החסר של המדד.

הבעיה השנייה של SME60 היא מגבלת המשקל המקסימלית 2% למניה במדד. היא אמנם זהה לזו שבמדד ת"א־90, אך חלה על 60 מניות בלבד ולא על 90. לפיכך, ל־30 מתוך 57 המניות שנכללות כעת במדד (אחרי מחיקתן מהמסחר באוגוסט של חברת תוספי התזונה מעברות, חברת המיגון לרכב פוינטר וחברת הפתרונות הבלתי מאוישים אירונאוטיקס) יש משקל מקסימלי במדד.

משקל מניה במדד בישראל נקבע לפי המכפלה של כמות המניות הרשומה (ממ"מ) כפול מחיר המניה כפול מדרגת אחזקות הציבור. השימוש במדרגות של אחזקות ציבור נועד לצמצם את תנודות המשקל, שמשתנה רק כשהמניה עוברת ממדרגה אחת לשנייה של אחזקות ציבור, ולא בעקבות כל שינוי קל בשיעור אחזקות הציבור.

במועד הקובע לכל עדכון משקל חודשי, הבורסה מחשבת את משקל המניה לפי נוסחת המכפלה, והמשקל של כל מניה במדד שבו אין מגבלת משקל הוא התוצאה המתקבלת עבור אותה מניה, חלקי סכום המכפלות עבור כל מניות המדד.

כשיש מגבלת משקל במדד, הבורסה מגבילה את משקל המניות באמצעות הכפלת השווי המתקבל עבורן בפקטור משקל שערכו נע בין אפס לאחד. פקטור המשקל נקבע כך שהמשקל היחסי של אותה מניה במדד יהיה זהה למשקל המקסימלי באותו מדד.

עדכון המשקל החודשי נערך בשלב נעילת המסחר של יום חמישי הראשון בכל חודש. המועד הקובע שלפיו מחושב המשקל של כל מניה במדד הוא יום חמישי, שלושה שבועות לפני מועד העדכון החודשי. כך בכל חודש מחושב מחדש פקטור משקל לכמחצית ממניות מדד SME60, שמהוות 60% מהמשקל הכולל של מניות המדד. התאמות פקטור המשקל מובילות את קרנות הסל להזרים ביקוש או היצע לאותן מניות.

ריבוי ביקושים והיצעים גדולים יוצרים עיוות במסחר במניות, ופוגעים במשקיעים בקרנות הסל על המדד. בהתאמות של פקטור המשקל הביקושים מגיעים למניות שמשקלן במדד ירד מתחת למשקל המקסימלי, ואילו ההיצעים מגיעים למניות שמשקלן מעליו.

לכן, להיצעים יש השפעה שלילית גדולה יותר על המדד מאשר ההשפעה החיובית של הביקושים, והם גורמים, בממוצע, לירידה קלה במדד בעדכונים החודשיים.

הבורסה בתל אביב צילום: בלומברג

הבורסה בתל אביב צילום: בלומברג

הבעיה מתעצמת כי שמונה ממניות SME60 שלהן יש פקטור משקל הן מסקטור הביומד, מניות חלום בסקטור שקשה יותר למשקיעים לתמחר, ולכן השפעת התאמת פקטור המשקל על מחירן גבוהה עוד יותר. התאמות פקטור משקל פוגעות גם במדדים אחרים, אך לרוב השפעתן זניחה.

במדדי ת"א־35 ות"א־125 ההתאמה מתבצעת במניות עם סחירות גבוהה (טבע, פריגו, נייס, בנק הפועלים, בנק לאומי, איי.אף.אף, אורמת ולייבפרסון), ולכן השפעתה על מחירי מניות אלו נמוכה מאוד. גם במדד ת"א־90 ההתאמה מתבצעת במניות עם סחירות גבוהה יחסית והשפעתה עליו נמוכה.

במדד צמיחה רק לשמונה מניות יש פקטור משקל, ומשקלן הכולל הוא 16%, ולכן השפעת התאמות פקטור המשקל עליו נמוכה.

אי.בי.אי טכנולוגיה עילית כדוגמה לעיוות

למדד SME60 תיכנס היום מניית קרן ההשקעות אי.בי.אי טכנולוגיה עילית. קרן זו, שגייסה 400 מיליון שקל להשקעה בחברות הזנק ישראליות, זכאית להגנה מהמדינה על הפסדים של עד 20% שינבעו לה מההשקעות שיושלמו עד חמש שנים מתחילת המסחר בקרן, אך לא יותר מ־50 מיליון שקל. היקף ההשקעות הנוכחי של הקרן בחברות הזנק נמוך, ועיקר נכסיה הוא מניות טכנולוגיה ואג"ח ישראליות.

כניסת המניה למדדים נדחתה עד כה בגלל היעדר תיק השקעות מהותי לקרן. ההודעה על הכנסת המניה למדדים באה בהפתעה ומחיר המניה זינק ב־11% בעקבותיה. שווי נכסי החברה, שעומד על 435 מיליון שקל, מבוסס על מחיר של 107.6 אגורות למניה בעת כניסתה למסחר לפני כשנה, ונסחרת כעת במחיר של 89 אגורות. זאת בגלל חשש של משקיעים לגבי הצלחת ההשקעות שהקרן מתחילה לבצע ולאור דמי הניהול שהיא גובה.

היום, בשלב הנעילה, קרנות הסל יזרימו לאי.בי.אי ביקוש של כ־9 מיליון שקל – גבוה פי 100 ממחזור המסחר היומי הממוצע במניה מתחילת השנה. משקיעים מוסדיים רבים מחזיקים במניה זו, וסביר להניח שאם הביקוש שיזרימו קרנות הסל יוביל להשפעה מהותית על מחיר המניה, חלקם ינצלו זאת כדי למכור אותה, ובכך ימתנו את השפעת הרכישה על מחירה.

גם למניה זו יהיה פקטור משקל ב־SME60 שיגביל את משקלה במדד ל־2%. גם במקרה זה השילוב של ההתאמה החודשית של פקטור המשקל ושל הסחירות הנמוכה באי.בי.אי עלול לגרום להגברת העיוותים הפוגעים במדד SME60.

ב־5 בדצמבר צפויה להיכנס למדד SME60 גם מניית פוורפליט, זאת במסגרת המסלול המהיר למניות חדשות. הסחירות במניה זו, בישראל ובארה"ב יחד, גבוהה יותר מזו של אי.בי.אי ועומדת בממוצע על יותר ממיליון שקל ביום בחודש האחרון, ולכן השפעת הכניסה למדד על מחיר המניה צפויה להיות נמוכה.

קרנות הסל המשקיעות ב־SME60 מנהלות 400 מיליון שקל, סכום שמהווה מחצית מהכסף שהושקע בתעודות סל על המדד עם יישום הרפורמה במדדים.

הבורסה מודעת לבעייתיות שמובילה לתשואת חסר למשקיעים בקרנות סל אלה, וסביר להניח שהיא תבצע תיקונים משמעותיים בכלליו בעתיד הקרוב. עד ביצועם של תיקונים אלו מומלץ לציבור להימנע מלהחזיק קרנות סל המשקיעות במדד זה.

המיזוג של כלכלית י־ם לתוך מבני תעשייה

עיוות נוסף נוצר לבורסה עם מיזוגה השבוע של מניית חברת הנדל"ן כלכלית ירושלים לתוך החברה־הבת מבני תעשייה. כל מי שהחזיק במניית כלכלית קיבל 1.935 מניות של מבני תעשייה. מיזוג מסוג זה, שבו התמורה היא במניות ולא במזומן, מקשה על הבורסה.

על פי הכללים, בשלב הראשון מניית כלכלית ירושלים יוצאת מהמדדים וקרנות הסל נאלצות למכור אותה או את מניות מבני תעשייה שמתקבלות במקומה.

המשקל של מניית מבני תעשייה במדדים לא משתנה באותו שלב, והוא יעלה ויכלול את השפעת המניות שנרשמו למסחר בעקבות המיזוג רק בעדכון המשקל החודשי הבא. כלומר, יש פער זמן של כחודש בין ההשפעה של מחיקת המניה המתמזגת ובין השפעת המניות החדשות שמתקבלות כתוצאה מהמיזוג.

התוצאה היתה שקרנות הסל נאלצו למכור ממניית כלכלית ירושלים ב־180 מיליון שקל ביום חמישי שעבר, והן יצטרכו לרכוש את מניית מבני תעשייה ב־150 מיליון שקל ב־5 בדצמבר. עיוות זה צפוי לגרום לקרנות הסל למכור את מניית כלכלית ירושלים בזול, ומנגד לרכוש את מניית מבני תעשייה ביוקר, ובכך ייפגעו המשקיעים בהן.

ב־30 באוקטובר פורסם ב"כלכליסט" שהבורסה צפויה לפעול לפי הכללים ולא תמנע את ההיצע במניית כלכלית ירושלים. באותו יום, לאחר סיום המסחר, הבורסה פרסמה שלמחרת יאופס פקטור המשקל במניית כלכלית ירושלים, ולכן קרנות הסל נאלצו למכור את המניה באותו מועד.

באותם שני ימי מסחר איבדה מניית כלכלית ירושלים 5.2% מערכה. ביום ראשון מחיר המניה תיקן ב־3.5%, אך קרנות הסל לא נהנו מתיקון זה כי משקל המניה במדדים כבר היה אפס. ב־5 בדצמבר, כאמור, צפוי עיוות נוסף שינבע מהתאמת הממ"מ ומדרגת אחזקות הציבור במניית מבני תעשייה, שתוביל לביקוש של 150 מיליון שקל שיזרימו קרנות הסל למניה.

עיקר הנזק מעיוות זה מגיע למחזיקי קרנות הסל על מדדי ת"א־90, ת"א־125, ת"א־נדל"ן וסקטור באלאנס. גם מנהלי קרנות הסל סופגים נזק קטן הנובע מעמלות הקנייה והמכירה שהם משלמים.

הבורסה יכלה לצמצם את העיוות, למנוע את ההיצע במניית כלכלית ירושלים ולהחליפו בהיצע קל של 30 מיליון שקל למניית מבני תעשייה שהיה מתבצע במועד הוצאת מניית כלכלית ירושלים מהמדדים, ולמנוע את הביקוש למניית מבני תעשייה בחודש הבא.

הבעיה היא שלצורך צמצום העיוות היה צריך לקבוע ממ"מ מיוחד למניית מבני תעשייה, שיהיה שונה מאוד מכמות המניות הרשומה של החברה, ולקבוע פקטור משקל מיוחד למניה ושונה לכל אחד מהמדדים שבהם היא נסחרת. כך, המשקל של מניית מבני תעשייה במדדים, במועד מחיקת מניית כלכלית ירושלים מהמדדים, היה זהה למשקל הצפוי למניה לאחר הוספת המניות החדשות שמתקבלות מהמיזוג.

לוועדת המדדים בבורסה יש סמכות לבצע את כל ההתאמות האלו, אך הן יוצרות תקופה של כחודש שבה הפרמטרים שלפיהם ייקבע המשקל של מבני תעשייה במדדים יהיו מותאמים אד־הוק לצורכי הבורסה, והם עלולים להטעות את המשקיעים שיחשבו בעצמם את משקל המניות במדדים. כלומר, התיקון היה צריך להיות מעין פלסטר לא אסתטי שמהווה חריגה מכללי המדדים השוטפים.

הבורסה בחרה שלא להתערב ולא למנוע את העיוות. התוצאה היא מחזור מסחר של לפחות חצי מיליארד שקל. מחזור המסחר מורכב ממכירה ב־180 מיליון שקל של מניית כלכלית ירושלים ומרכישה של 180 מיליון שקל של יתר מניות המדדים שבהם נכללת המניה, לאור עליית המשקל היחסי של כל מניות המדדים עם איפוס משקלה במדדים. מכירות ורכישות אלו בוצעו ביום חמישי שעבר.

בנוסף, צפוי ביקוש של 150 מיליון שקל למניית מבני תעשייה בדצמבר. סביר שבדצמבר יהיה גם היצע מצרפי לחלק ממניות המדדים, אך היקפו תלוי בגורמים נוספים. בגלל גודל העיוות היה נכון שהבורסה תמנע אותו, למרות חוסר האסתטיות של הפתרון למניעת העיוות.

מבני תעשייה בדרך למדד ת"א־35

שווי השוק של מבני תעשייה לאחר השלמת המיזוג צפוי לעמוד על 6 מיליארד שקל. עם כניסתה הצפויה למדד ת"א־35 בפברואר, ויציאתה ממדד ת"א־90, קרנות הסל צפויות להזרים למניה ביקושים של 80 מיליון שקל. במקביל, מניית אופקו צפויה לצאת מת"א־35 ולעבור לת"א־90.

אופקו נכנסה לת"א־35 באוקטובר 2013 במחיר של 36.8 שקל למניה, מאז היא שרפה שווי רב למשקיעים במדד, והיא צפויה לצאת ממנו במחיר של 5.2 שקלים למניה אחרי שאיבדה 86% משווייה. בעקבות המעבר הצפוי של אופקו למדד ת"א־90 לא צפוי למניה ביקוש או היצע מהותי.

מדד ת"א־90 מכיל כעת 93 מניות. אם מנייתה של רשת הקמעונאות יוחננוף תתחיל להיסחר עד 13 בנובמבר, היא תיכנס למדד במסגרת המסלול המהיר בינואר ותהיה המניה ה־94 בו. אם תחילת המסחר בה תהיה מאוחרת יותר, יוחננוף תיכנס למדד במסלול המהיר בפברואר, ולא תיכלל בחישוב של עדכון הרכב המדדים הרגיל (ולכן בפברואר מספר המניות במדד יהיה 91). בעדכון הרכב המדדים בפברואר מניית ערד תיכנס בוודאות למדדי ת"א־90 ות"א־125.

המניות של חברת הביומד קומפיוג'ן, יצרנית המזון נטו מלינדה והחברה היזמית ויתניה צפויות להתמודד על מקומות נוספים שכנראה יתפנו במדדים אלה.

מנגד, המניות של חברת הביומד אנלייבקס, חברת האחזקות מבטח שמיר, בנק מוניציפל, חברת התעשיות קליל ורשת הקמעונאות ויקטורי מצויות בסיכון גדול ליציאה ממדדי ת"א־90 ות"א־125. גם המניות של חברת הביומד קמהדע, חברת ניכיון הצ'קים נאוי וחברת ההשקעות צור (הבעלים של ביטוח ישיר) עלולות לצאת ממדדים אלו.

הכותב הוא כלכלן בחברת הייטק