חלום נעורי הנצח הזניק את אינמוד לשווי שוק של מיליארד דולר

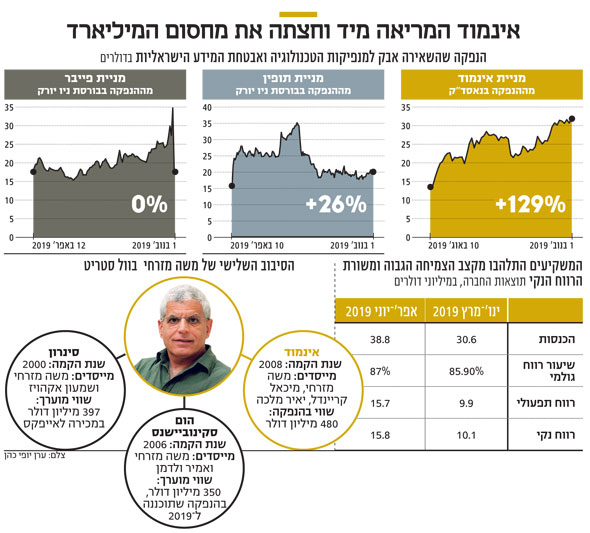

חברת המכשור לטיפולים אסתטיים הכפילה את שווייה מאז ההנפקה בנאסד"ק באוגוסט, והתברגה למקום שלישי ברשימת ההנפקות הטובות בוול סטריט בשנה החולפת. שווי אחזקתו של המייסד משה מזרחי - 200 מיליון דולר

בזמן שכולם היו עסוקים בגורל ההנפקה של WeWork, השפעתה על עתיד הנפקות הטכנולוגיה והתדמית הישראלית בוול סטריט, עדיף היה לו היו מתמקדים בחברה ישראלית אחרת. מדובר באינמוד, שהנפקתה בנאסד"ק באוגוסט עברה בשקט, משום שהיתה קטנה מאוד והתבצעה לפי שווי של 480 מיליון דולר. זאת כיוון שהתפיסה המקובלת כיום היא שאין טעם להנפיק בשווי הנמוך ממיליארד דולר, ועדיף להמשיך להתנהל במימון פרטי. אבל כשלושה חודשים בלבד אחרי ההנפקה אינמוד יותר מהכפילה את שווי השוק שלה ועברה בסוף השבוע האחרון את רף מיליארד הדולרים.

- אינמוד גייסה 70 מיליון דולר בנאסד"ק לפי הרף הנמוך בשווי ההנפקה המבוקש

- הסיבוב השלישי של היזם הסדרתי משה מזרחי בנאסד"ק

- ראיון "כלכליסט": משה מזרחי יוצר את סינרון החדשה

קפיצה זו הפכה את החברה מיקנעם, שמפתחת מכשירים מבוססי גלי רדיו לטיפולים אסתטיים, לאחת משלוש ההנפקות הטובות בוול סטריט ב־12 החודשים האחרונים. המקום הראשון שמור עדיין לביונד מיט (Beyond Meat) עם ההמבורגר המהפכני שלה, שמשגע את המשקיעים, ואחריה ניצבת הנפקת פאלומר (Palomar), שבדומה לאינמוד אינה נמנית עם מגזר הטכנולוגיה המתוקשר. פאלומר היא חברת ביטוח קטנה יחסית ורווחית, שמתמחה בביטוחים מפני אסונות.

ביצועי מניית אינמוד בולטים גם מול הנפקות הטכנולוגיה הישראליות האחרונות ובראשן פייבר (Fiverr), זירת שירותי הפרילנסרים האינטרנטית. זו לוותה בבאזז משמעותי יותר וקפצה חדות ביום המסחר הראשון, אבל בינתיים חזרה המניה לרמה של 21 דולר — המחיר שבו הונפקה ביוני. המחיר הנוכחי משקף לפייבר שווי של 662 מיליון דולר, שנמוך מזה של אינמוד.

גם חברת התוכנה בתחום האבטחה תופין, שהונפקה באפריל האחרון, נסחרת בשווי דומה לזה של פייבר ובמחיר שגבוה ב־26% מהמחיר ההנפקה. לזכות פייבר ותופין ייאמר, שהביצועים הפושרים של המניות שלהן נראים טוב לעומת מי שהיתה אמורה להיות מלכת ההנפקות של 2019, אובר האמריקאית, שמספקת שירותי זימון הסעה באמצעות האינטרנט. המניה שלה לא מצליחה להתרומם מעל למחיר ההנפקה, ונסחרת 30% מתחתיו.

דו"חות הרבעון השלישי יפורסמו מחר

מדוע המשקיעים בוול סטריט מתלהבים כל כך מאינמוד? את הסיבות אפשר לחלק לסיפור הפרטי של החברה ולרוח התקופה. אף שחברות טכנולוגיה הן שיחת היום בשוק ההנפקות של 2019, המשקיעים מתגמלים בפועל דווקא חברות בתחום הבריאות, שאליו אפשר לשייך באופן עקיף גם את ביונד מיט. מתוך עשר ההנפקות הטובות ביותר של השנה האחרונה במדד ביצועי המניות, רק שתיים — פאלומר וחברת הווידיאו Zoom — אינן נמנות עם הענף. כך שאינמוד בהחלט נהנית מרוח גבית של העניין הגובר בתחום הרפואה המתקדמת.

אבל גם סיפורה של אינמוד קורץ למשקיעים, שכן היא מציגה קצב צמיחה גבוה — כמו שאוהבים היום — לצד רווח נקי, שהוא בגדר חלום בקרב חברות רבות שמגיעות לוול סטריט בשנה האחרונה. מחר תפרסם אינמוד את דו"חותיה הכספיים לרבעון השלישי של 2019, שיהיה הרבעון הראשון שלה כחברה ציבורית. אלה יראו אם היא אכן מצדיקה את המכפיל ההייטקי של 22 על הרווח הצפוי בשנת 2020 שבו היא נסחרת כעת, לאחר שעברה את רף מיליארד הדולרים בשווי השוק.

הזמרת פאולה עבדול (משמאל) המשמשת פרזנטורית של אינמוד, בראיון על המותג צילום: YouTube

הזמרת פאולה עבדול (משמאל) המשמשת פרזנטורית של אינמוד, בראיון על המותג צילום: YouTube

בדו"חות לרבעון השני השנה, שאינמוד פרסמה כבר לאחר שגייסה 70 מיליון דולר, היא הציגה תוצאות טובות. הכנסותיה ברבעון הסתכמו ב־38.8 מיליון דולר, קפיצה של 55% לעומת התקופה המקבילה ב־2018. לאינמוד שיעורי רווח גולמי מפתיעים בגובהם, יחסית לחברה שאינה מספקת תוכנה או שירותים, אלא מוכרת מכשירים. ברבעון השני עלה שיעור הרווח הגולמי של החברה ל־87% מתוך ההכנסות לעומת 85.9% ברבעון הראשון של השנה. בשורה התחתונה רשמה אינמוד רווח של 15.8 מיליון דולר, כפול מהרווח בתקופה המקבילה, ועלייה של יותר מ־50% לעומת הרבעון הראשון השנה. החברה רווחית עוד מ־2017, עם תזרים מזומנים חיובי מפעילות. וכך הצטרפו 70 מיליון הדולרים שגייסה בהנפקה ליתרות שכבר היו לה בקופה, וכיום יש לה 82.8 מיליון דולר במזומן.

איך מצליחה אינמוד לצמוח מהר ולהיות רווחית? ראשית כי מדובר בחוק המספרים הנמוכים יחסית, ושנית, המכירה לרופאים ולא למכוני קוסמטיקה מאפשרת לגבות מחירים גבוהים יותר.החברה היתה זקוקה לכספי ההנפקה כדי להגדיל את מערך המכירות שלה, שעד כה היא התמקדה בשוק האמריקאי, שם היא נעזרת בכוכבת האייטיז פאולה עבדול כפרזנטורית של המותג.

מכשירים לשימוש רופאים, לא קוסמטיקאיות

אינמוד הוקמה ב־2008 בידי היזם הסדרתי בתחום הטיפולים האסתטיים משה מזרחי, המכהן כמנכ"ל, ובידי ד"ר מיכאל קריינדל, סמנכ"ל טכנולוגיות. המכשירים שפיתחה החברה משמשים למיצוק והצערת העור, שאיבות שומן וניתוחים להצרת הנרתיק. בניגוד לחברות לומניס וסינרון, שגם בהקמתן השתתף מזרחי, מדובר בהתמחות "רפואית" ופולשנית מעט יותר, שאינה מיועדות לקוסמטיקאיות, אלא לשימוש של רופאים פלסטיקאים. היא מתבססת על גלי רדיו, שמסוגלים לחדור מתחת לעור, בניגוד ללייזר ולפולסי אור, שעליהם מבוססות הטכנולוגיות של החברות הוותיקות ממנה, ואשר מאפשרים טיפולים שטחיים יותר. עם זאת, הייחודיות של המכשירים מבית אינמוד נעוצה בכך שהם מאפשרים להמיר ניתוח פלסטי בהליך רפואי שמתבצע בהרדמה מקומית, ואשר ההחלמה ממנו מהירה יחסית.

משה מזרחי צילום: ערן יופי כהן

משה מזרחי צילום: ערן יופי כהן

מזרחי וקריינדל הם גם הנהנים העיקריים מהזינוק המטאורי במניית החברה, שכן גם לאחר ההנפקה הם עדיין מחזיקי המניות הגדולים. מזרחי מחזיק כיום ב־18.7% ממניות אינמוד, השוות כ־200 מיליון דולר — יותר מחצי מיליארד שקל. לקריינדל חבילה של 16% ממניות החברה בשווי של כ־170 מיליון דולר. בעלי מניות גדולים נוספים בחברה הם הקרן Israel HealthCare עם 14.4% וחברת SpaMedica עם 13.7%.

אף שישראל בכלל, ויקנעם בפרט, נהפכו לאימפריה של מכשירים לטיפולים אסתטיים, לא הצליחו עד כה מרבית החברות שיצאו מכאן להגיע לשווי של מיליארד דולר. לומניס וסינרון אמנם נסחרו לזמן מה בשווי זה, אך בסופו של דבר נמכרו בשווי נמוך יותר. לומניס נמכרה לקרן XIO ב־500 מיליון דולר ב־2015, וסינרון תמורת 397 מיליון דולר לקרן אייפקס ב־2017. אלמה לייזרס, שהוקמה בידי קבוצה אחרת של פורשי לומניס, נמכרה לתאגיד פוסון הסיני ברבע מיליארד דולר ב־2013.

באמתחתו של מזרחי יש היום חברה נוספת, שגם לגביה כבר נבחנה אפשרות הנפקה בניו יורק — הום סקינוביישנס. החברה פיתחה מכשירים להסרת שיער בבית, ומזרחי רצה להנפיק אותה לפי שווי של 350 מיליון דולר, אך התוכנית נדחתה. לא מן הנמנע כי הסנטימנט החיובי סביב אינמוד יאפשר לו לשלוף את התוכנית מהמגירה ולשגר את הום סקינוביישנס לוול סטריט ב־2020.