לוזון משדרג את פנאקסיה לרשימה הראשית

לאחר שקיבלו מחברת הקנאביס הנחה על המחיר שלפיו התחייבו להשקיע, עמוס לוזון וקבוצת משקיעים ישתתפו בגיוס של עד 15 מיליון שקל, שיוציא את החברה מרשימת השימור בבורסהצ

חברת הרודיום השקעות, שנסחרת בבורסה בת"א בשווי 51.4 מיליון שקל, דיווחה אתמול על גיוס של 13.5 מיליון שקל באמצעות הנפקת 19.46% ממניותיה. החברה תאפשר גיוס של עד 15 מיליון שקל, במקרה של חתימת יתר, המהווים תוספת של 15% ל־11.5 מיליון שקל שהועמדו על ידי משקיעים במסגרת הסכמי השקעה מחייבים.

- טוגדר מתכננת להנפיק את קנאבליס בצפון אמריקה ב-50 מיליון דולר

- אהוד ברק, איתן בן אליהו ובזלת ראש בראש לרכישת חברת הקנאביס תיקון עולם

- חברת קנאביס אמריקאית ראשונה מגיעה לבורסה: FTE תמוזג לשלד הבורסאי קמן קפיטל

לדברי החברה, ההנפקה "מתבצעת כחלק משלבי ותנאי עסקת המיזוג" עם חברת הקנאביס הרפואי פנאקסיה, אך מציינת כי המיזוג יושלם גם אם לא תצליח להגיע ליעד. לחברה הסכמי השקעה עם חמישה ניצעים: ע.לוזון נדל"ן ופיננסים; רומרוי — השקעות ופתוח; נאור החזקות Cadogan investment SA; ו־Murchinson.

עמוס לוזון, בעל השליטה בע. לוזון נדל"ן צילום: דנה קופל

עמוס לוזון, בעל השליטה בע. לוזון נדל"ן צילום: דנה קופל

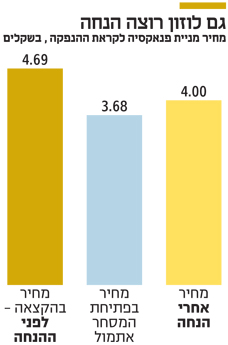

אלה זכו להנחה של 14.7% מההסכם המקורי עליו חתמו, שכן החברה מנפיקה 3.375 מיליון מניות רגילות במחיר של 4 שקל למניה, שאמנם מהוות פרמיה של 8.69% על מחיר המניה בתחילת יום המסחר אתמול – 3.68 שקל, אך מבטא הנחה של 14.7% למחיר עליו התחייבו המשקיעים בהסכם ההשקעה המקורי שעמד על 4.69 שקל למניה.

בדיווחים מהחודשיים האחרונים ציינה החברה כי בכוונתה לצאת להנפקה פרטית של 3,537,166 מיליון מניות רגילות בתמורה להשקעה של כ־17.5 מיליון שקל בחברה, וכי עד למועד הדיווח האחרון הופקדו בידי הנאמן 11.5 מיליון שקל.

עוד מציינת החברה כי ככל שעסקת המיזוג והקצאת המניות הפרטית יושלמו עד ה־26 בספטמבר השנה, היא תוכל להעמיד הון עצמי מופחת בגובה של 16 מיליון שקל, במקום 35 מיליון שקל. עוד דיווחה החברה, כי אם לא תגיע ליעד הגיוס, תפעל לבצע גיוס הון נוסף באותו המחיר (4 שקל למניה) וכי אם לא תצליח תפעל להגיע לסחירות ברשימה הראשית של הבורסה לאחר המיזוג.