בדיקת כלכליסט

נוהרים למועדונים: הזינוק של הכרטיסים החוץ־בנקאיים

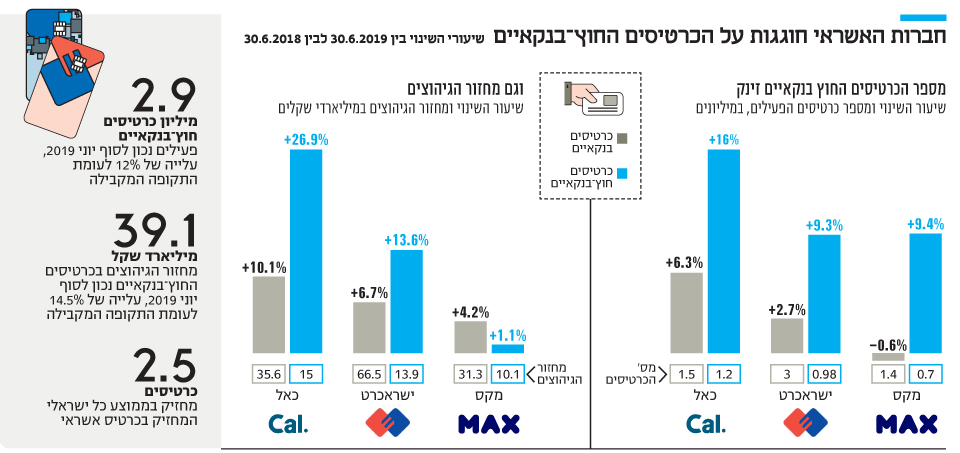

בעוד שמספר הכרטיסים הבנקאיים של חברות האשראי דשדש עם עלייה של 2.8% במחצית הראשונה של השנה, מספר הכרטיסים החוץ־בנקאיים שלהן זינק ב־12%. מחזור הגיהוצים בחוץ־בנקאיים זינק ב־14.5%, כפליים מהעלייה של הכרטיסים הבנקאיים. הציבור מתפתה להתחמש בעוד כרטיסים בלי להבין עד הסוף את העלויות

הציבור הישראלי אוהב הנחות, קופונים, ומבצעי 1+1, ועל החולשה הזו חוגגות חברות כרטיסי האשראי ועמן ענקיות הקמעונאיות המקומיות החוברות יחד ומקימות מועדוני אשראי שמפתים את הצרכנים להוסיף עוד כרטיס לארנק – הכרטיסים החוץ־בנקאיים.

- חגיגה באשראי החוץ-בנקאי: זינוק של 72% ברווחי פנינסולה

- עלייה של 12% ברווח הרבעוני של כאל - ל-54 מיליון שקל

- ריח של עמלה באוויר: הקרב של ויזה ומאסטרקארד על הקניות בחו"ל

הצצה לבוננזה שמסתתרת בתחום ניתן לקבל מהדו"חות שפרסמה שופרסל בשבוע שעבר. בתוך שנה וחצי מאז העבירה שופרסל את מועדון כרטיס האשראי שלה לכאל היא כבר הצליחה להנפיק ללא פחות מ־565 אלף לקוחות הרשת את כרטיס האשראי המשותף שלה. ברבעון השני רשמה שופרסל הכנסות של 24 מיליון שקל מכרטיס זה, עלייה של 26.3% לעומת הרבעון המקביל אשתקד. הרווח התפעולי הסתכם ב־14 מיליון שקל בהשוואה להפסד של 2 מיליון שקל ברבעון המקביל, זאת כשהשנה שעברה היתה בעיקר שנת הקמה. מדובר כאן בשולי רווח תפעולי חריגים של 58%, פשוט כסף קל.

השימוש עלה

גם שלוש חברות כרטיסי האשראי פרסמו בשבוע שעבר את התוצאות הכספיות שלהן למחצית הראשונה והנתונים חושפים את ממדי הזינוק של הכרטיסים החוץ־בנקאיים: למרות שכ־75% מהכרטיסים הפעילים הם כרטיסים בנקאיים, בשנה האחרונה נרשמה עלייה חדה יותר בכמות הכרטיסים החוץ־בנקאיים בהשוואה לאלו הבנקאיים. כך למשל, בשנה החולפת (מאז יוני אשתקד) מספר הכרטיסים הבנקאיים שכאל מתפעלת עלה ב־6.3% ל־1.5 מיליון בעוד החוץ־בנקאיים שלה זינקו ב־16.7% ל־1.2 מיליון, בעיקר תודות למועדון שופרסל שאותו הצליחה כאל להעביר אליה מלאומי קארד לפני שנה וחצי. מספר הכרטיסים הבנקאיים הכולל של מקס רשם ירידה בשנה החולפת – של 0.6% ל־1.42 מיליון כרטיסים בעוד מספר הכרטיסים החוץ בנקאיים עלה ב־9.4% ל־689 אלף, בעיקר בזכות מועדון פוקס.

| |||

מנכ"ל מקס רון פאינרו מנכ"ל ישראכרט רון וקסלר מנכ"ל כאל לוי הלוי ומנכ"ל שופרסל איציק אברכהן צילום: עמית שעל, רמי זרנגר, אוראל כהן

מנכ"ל מקס רון פאינרו מנכ"ל ישראכרט רון וקסלר מנכ"ל כאל לוי הלוי ומנכ"ל שופרסל איציק אברכהן צילום: עמית שעל, רמי זרנגר, אוראל כהן

גם בישראכרט נרשמת תופעה דומה עם צמיחה של 2.7% בכרטיסים הבנקאיים הפעילים בשנה החולפת ל־3 מיליון אך צמיחה הגבוהה יותר מפי 3 בכרטיסים החוץ־בנקאיים – של 9.3% ל־985 אלף כשישראכרט מנפיקה למשל את הכרטיס המשותף של מועדון סופר־פארם הפופולרי. אם מתרגמים את הנתונים למספר הכרטיסים שיש לצרכנים בכיס, מבדיקת "כלכליסט" עולה כי כיום לכל אדם בממוצע המחזיק בכרטיס אשראי יש 2.5 כרטיסים בארנק.

נתוני הדוח"ות חושפים כי לא רק שהציבור הישראלי מתפתה להחזיק בארנק יותר כרטיסים ולהוסיף לכרטיס הבנקאי גם כרטיס חוץ־בנקאי – הוא גם משתמש בהם יותר מבעבר. כך למשל מחזור הגיהוצים בכרטיסים הבנקאיים של כאל עמד במחצית על 35.5 מיליארד שקל, עלייה של 10.1% לעומת המחצית המקבילה אשתקד, בעוד מחזור השימושים בכרטיסים החוץ־בנקאיים זינק ב־26.9% ל־15 מיליארד שקל. במלים אחרות, הלקוחות התפתו לשלוף את החוץ־בנקאי של שופרסל בתקווה לקבל כמה שקלים הנחה על הקנייה השבועית.

אותה תופעה מתרחשת גם אצל חברת כרטיסי האשראי הגדולה בישראל – ישראכרט – המחזיקה בכ־50% מהכרטיסים הפעילים במערכת. במחצית הראשונה של 2019 גיהצו בכרטיסים הבנקאיים של ישראכרט עסקאות ב־66.5 מיליארד שקל – 6.7% יותר מהתקופה המקבילה אשתקד אך היקף השימוש בכרטיסים החוץ־בנקאיים שלה זינק ב־13.6% ל־13.9 מיליארד שקל.

ניתן אמנם לראות בבירור שהכסף הגדול עדיין נמצא בכרטיס הבנקאי שבו חברת כרטיסי האשראי חולקת את העמלות עם הבנק, אך קצב הצמיחה של החוץ־בנקאיים הולך וצובר תאוצה וקמעונאיות כמו שופרסל, סופר־פארם, אל על ופוקס גוזרות את הקופון. בסך הכל מחזור העסקאות בכרטיסים החוץ בנקאיים זינק ב־14.5% ל־39 מיליארד שקל במחצית הראשונה בהשוואה למחצית המקבילה. כמו כן מספר הכרטיסים החוץ־בנקאיים הכולל הגיע ל־2.9 מיליון, עלייה של 12% בהשוואה למחצית המקבילה. לעומת זאת מספר הכרטיסים הבנקאיים הגיע ל־5.9 מיליון, עלייה של 2.8% לעומת המחצית המקבילה. מחזור העסקאות בכרטיסים הבנקאיים הגיע ל־133 מיליארד שקל, עלייה של 6.9% לעומת התקופה המקבילה.

זקוקות לקמעונאיות

רוב כרטיסי האשראי הם כרטיסים בנקאיים שהבנק מנפיק. חוק שטרום שאילץ את הפועלים ולאומי למכור את חברות כרטיסי האשראי שלהן לא מנע מהם להמשיך להנפיק כרטיסי אשראי ולתפעל אותם דרך לפחות שתי חברות כרטיסי אשראי תוך מודל של חלוקה בעמלות בהסכם מסחרי שפרטיו הם אולי הסוד הכי שמור בתעשייה. לחברות כרטיסי האשראי יש אם כן שני מקורות מרכזיים לשווק את כרטיס הפלסטיק שלהן – הדרך המרכזית – דרך הבנק שמציע לכל מי שפותח אצלו חשבון כרטיס אשראי והדרך השנייה, שהולכת וצוברת תאוצה, דרך מועדוני הלקוחות.

חברות כרטיסי האשראי שלא מחזיקות בפריסה סניפית זקוקות מאוד הן לבנקים והן לענקיות הקמעונאות ולכן הן חולקות עמן בהכנסות שלהן. מדובר בארבעה מקורות הכנסה מרכזיים – עמלות סליקה והנפקה שהן העמלות שחברת כרטיסי האשראי מקבלת מבית העסק שמכבד תשלום בכרטיס אשראי (ומגולגלות כמובן למחיר המוצר); דמי הכרטיס החודשיים; עמלות המרת מט"ח בעת רכישות בחו"ל; וריבית על אשראי שמעניקות חברות כרטיסי האשראי.

הפרידה מהבנקים גורמת לחברות כרטיסי האשראי לעודד את הציבור להנפיק יותר כרטיסים חוץ בנקאיים. מדוע? הלא בשני המקרים חברת כרטיסי האשראי צריכה לחלוק ברווחים שלה עם השחקן המפיץ. יש לכך שתי סיבות. ראשית, בכרטיס בנקאי האשראי שהלקוח נוטל הוא על המאזן הבנקאי והבנק הוא זה שנהנה מהריבית עבורו ואילו בכרטיס חוץ־בנקאי מדובר באשראי שמעניקה חברת כרטיסי האשראי.

בנוסף, עם הפרדת חברות כרטיסי האשראי מהבנקים הגדולים, האחרונים עושים הכל כדי למנוע מחברת כרטיסי האשראי להציע הלוואה חוץ־בנקאית ללקוח שלה, ואילו דרך המועדונים החוץ־בנקאיים, חברת כרטיסי האשראי מקבלת מאגר מידע יוצא דופן שבאמצעותו היא יכולה להציע הלוואות למחזיקי הכרטיס. כמו כן, אם בעבר לאומי הנפיק ללקוחותיו רק כרטיסים של לאומי קארד והפועלים רק של ישראכרט, היום לאומי קארד (מקס) וישראכרט מבינות שהבנקים הגדולים צפויים לתפעל את הכרטיסים שלהן גם עם חברות מתחרות, תוך עדיפות לאלו מהן שיציעו להן נתח שמן יותר בעמלות ואין להן ברירה אלא לגוון את מקורות ההפצה של הכרטיסים.

עבור הבנקים לא מדובר בבשורות טובות. אם המגמה הזו תימשך ויונפקו יותר כרטיסים חוץ־בנקאיים, הבנקים הגדולים צפויים להיפגע שכן לא רק שאילצו אותם למכור את חברות כרטיסי האשראי אלא שיותר שימושים בכרטיס החוץ־בנקאי מרחיקים את הבנקים משותפות בעמלות השמנות עם חברת כרטיסי האשראי.

הכרטיסים החוץ־בנקאיים מעודדים תחרות לבנקים גם בהטבות. הישראלים שולפים כמעט אוטומטית את הכרטיס הבנקאי כשהם משלמים, פשוט כי נוח להם שכל החיובים מרוכזים במקום אחד. אבל הם טרחו לבדוק למשל כמה עמלת המרת מט"ח הם משלמים כשהם מגהצים בכרטיס הזה בחו"ל? האם הם בדקו מה הריבית שתשולם בחלוקה לתשלומים?

סוף סוף הבנקים מתומרצים גם הם לתת לצרכנים הצעות ערך כדי שיגהצו דווקא בכרטיס הבנקאי ומתחילה להתהוות מלחמה על הצרכן. זו בדיוק הסיבה שלאומי למשל השיק תוכנית הטבות משלו – "גודיז" למחזיקי הכרטיס הבנקאי בלבד שמתחרה בהטבות שמציעים הכרטיסים החוץ־בנקאיים ושבנק הפועלים מציע למחזיקי הכרטיס שלו הנחה להופעה של שלמה ארצי.

אז הציבור התפתה להנפיק עוד כרטיס אשראי כדי לקבל 5 שקלים הנחה על קופסת השימורים, אבל שכח שעל הדרך יתחילו בעוד שנה לגבות ממנו דמי כרטיס, והוא אולי אף ייקח את הכרטיס לחו"ל וישלם עמלת המרת מט"ח נדיבה לחברת כרטיסי האשראי ולשותפות הקמעונאיות שלה.

הבוננזה של חברות האשראי והשותפות שלהן היא גם בהלוואות. הלקוח שבוחר להנפיק עוד כרטיס אשראי לא בהכרח מבין שהוא נכנס למאגר של חברת כרטיסי האשראי שתתחיל להציע לו כעת הלוואות מותאמות אישית בהתאם להרגלי הצריכה שלו עליהן היא כמובן עוקבת באדיקות.

הריביות עולות

האשראי הצרכני לא כולל הלוואות סולידיות לרכישת רכבים של כאל זינק נכון לסוף הרבעון ב־15.5% לעומת סוף הרבעון המקביל ל־4.6 מיליארד שקל. האשראי הצרכני של מקס לא כולל רכבים עלה ב־8% תוך שנה ל־4.3 מיליארד שקל ואילו בישראכרט, שהחזיקה בתיק הקטן בקרב השלוש כבר עומד תיק האשראי הצרכני לא כולל רכבים על 3 מיליארד שקל – זינוק של 28.6% לעומת סוף הרבעון המקביל אשתקד. בסך הכל תיק האשראי הצרכני לא כולל רכבים של שלוש חברות האשראי הסתכם נכון לסוף המחצית ב־12 מיליארד שקל – עלייה של כמעט 16% לעומת התקופה המקבילה.

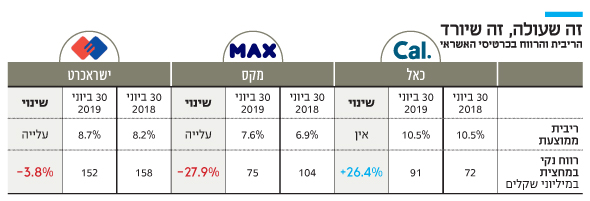

אם מסתכלים על הריביות הממוצעות שגובות חברות כרטיסי האשראי שהופרדו מהבנקים (לאומי קארד וישראכרט) על ההלוואות האלה רואים שהן עולות בהדרגה בשנים האחרונות. הריבית הממוצעת שגבתה מקס מלקוחותיה על אשראי צרכני כבר עמדה בסוף הרבעון על 7.6% לעומת 6.9% בתקופה המקבילה אשתקד. בישראכרט עלתה הריבית הממוצעת ל־8.7% לעומת 8.2% בתקופה המקבילה אשתקד ובכאל מלכתחילה נגבית הריבית הממוצעת הגבוהה בקרב השלוש והיא לא השתנתה – 10.5%.

חברות כרטיסי האשראי אמנם לא ייקרו בהכרח את הריביות ללקוחות, אבל הריבית הממוצעת עולה פשוט בגלל שחברות כרטיסי האשראי נהיו יותר אגרסיביות עם קהלי היעד שלהן. הן מעניקות פחות הלוואות סולידיות לרכישת רכבים (המגובות בבטוחה בדמות הרכב) ונותנות יותר אשראי לכל מטרה, מעודדות את הציבור ליטול אשראי כדי לטוס לחו"ל, לפצל קניות לעסקאות תשלומים נושאי ריבית או סתם כדי לרכוש מטבח חדש. קהל היעד הזה הולך ומתרחב דרך מועדוני הלקוחות, בעיקר במועדונים כמו שופרסל שכוללים את כל הקשת הסוציו־אקונומית, ופונה יותר ויותר ללקוחות שמתקשים לקבל אשראי מהמערכת הבנקאית. תחרות בשוק האשראי מבורכת ואם אותם לקוחות היו ממילא נוטלים הלוואה יקרה משחקנים פחות לגיטימיים בשוק האפור, ניתן לטעון שהעובדה שחברות כרטיסי האשראי מעלות הילוך היא חיובית. אך ככל שמדובר בדחיפת הלוואות ללקוחות תוך פיתוי לבזבוז כסף שלא קיים, זו כבר בעיה.