הסיבוב השלישי של היזם הסדרתי משה מזרחי בנאסד"ק

אינמוד, שמוכרת מערכות מבוססות גלי רדיו לטיפולים אסתטיים, תנסה לגייס 75 מיליון דולר לפי שווי של 400 מיליון. עם רווח גולמי חריג של 86% מההכנסות ומכירות שהוכפלו תוך שנה, האם תצליח החברה של היזם מיקנעם להיכנס לרשימת הענקיות?

יקנעם, הבירה העולמית של מכשירים לטיפולים אסתטיים והנציג האולטימטיבי שלה, משה מזרחי, משגרים נציגה נוספת לוול סטריט. כפי שנחשף ב"כלכליסט", חברת אינמוד תנסה לגייס 75 מיליון דולר בנאסד"ק, לפי שווי של 400 מיליון דולר, בהובלת יו.בי.אס וברקליס.

- חברת המכשור הרפואי אינמוד בדרך לנאסד"ק

- היום: צמרת מדטרוניק נוחתת בישראל לחיפוש רכישות נוספות

- חברת Keystone Heart נרכשת בידי Venus Medtech הסינית

התשקיף שהוגש בסוף השבוע לרשות ניירות הערך האמריקאית חושף חברה מעניינת ושונה מאוד בנוף הנפקות הטכנולוגיה האחרונות. מדובר בחברה רווחית מאוד, שלא רק צומחת במהירות. אינמוד, שמוכרת מערכות מבוססות גלי רדיו למגוון טיפולים אסתטיים - החל ממיצוק והצערת העור, עבור בשאיבות שומן ועד להצרת נרתיק, נהנית משיעור רווח גולמי חריג של 86% מתוך ההכנסות וכתוצאה מכך גם מרווחיות תפעולית ותזרים חיובי מפעילות. מדובר בתמונת מצב נדירה למדי עבור חברה צעירה שמגיעה להנפקה.

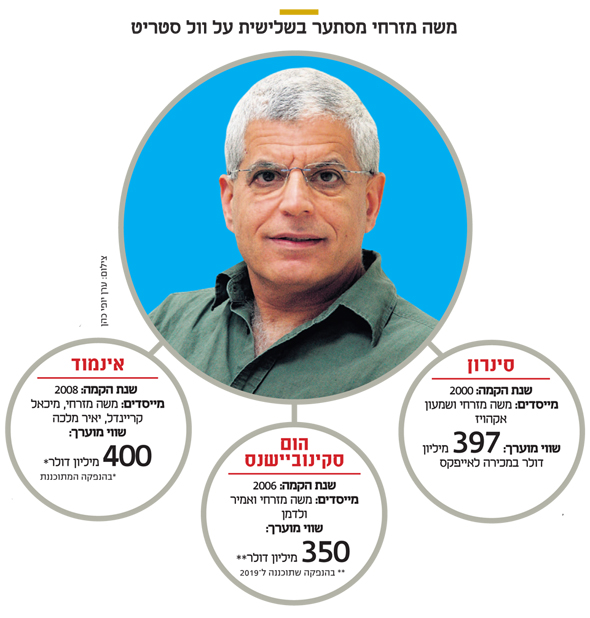

אלא שאינמוד היא לא באמת חברה צעירה. מדובר בגלגול של חברת INVASIX, שהוקמה עוד ב־2008 ושינתה את שמה ב־2017. מאחורי החברה עומד משה מזרחי בן ה־66, יזם סדרתי בתחום האסתטיקה הרפואית, שהקים גם את לומניס, שהניחה את הבסיס לתעשייה הזאת וגם את סינרון שנמכרה ב־397 מיליון דולר לקרן אייפקס ב־2017. מזרחי הוא גם היזם של הום סקינוביישנס, המייצרת תכשירים ביתיים להסרת שיער, שבעצמה תיכננה הנפקה בנאסד"ק לפי שווי של כ־350 מיליון דולר במהלך 2019, אך ביטלה את המהלך בשלב זה. מזרחי מושקע בסטארט־אפים נוספים בתחומים המשיקים לרפואה, באמצעות ההון שצבר ממימושי אחזקותיו.

מזרחי, המשמש כמנכ"ל ויו"ר אינמוד, הקים את החברה יחד עם שני בכירים נוספים שפרשו מסינרון - סמנכ"ל הכספים יאיר מלכה וסמנכ"ל הטכנולוגיות מיכאל קריינדל. מזרחי מחזיק היום ב־20.6% ממניות החברה וקריינדל ב־17.6%. באינמוד מושקעות שתי קרנות שמתמחות בתחומי הרפואה: ISRAEL HEALTHCARE של ד"ר הדר רון, אשר מחזיקה ב־15.8% ממניות החברה, ו־SPA MEDICA עם 15.1% מהמניות.

העבר מייצר חזית משפטית עתירת פעילות

העבר של מייסדי אינמוד בסינרון, כמו גם התחרות העזה בשוק מול הישראליות האחרות, מייצרים לחברה חזית משפטית עתירת פעילות. סינרון וגם סיסרם (גלגולה הנוכחי של אלמה לייזרס) הגישו כמה תביעות על הפרת פטנטים נגד אינמוד ובאחת מהן היא אף נאלצה להתפשר ולשלם 8 מיליון דולר.

אינמוד פועלת בעיקר בשוק האמריקאי ו־90% מהכנסותיה מגיעות ממנו. עם זאת, 50 מתוך 209 עובדיה מועסקים במרכז הפיתוח והייצור ביקנעם. בתשקיף ההנפקה מציינת החברה כי כספי הגיוס מיועדים בעיקר להגדלת ההשקעה בשיווק וגיוס עובדים נוספים. הפיכה לחברה ציבורית תתרום גם לשקיפות ומודעות למותג אינמוד, אם כי לא מן הנמנע כי לאחר חשיפת שיעורי הרווחיות של החברה היא תיאלץ להפחית את המחירים.

בינתיים, אינמוד מציגה בדיוק את ההיפך. ב־2018 היא הכפילה את המכירות ל־100 מיליון דולר וצופה הכנסות של 38.6־38.8 מיליון דולר ברבעון השני של 2019, שישקפו קפיצה של 55% לעומת הרבעון המקביל ב־2017. שיעור הרווח הגולמי, שהיה גבוה כבר ב־2018 והגיע ל־85% מתוך ההכנסות, גדל עוד ואמור להתרחב ל־86%־87% ברבעון השני. באינמוד מסבירים את הקפיצה, בין היתר, בהעלאת מחירי המכירה של המוצרים. כמו כן, אינמוד הרחיבה משמעותית את מספר אנשי המכירות שלה, שעוסקים במכירה ישירה של מכשיריה לרופאים בארה"ב.

מזרחי רוצה לנצל את המומנטום החיובי

מרבית המכירות של אינמוד מגיעות כיום ממכירת מכשיר לטיפול כגון הסרת שיער או הצערת עור. חלק קטן, של כ־7%, נובע ממכירת ציוד נלווה ואחריות. בתשקיף מציינת אינמוד כי אחד ממנועי הצמיחה שלה הוא הרחבת המכירות של ציוד נלווה, ככל שמתרחב בסיס המכשירים המותקנים. היא מוסיפה כי נתוניה מראים כי לאחר 18 חודשים בממוצע נוהגות מרפאות לרכוש מכשיר שני, על רקע הביקוש לטיפולים.

סעיף ההוצאה המרכזי של אינמוד, ששואב 46% מההכנסות, הוא השיווק והמכירות. עם זאת, סעיף המחקר והפיתוח, כמו גם ההנהלה וההוצאות הכלליות נמוכים מאוד ומסתכמים באחוזים בודדים, כך שלשורת הרווח התפעולי מגיעים מעל 30% מההכנסות. את הרבעון הראשון של 2019 סיימה אינמוד עם רווח תפעולי של 9.9 מיליון דולר וברבעון השני היא צופה רווח תפעולי של 15.5 מיליון דולר. רווח תפעולי זה ישקף הכפלה בהשוואה לרבעון המקביל ב־2018. אינמוד סיימה את הרבעון הראשון של 2019 עם רווח נקי של 10.1 מיליון דולר, עלייה משמעותית מול 6.3 מיליון דולר ברבעון המקביל ב־2018.

אינמוד רווחית כבר מ־2017 ונהנית מתזרים חיובי מפעילות, כך שיתרות המזומנים ושווי מזומנים שלה מגיעים היום ל־82.8 מיליון דולר. מספר זה מחזק את ההנחה כי מזרחי רוצה לנצל את המומנטום החיובי בנאסד"ק, כדי למנף את הביצועים לשווי גבוה ולהנפיק כדי להביא לחשיפה והיכרות גבוהה יותר עם המותג.

אף ישראלית עוד לא הפכה לענקית בתחום

לאינמוד יש מתחרים גדולים וחזקים לא רק בדמות הנבחרת מיקנעם, אלא גם ענקיות כגון אלרגן, שמובילה את שוק הבוטוקס העולמי, ויצרניות תרופות נוספות, שמזהות את הנישה המתרחבת של טיפול יופי. השוק האמריקאי לבדו נאמד ב־8.5 מיליארד דולר והחברה הישראלית עוד לא ממש נוכחת באירופה ובאסיה, שגם שם הביקושים גדלים. באינמוד מדגישים כי בניגוד לחברות שמכשיריהן מבוססי לייזר, כמו לומניס או אלמה למשל, המכשיר שלה, שמבוסס גלי רדיו, מסוגל לחדור עמוק יותר מתחת לעור ולבצע טיפול מהותי יותר מאשר טיפולי הלייזר. מצד שני, בניגוד לניתוחים שמטפלים כיום בבעיות העמוקות יותר, בטיפול במכשיר של אינמוד אין צורך בהרדמה כללית ומדובר בפעולה זעיר פולשנית.

על אף ריבוי הנציגות הישראליות בתחום וההנפקות שלהן בנאסד"ק, אף אחת לא הצליחה להפוך לענקית בתחומה וכולן נמכרו בסופו של דבר לקרנות השקעה זרות. ההצלחה הגדולה ביותר לכאורה הייתה מכירת לומניס בחצי מיליארד דולר לקרן XIO ב־2015, אלא שעשר שנים לפני כן, שוויה היה מיליארד דולר. סיסרם נסחרת היום בבורסת הונג קונג לפי שווי של 200 מיליון דולר, לאחר שנמכרה לפוסון הסיני ב־2013 תמורת 240 מיליון דולר. אולי הניסיון הנוכחי של מזרחי, שנתוני הפתיחה שלו נראים טובים, יצליח לייצר את הענקית האמיתית הראשונה בתחום.

הפרסום ב"כלכליסט" מתאריך 3.6.2019