ניתוח כלכליסט

מי עומד מאחורי רכבת ההרים של פתאל אחזקות?

מניית חברת המלונות נכנסה בפברואר 2018 למדד ת"א־35 בזכות הקלות למניות חדשות, עם אחזקות ציבור של 20% בלבד; מסיבה זו הסחירות של פתאל אחזקות היא הנמוכה ביותר במדד היוקרתי; מה שלא שיחק לטובתה היה כניסתה למדדי AlphaBeta שהקרנות של אלטשולר שחם עוקבות אחריהם; וכך, אף שמשקלה של פתאל במדד ת"א־35 נותר כשהיה, עדכונים במדדי AlphaBeta גררו ביקושים והיצעים כבדים למניה, לקחו אותה לסיבוב והזיזו לדוד פתאל את הגבינה

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

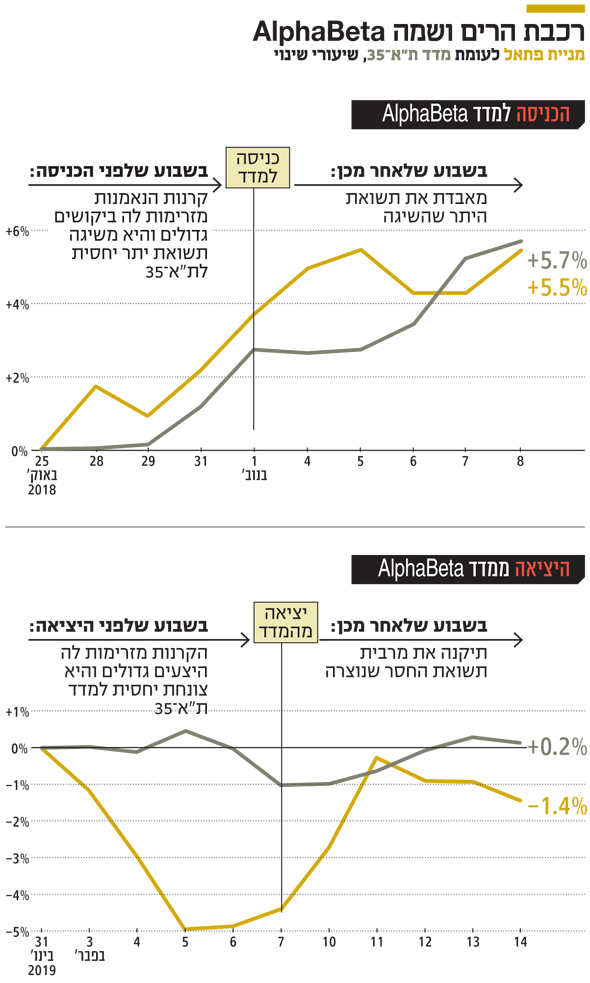

מניית פתאל אחזקות סיימה את את שבוע המסחר שהסתיים ב־1 בנובמבר 2018 בעלייה של 3.7% עם מחזור מסחר שבועי גבוה של 43 מיליון שקל, ועקפה את מדד ת"א־35 שסיים את אותו שבוע בעלייה של 2.7%. את השבוע שהסתיים ב־7 בפברואר, לעומת זאת, סיימה פתאל בירידה של 4.4% במחזור מסחר שבועי גבוה של 85 מיליון שקל, ואילו מדד ת"א־35, שבו היא נסחרת, רשם באותו שבוע ירידה 1% בלבד.

בשוק החלו לרוץ שמועות כי יש מי שמריץ את המניה החדשה, אבל הפתרון נמצא בכלל במקום אחר. ב־1 בנובמבר 2018 נערך עדכון פרמטרים במדדים וב־7 בפברואר נערך עדכון הרכב מדדים חצי־שנתי. בשני מועדים אלו מניית פתאל לא החליפה מדד ולא חל שינוי בפרמטרים שקובעים את משקלה. אבל מה שהזיז את המניה בשני המועדים היה כניסתה למדד AlphaBeta Large Cap Top 5 שמנהלת חברת אלפא־בטא (AlphaBeta). עם כניסתה ל־ת"א־35, קרן הנאמנות Large Cap TA Smart Beta של אלטשולר שחם, שמתבססת על אותו מדד, רכשה ממניות פתאל ב־33 מיליון שקל.

מנגד, ב־7 בפברואר יצאה פתאל ממדד האלפא־בטא, וקרן הנאמנות מכרה ממניות פתאל בהיקף של 50 מיליון שקל. בין שני המועדים רכשה הקרן מניות פתאל ב־17 מיליון שקל נוספים, זאת בעקבות מחיקת סודהסטרים מהמדדים, דבר שהגדיל את חלקה היחסי של פתאל במדד, ובעקבות כניסת כסף נוסף לקרן. קרן הנאמנות זו של אלטשולר שחם מנהלת 515 מיליון שקל, ולרכישות או למכירות שהיא מבצעת יכולה להיות השפעה על מחירי מניות. שתי קרנות סמארט־בטא מהותיות נוספות של אלטשולר, שמתבססות על מדדי אלפא־בטא, משפיעות על מחירי המניות: סמארט־בטא מחקה Low Volatility (תנודתיות נמוכה) ת"א־125 וסמארט־בטא מחקה מולטי פקטור ת"א־125, שמנהלות 287 מיליון שקל ו־150 מיליון שקל בהתאמה.

דוד פתאל צילום: עמית שעל

דוד פתאל צילום: עמית שעל

- ישראל קנדה ומנכ"ל פתאל בעבר יקימו רשת בתי מלון

- רבעון מוצלח לפתאל: ההכנסות צמחו ב-41%, הרווח הנקי ב-37%

- מלונאים נגד נשיא ההתאחדות: "תוקע מקלות בגלגלים"

הפקטורים שקובעים את הרכב המדדים

חברת אלפא־בטא שייסד קובי שמר מפתחת את מדדים שמבוססים על מניות העונות על תכונות שונות (פקטורים) – כמו פקטור מניות ערך או פקטורים של מומנטום ותנודתיות – שהציגו תשואת יתר בעבר. השקעה על פי אותם פקטורים שבהם משתמשת אלפא־בטא השיגה בעבר תשואת יתר בשוק המניות האמריקאי. עם זאת, בשנתיים האחרונות הביצועים של פקטור מניות הערך בארה"ב חלשים (מניות הצמיחה השיגו תשואה גבוהה יותר), והפקטורים של המומנטום ושל התנודתיות הנמוכה השיגו תשואות גבוהות ב־3%-2% מאלו של מדד S&P 500. הפקטורים שעליהם מתבססים מדדי אלפא־בטא הם מומנטום, (VaR – Value at Risk) ומניות ערך (Value). סמארט־בטא שבבעלות משותפת של קובי שמר, ליאור כגן ואלטשולר שחם, בונה קרנות מחקות שמתבססות על מדדי אלפא־בטא. אלטשולר שחם מנהל בפועל את כל 14 קרנות הסמארט־בטא שמנהלות כעת 1.45 מיליארד שקל.

קרנות נאמנות אלו נצמדת למדד ולא מתבססות על שיקול דעתם של מנהלי הקרן. מנגד, המדד עצמו מהווה תת־קבוצה של מניות ממדד בבורסה, ובחירתן מתבצעת לפי כללי המדד שנבחנו ביכולת להשיג תוצאות טובות על נתוני העבר. דמי הניהול של קרנות סמארט־בטא על שוק המניות הישראלי הם 0.8% בשנה, ולכך מצורפים דמי נאמן של 0.04% בשנה. דמי ניהול אלו גבוהים מהותית מדמי הניהול המקובלים על קרנות מחקות מדדים בישראל, ומנגד הם נמוכים מהותית מהממוצע של דמי הניהול בקרן נאמנות רגילה על מניות.

ההצלחה של שלוש קרנות סמארט־בטא בישראל הובילה לכניסת כסף רב אליהן. לכן, בכל עדכון הרכב של מדדי אלפא־בטא, אותן קרנות יוצרות היצעים וביקושים גדולים למניות, ובכך הן משפיעות על השוק. בניגוד לעדכון הרכב המדדים של הבורסה, שהשוק כבר למד היטב להתמודד איתו בשני העשורים האחרונים, עדכון הרכב מדדי אלפא־בטא עדיין לא מוכר לרוב המשקיעים, ולכן השפעתו על מחירי המניות עדיין גדולה יחסית. כאשר השוק יילמד טוב יותר את התופעה סביר שתהיה היערכות טובה יותר לעדכון והשפעת התאמות האחזקות של הקרנות על מחירי המניות תצטמצם.

שני הקצוות של מדד המומנטום

מדיניות ההשקעה של Large Cap TA Smart Beta, קרן הנאמנות של אלטשולר שחם, היא אחזקה של 44% מנכסיה במניות מדד AlphaBeta Large Cap Top 5. ומנגד, 10% מנכסי הקרן הם מכירה בחסר של מניות אותו מדד. יתרת (66%) נכסי הקרן מושקעים במניות מדד ת"א־35 לפי משקלן היחסי במדד. שני המדדים שעליהם מתבססת הקרן הם מדדי מומנטום. הראשון, מדד מומנטום טופ, שעליו היא משקיעה בלונג על 5 המניות ממדד ת"א־35 שנתנו בעבר תשואת יתר תוך תנודתיות נמוכה. והשני הוא מדד מומנטום בוטום (תחתית) שעליו היא משקיעה בשורט על 5 מניות שנתנו בעבר תשואת חסר.

שני מדדים אלו מדרגים את ההפרש שבין התשואה של כל מניה בת"א־35 לבין התשואה הממוצעת של מניות המדד חלקי סטיית התקן של אותה מניה. חלון הזמן שבו נבחנות התשואות הוא שמונה חודשים שהסתיימו חודש לפני מועד עדכון הרכב המדד. חמש המניות עם הציון הגבוה ביותר נכללות במדד הטופ וחמש המניות עם הציון הנמוך ביותר נכללות במדד הבוטום. משקלה של כל מניה בכל מדד הוא אחיד (20%) והמדד מתעדכן פעם ברבעון, בנעילת המסחר בכל יום חמישי הראשון של החודשים פברואר, מאי, אוגוסט ונובמבר. עם עדכון הרכב המדד מוחזר המשקל היחסי של כל מניה בו ל־20%, זאת מאחר שהמשקל משתנה לאורך תקופה בגלל שינויים במחירי המניות. בגלל החלוקה של התשואה העודפת של המניה בתשואת התקן שלה, שני מדדי המומנטום, כאמור, לא צפויים לכלול מניות עם תנודתיות רבה.

עלייתה ונפילתה של פתאל אחזקות

מניית פתאל נכנסה למדד הטופ 5 בתחילת נובמבר בזכות העלייה היציבה במחיר המניה מתחילת המסחר בה ועד סוף ספטמבר. עיקר העלייה התרחשה במרץ־אפריל 2018, חודשים שכבר לא נכללו לצורך חישוב עדכון הרכב המדד של פברואר שבו יצאה המניה ממדד הטופ 5. עם כניסתה, המשקל שלה במדד היה 20% וקרן הנאמנות של אלטושלר שחם רכשה אותה עם 8.8% מהכסף שנוהל בה באותה עת. בעת יציאתה מהמדד משקלה כבר היה 25% ממנו, זאת בעקבות מחיקת מניית סודהסטרים מת"א־35. מסיבה זו אלטשולר שחם מכרו ב־7 בפברואר 11% מנכסי הקרן (50 מיליון שקל) שהחזיקו בפתאל.

מניית פתאל נכנסה לת"א־35 בזכות ההקלות למניות חדשות שמאפשרות להן להיכלל במדד בשנתיים הראשונות למסחר עם שיעור אחזקות ציבור של 20% בלבד. לכן הסחירות שלה, למעט אנרג'יאן, היא הנמוכה ביותר בת"א־35. בשבוע של כניסת ויציאת המניה ממדד הטופ 5, יותר ממחצית מהמסחר בה נבע מפעילות הקרן של אלטשולר, ולכן היתה לה השפעה על מחיר המניה, אם כי השפעת הקרן זו על מחיר מניות מדד ת"א־35 שלהן סחירות גבוהה, נמוכה הרבה יותר.

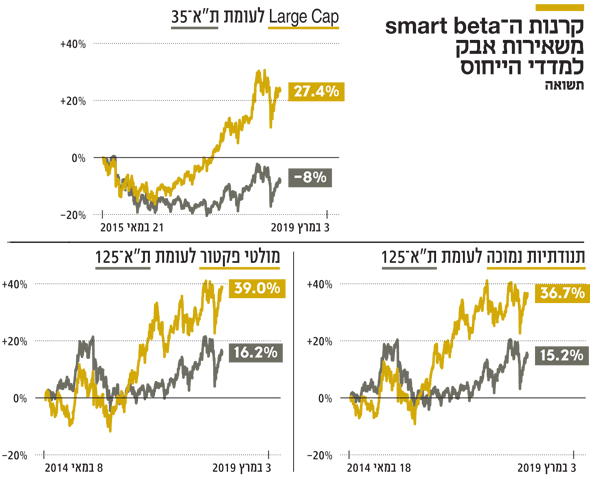

במבחן התוצאה קרן הנאמנות השיגה תוצאות מרשימות. מאז השקתה במאי 2015 ועד שלשום השיאה הקרן 23.76%, לעומת ירידה של 8% במדד ת"א־35. הקרן גם השיגה תשואת יתר יחסית לת"א־35 בכל אחת מהשנים 2018-2015. חלק מתשואת היתר מוסבר בירידה שגרמו טבע, פריגו ואופקו למדד החל מ־2016. מניות אלו לא נכללו במדד המומנטום החיובי באותה תקופה. חלק נוסף מתשואת היתר מיוחס לרכיבה ארוכה יחסית של מדד המומנטום על מניית סודהסטרים שעלתה בחדות במהלך התקופה. ועם ההצלחה נכנס כסף לקרן. בסוף 2017 הקרן ניהלה 31 מיליון שקל בלבד, ואז לעדכונים בהרכבי המדד שעליו הקרן מתבססת לא היתה השפעה על מחיר המניות.

כעת הכסף המנוהל צמח פי 16.5, וכבר אי אפשר להתעלם מהשפעתה על מחירי המניות. אם היקף כספי הקרן יישמר ברמתו הנוכחית כל כניסה או יציאה של מניה ממדד טופ 5 תוביל להזרמת ביקושים או היצעים של 45 מיליון שקל למניה. כניסה של מניה למדד בוטום 5, מתחתית הרשימה, שאותה הקרן מוכרת בחסר, תוביל להיצע של 9 מיליון שקל לאותה מניה ויציאתה של מהמדד תוביל לסגירת המכירה בחסר ולביקוש של 10 מיליון שקל לאותה מניה.

אחד החסרונות של ניהול קרן הפועלת לפי כללים מוגדרים מראש הוא היכולת של משקיעים, בעיקר מוסדיים, לחקות את פעילות הקרן ולהחזיק בפוזיצה זהה ללא תשלום דמי ניהול. המניות במדד המומנטום החיובי היום הן: בנק דיסקונט, החברה לישראל, כי"ל, נייס ושופרסל. הקרן מחזיקה אותן בלונג במשקל של 8.8% מהקרן לכל מניה. המניות במדד המומנטום השלישי הן: בזק, טאואר, גזית גלוב, טבע ופריגו, והקרן מבצעת שורט על כל מניה בשיעור 2% מהקרן. בנוסף, הקרן מחזיקה 66% מנכסיה במניות ת"א־35 לפי משקלן במדד. משקיע שיבחר בהשקעה ישירה בנכסי הקרן יצטרך לעדכן את האחזקה פעם ברבעון לפי דיווחי הקרן.

מדד התנודתיות הנמוכה

קרן הנאמנות סמארט־בטא מחקה Low Volatility (תנודתיות נמוכה) ת"א־125 מחקה את מדד AlphaBeta Low Volatility ת"א־125. מדד זה מכיל 40 ממניות מדד ת"א־125 שלהן תנודתיות נמוכה יחסית. משקלן של המניות במדד אחיד. תנאי הסחירות הנדרש כדי להיכלל במדד הוא חציון סחירות של יותר מ־350 אלף שקל בתקופת הדגימה, תנאי שבו עומדות כיום 104 מתוך 125 מניות המדד. בחירת המניות במדד מתבססת על חישוב התשואה וסטיית תקן של תשואת כל מניה בחצי השנה שהסתיימה חודש לפני מועד עדכון המדד. מודל ה־VaR (Value at Risk) המיושם במדד זה מניח שמחיר המניה בעוד חצי שנה ייקבע לפי התפלגות נורמלית, כאשר הפרמטרים שלה יהיו מחיר המניה הנוכחי בתוספת התשואה שנתנה בעבר עם סטיית תקן שהיתה בעבר.

תחת הנחה זו בוחן המודל מה ההסתברות שהמניה תאבד לפחות 15% בחצי השנה הבאה. המדד מדרג את המניות לפי הסתברויות אלו מההסתברות הנמוכה לגבוהה. מניה תיכנס למדד אם ההסתברות לירידה שלה ב־15% תעמיד אותה בין 30 המניות הנמוכות במדד ת"א־125 שעונות לתנאי מדד התנודתיות הנמוכה. מניה תצא מהמדד אם ההסתברות לירידה לא נכללת בין 50 הנמוכות ביותר. הן הפקטור של תנודתיות נמוכה והן הפקטור של המומנטום יעדיפו מניות שהיתה להן תשואה גבוהה ותנודתיות נמוכה, אך בניגוד לפקטור של מומנטום, פקטור התנודתיות הנמוכה נותן דגש רב יותר לתנודתיות המניה מאשר על התשואה.

החזרת המשקל האחיד בעת העדכון

הרכב מדד התנודיות הנמוכה מתעדכן פעמיים בשנה, בפברואר ובאוגוסט. בעת העדכון המשקל של המניות במדד מוחזר למשקל האחיד. הקרן על מדד זה מנהלת 287 מיליון שקל, ולכן כניסה או יציאה של מניה מהמדד יוצרת ביקוש או היצע של 7 מיליון שקל, סכום שעשוי להיות גדול יחסית עבור המניות הקטנות בת"א־125 ובכך להשפיע על מחירן. מאז השקת קרן סמארט־בטא מחקה תנודיות נמוכה על מדד ת"א־125 ועד שלשום היא השיאה 36.71%, לעומת ת"א־125 שעלה ב־15.2% באותה תקופה. הקרן יצרה את הפער בשנים 2016 ו־2017, שחלקו נבע מתשואת החסר של טבע. גם המשקל האחיד בקרן תרם לתשואה החיובית לאור תשואת היתר של מדד ת"א־90 יחסית למדד ת"א־35 באותה תקופה.

ב־2018 ובתחילת 2019 הציגה הקרן תשואת חסר קלה יחסית לת"א־125. עם התשואות היפות נכסי הקרן זינקו ל־552 מיליון שקל בפברואר 2018, אך מאז השיא נכסי הקרן התכווצו בחצי. קרן זו מפרסמת את רשימת 40 המניות שהיא משקיעה בהן, ומשקיעים שמאמינים באסטרטגיה של הקרן יכולים לרכוש אותן. בעדכון המדדים האחרון, ב־7 בפברואר, יותר ממחצית מנכסי הקרן התחלפו, והשפעת התחלופה הגבוהה על מחירי המניות שבקרן הובילה לכך שבשני ימי המסחר ערב העדכון איבדה הקרן 2.6% מערכה לעומת ירידה של 1.5% במדד ת"א־125.

מומנטום, תנודיות נמוכה ומניות ערך

קרן הנאמנות סמארט־בטא מולטי פקטור ת"א־125 מחקה את המדד המקביל של אלפא־בטא שמכיל 40 ממניות מדד ת"א־125 המתאימות לשקלול של שלושה פקטורים — מומנטום, תנודתיות נמוכה ומניות ערך. גם במדד זה משקל המניות אחיד ותנאי הסחירות הנדרש הוא חציון סחירות של יותר מ־350 אלף שקל בתקופת הדגימה. מדד מולטי פקטור מדרג את מניות ת"א־125 לפי שלושת פקטורים, כאשר המשקל היחסי של המומנטום הוא 50%, של התנודתיות נמוכה 33.33% ושל מניות הערך 16.67%. גם במדד זה נקבע באפר, כך ש־30 המניות הראשונות בת"א־125 נכנסות אליו והיציאה מהמדד נעשית במניות המדורגות במקום ה־50 ומטה.

גם מדד זה מעודכן פעמיים בשנה — בפברואר ובאוגוסט. פקטור המומנטום במדד זה זהה לפקטור המומנטום במדד המניות הגדולות, אך כאן הוא מיושם על מניות מדד ת"א־125. פקטור ה־VaR זהה לזה שעליו מבוסס מדד התנודתיות הנמוכה ואילו פקטור הערך מדרג את המניות לפי שני קריטריונים – מכפיל רווח ומכפיל הון. ככל שהמכפילים נמוכים יותר המניה מקבלת ציון גבוה יותר. שלושת הפקטורים עוברים תיקנון להתפלגות נורמלית, ואז משוקללים לפי המשקל היחסי שנקבע לכל פקטור במדיניות הקרן.

קרן הנאמנות סמארט־בטא מולטי פקטור ת"א־125 השיגה תשואה של 39% מאז הושקה במאי 2014 לעומת תשואה של 16.2% במדד ת"א־125 באותה תקופה. עיקר הפער בתשואות נבע מתוצאות חזקות של הקרן בשנים 2016 ו־2017, שבזכותן היקף נכסי הקרן הגיע לשיא של 262 מיליון שקל ביוני 2017, אך מאז הוא הצטמצם בחצי. בעדכון המדדים בפברואר, כמחצית מהרכב הקרן התחלף כאשר כל מניה שנכנסה או יצאה מהקרן זכתה לביקוש או היצע של 3.5 מיליון שקל.

השפעת עדכון הרכב המדדים על המניות

"כלכליסט" בחן את השפעת הכניסה והיציאה של מניות למדדי אלפא־בטא על מחירן בשבוע שלפני העדכון האחרון של המדד. שלוש המניות שנכנסו למדד טופ 5 השיגו תשואה חיובית ממוצעת של 0.7%, ומנגד, שתי המניות שיצאו ממנו המדד רשמו תשואה ממוצעת שלילית של 1.8% כאשר מדד הייחוס, ת"א־35, הציג תשואה שלילית של 1% באותו שבוע. אומנם מדובר במדגם קטן ביותר, אך הוא מציג השפעה חיובית לכניסה למדד ושלילית ליציאה ממנו. בשני המדדים המתבססים על מדד ת"א־125 היתה תחלופה רבה יותר, ולכן מדובר במדגם גדול יותר. 22 המניות שנכנסו למדד התנודתיות הנמוכה עלו באותו שבוע ב־2.3% בממוצע, ו־20 המניות שנכנסו למדד מולטי פקטור עלו ב־2% בממוצע. קיימת בין שתי הקבוצות חפיפה של 10 מניות שנכנסו לשני המדדים.

מנגד, 20 המניות שיצאו ממדד התנודתיות הנמוכה ירדו ב־2.2% בממוצע באותו שבוע, ו־18 המניות שיצאו ממדד מולטי פקטור ירדו ב־2.4% בממוצע. קיימת בין שתי הקבוצות חפיפה של 12 מניות שיצאו משני המדדים. מדד הייחוס – ת"א־125 – איבד באותו שבוע 0.8% מערכו. לכן ניתן לראות תשואת יתר למניות שנכנסו לשני המדדים ותשואת חסר למניות שיצאו מהם בשבוע שלפני עדכון הרכב המדדים. ניתן לייחס את התופעה לפעולות של אלטשולר שחם בעדכון הרכב מדדים אלו. הקרן של אלטשולר שחם נאלצת לרכוש ולמכור מניות בהיקף גדול, כאשר הנזילות בחלק מהמניות נמוכה, וההיערכות של שוק ההון המקומי לקליטת אותם ביקושים והיצעים עדיין קטנה.

לכן, מבחינת המשקיעים, יש חשיבות רבה לעדכון הרכב מדדי האלפא־בטא. בנוסף, גם בימים שבהם יש רכישות או מכירות גדולות של קרנות סמארט־בטא על ידי הציבור – שלא בימי עדכון ההרכב מדדים – מנהל הקרן צריך לבצע רכישות או מכירות של מניות הקרן במהלך המסחר בבורסה, ובכך ליצור לחצי ביקוש או היצע לאותן מניות. לדעתנו, המודעות הנמוכה של משקיעים בשוק ההון הובילה לכך שעדכון הרכב מדדי אלפא־בטא השפיע באופן לא זניח על מחירי חלק מהמניות בתל אביב. הפניית הזרקור שאנחנו מבצעים כעת לתופעה עשויה לצמצם את השפעתה בעתיד.

הכותב הוא כלכלן בחברת הייטק