ראיון כלכליסט

"יש סבירות גבוהה לעולם של ריביות נמוכות. זה חלק ממשוואה של צורכי השקעה קטנים והיצע הכסף הגדל"

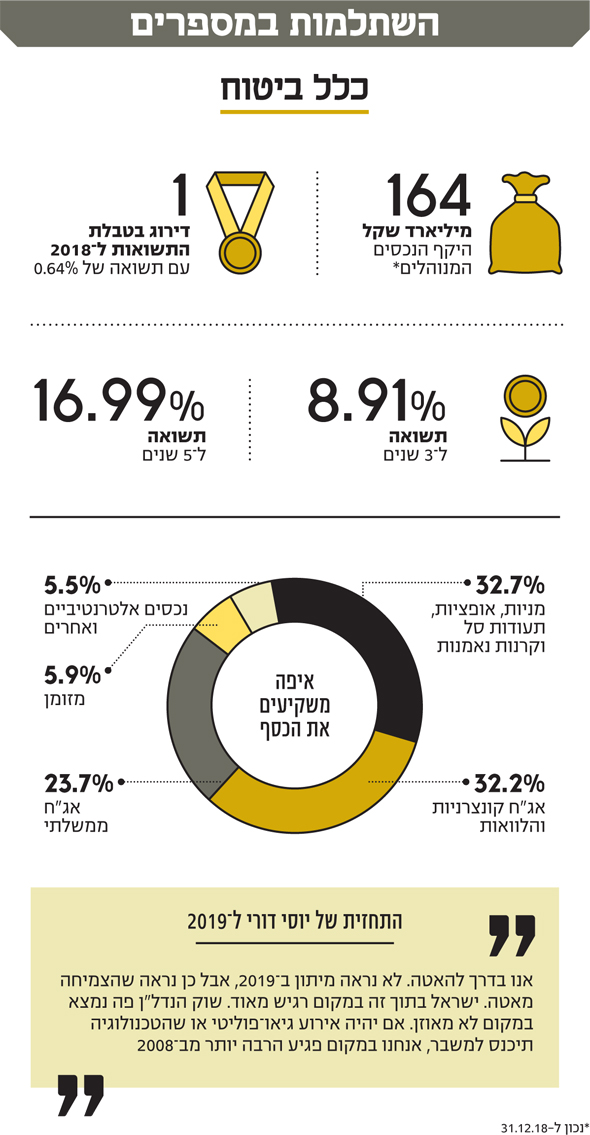

מנהל חטיבת ההשקעות של כלל ביטוח יוסי דורי לומד בזמנו הפרטי פסיכותרפיה, ומיישם אותה בעבודה: "ככל שתבין את הנפש של עצמך, תדע מתי אתה יכול לקבל החלטה קרה ואיך אתה מושפע". הוא סבור שההייטק הישראלי בדרך להאטה, ושהריביות האפסיות מובילות לתסריט אחד: "מדינה אחרי מדינה - כולן מגיעות למקום של תוצר גבוה יחסית, פחות צורכי השקעה ויותר חיסכון"

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

מנהל חטיבת ההשקעות של כלל ביטוח יוסי דורי היה במשך שנים שחקן משנה. הוא עובד בכלל ביטוח מ־2001, אחרי שעבד מיד בתום לימודיו כשלוש שנים בבנק ישראל - מבתי הספר הטובים ביותר למאקרו־כלכלה. הוא היה אחראי בבנק ישראל, בין היתר, על דסק תחזיות המאקרו שהכינו לנגיד. בשקט בשקט עבר דורי כמעט כל תפקיד אפשרי בחטיבת ההשקעות של כלל ביטוח, כשעוד ניהלה סכום קטן יחסית של 18 מיליארד שקל, שמאז צמחו ל־200 מיליארד שקל.

במשך שנים הוביל את ניהול ההשקעות של כלל רועי יקיר, שעם מינוי איזי כהן למנכ"ל ערק למתחרה הפניקס. כל הזמן הזה שמר דורי על פרופיל נמוך, ונשאר נאמן לארגון. את יקיר החליף שוקי בורנשטיין ואחר כך ענת לוין. שכאשר היא הגיעה התחלפו כמעט כל המנהלים הוותיקים של חטיבת ההשקעות, בהם ניר מורוז, ברק בנסקי שלימים חזר, יניב כהן ומירב בן שושן - חוץ מדורי. כשהאחרונה התמודדה על תפקיד מנכ"לית החברה והפסידה ליורם נוה, הגיע הזמן של דורי, שניהל באותו הזמן את הנוסטרו של כלל, לקבל את ההזדמנות לעבור לקדמת הבמה.

אלא שדורי לא בהכרח ייחל לתפקיד הזה. כמי שלומד בזמנו הפרטי פסיכותרפיה, דורי לא בהכרח חיפש את ההובלה אך נראה שהוותק שלו והניסיון בערב רב של תפקידי השקעות בכלל, כמו גם הראייה הרחבה, עשו את שלהם. לא כל יום פוגשים מנהל השקעות עם ראייה חברתית רחבה. "אני חצי אנליטי וחצי מדעי הרוח", הוא מעיד על עצמו. "מנהל השקעות טוב צריך להיות אחד כזה עם יכולות אנליטיות טובות, אבל גם עם אינטליגנציה רגשית גבוהה".

יוסי דורי מנהל השקעות ראשי ב כלל צילום: עמית שעל

יוסי דורי מנהל השקעות ראשי ב כלל צילום: עמית שעל

איך התמודדת עם הירידות האחרונות של דצמבר 2018?

"בהשקעות יש הרבה פסיכולוגיה. רוב התנודתיות והמחזוריות בשווקים נובעות מזה. לכן, ככל שתבין את הנפש של עצמך, תדע מתי אתה יכול לקבל החלטה קרה, מתי אתה מושפע ואיך אתה מושפע. כך ניתן להימנע מקבלת החלטות בלחץ, או מהתאהבות בפוזיציה. אתה מבין מתי אתה עלול לטעות, ואז אתה מייצר מודעות שמחדדת את יכולתך לבצע פעולות בניגוד לרגשותיך".

גם ב־2008 ידעת לשים את הרגש בצד?

"אחת ההצלחות של כנף (חטיבת ההשקעות של כלל — ר"ב) היתה ניתוח נכון של המשבר ואי־כניסה לפאניקה. זה בדיוק, אגב, התפקיד של ועדת ההשקעות. נתנו לצוות ההשקעות גיבוי מלא ותחושת ביטחון. הם כבר ראו משברים וידעו איך השווקים מתקנים את עצמם. נתנו לאגף ההשקעות לעשות בדיקות קרות. עשינו אז בדיקה כשאני הייתי אחראי להשקעות האג"ח. מדדי התל בונד נסחרו אז ב־14%-12% תשואה, וזה שיקף ש־50% מחברות התל בונד הולכות לעשות הסדר חוב עם 50% החזר. הגענו למסקנה שזה לא הגיוני, ואם זה יקרה המדינה תתערב. התחלנו לאסוף אג"ח - היינו מהבודדים שאספו אג"ח קונצרניות בתשואות דו־ספרתיות. זה היה ההסבר לכך שכשהשוק תיקן ב־2009–2010 , הובלנו את השוק".

"יו"ר הבנק המרכזי מנהיג את השוק מאחור"

הטריגר לנפילות של דצמבר היה העלאת הריבית של יו"ר הבנק הפדרלי האמריקאי ג'רום פאוול, בניגוד לציפיות השוק. הירידות האלה שינו את התוכניות של פאוול?

"יו"ר בנק מרכזי הוא מעין מנהיג - רק שהוא מנהיג את השוק מאחור. זה כמו שמנהיג לוקח את העם לאן שהעם רוצה שהוא ייקח אותו. יו"ר הבנק הפדרלי לא יודע איפה הריבית צריכה להיות. הוא לא יודע מה יהיה מצב הכלכלה בעוד שנה, וצריך למצוא איזון בין המצב הריאלי לציפיות של השוק. אנו אחרי 10 שנים של התמכרות לכסף זול והזרמות כספים. כל פעם בשנים האלה כשהיה תהליך של משיכת נזילות, הנכסים הפיננסיים נפלו והתנודתיות גדלה. ברבעון הקודם הגענו למצב שהנזילות העולמית כמעט נפסקה".

אנו נכנסים עכשו לעולם של ריביות אפסיות לתקופה ארוכה?

"יש סבירות גבוהה לעולם של ריביות נמוכות. זה חלק ממשוואה של צורכי השקעה, מצד אחד, והיצע הכסף, מצד שני. ככל שהעולם נבנה - בניינים, גשרים וכבישים — הצמיחה השולית בהשקעות האלה פוחתת, והרי אלה הצרכנים הכבדים של הכסף; מנגד, היצע הכסף גדל והולך, העולם חוסך יותר, והתוצאה - יותר כסף פוגש פחות צורכי השקעה. מדינה אחרי מדינה מגיעות למקום של תוצר גבוה יחסית, פחות צורכי השקעה ויותר חיסכון".

מה עם סין?

"מ־2000 ובמשך שני עשורים, סין בנתה את עצמה מחדש. צריכת הבטון בסין בעשור האחרון היתה דומה למה שארה"ב צרכה ב־100 שנה. סין תמכה מאוד בצורכי ההשקעה בשני העשורים האחרונים, אבל גם אצלה צורכי ההשקעה פוחתים ורף העושר עולה".

זה מאתגר לנהל השקעות ככה.

"זה אתגר לחוסכים לפנסיה. בהחלט".

זה דוחף את החיסכון לנכסי סיכון, כי בשוק הסולידי אין יותר בשר.

"נכון. ככה זה בעולם המערבי. האמריקאים והבריטים כבר כמה עשורים משקיעים ב־50%–60% מניות. הפנסיה היא אתגר לדורות הבאים. ייתכן שגיל הפרישה יעלה עם השנים מצד אחד, ומנגד ייתכן שהמדינה תצטרך יותר ויותר לתמוך בפנסיונרים. הריבית עצמה תהיה פחות ופחות כלי שתומך בגיל השלישי. זו המציאות".

זה יגדיל פערים חברתיים – דור שיש לו ודור שאין לו.

"לכן על המדינה לקבל החלטות משמעותיות על האיזון הבין־דורי הזה, וגם לדאוג לאיזון בין שכבות באוכלוסייה. בדורות הבאים נראה מהלכים של איזון שיונעו בראש ובראשונה על ידי המדינה ופחות על ידי השווקים. אני מאמין באבולוציה של קפיטליזם לקפיטליזם משתף יותר".

"בעולם החדש הריבית היא כבר לא כלי"

מה עם הריבית ככלי להתמודד עם משברים? בהיעדרה, איך מדינות ייצאו ממשברים וייצרו שוב צמיחה?

"בעולם החדש הריבית היא כבר לא כלי. אני לא מכיר את המדיניות הסוציאלית ביפן, למשל, אבל בסך הכל איכות החיים בה לא רעה, וזקנים חיים שם בכבוד עם ריבית אפס. היו"רים של הבנקים המרכזיים המערביים כולם במדיניות של ריבית באפס, חוץ מיו"ר אחד (האמריקאי — ר"ב). יהיה לו קשה להיות היחיד שלא באפס, ויש סבירות גבוהה שהוא יצטרך לחזור למטה. זה ברמת הדעה שלי. אני מהפסימיים יותר".

התמכרות לכסף זול לא מייצרת בועת אשראי?

"הבועות הפעם רוחביות. הרבה עסקים חיים כיום סתם. בעולם של ריבית 4% אין להם זכות קיום. עולם של ריבית אפס מכניס הרבה חוסר יעילות. זה יתפוצץ בסוף. זה לא יהיה פיצוץ של בועה, אלא יהיו הרבה שנים של יציאת אוויר אטית – צמיחה נמוכה".

מה הפתרון ברמת המדינה?

"צריך לצאת מהאובססיה של התמ"ג ככלי עיקרי שמקדשים ומקבלים לאורו החלטות. צריך לייצר מדדים חדשניים והוליסטיים יותר, שבודקים מגוון פרמטרים, ולא רק כמה צעצועים מזהמים מפלסטיק מייצרים בסין. ייתכן שהאבולוציה האנושית הגיעה לכך שמוצתה המהפכה התעשייתית, ואפשר לייצר גם דברים אחרים כמו איכות חיים או זקנה בכבוד. זה גם יהיה מדד שיביאו בחשבון".

אולי מהטכנולוגיה תבוא הישועה?

"מאז ומתמיד הטכנולוגיה הביאה את הישועה, רק שככל שמתקדם הזמן הפערים קטנים, והתדירות של ההמצאות החדשות שמשנות עולם גדלה. אנו קרובים לנקודה שבה כל המכונות יהיו חכמות יותר מבני האדם. יכולתנו לחזות את השינויים הטכנולוגיים תיעלם. אבל לצד זה, זה לא אומר שאין ניפוח של טכנולוגיה לא נדרשת. הכסף הזול הולך היום לסטארט־אפים שלא בדיוק בכיוון ולא בדיוק צריך".

אז ההייטק הישראלי למשל בדרך להאטה? הולכים בישראל למיתון?

"אנו בדרך להאטה. לא נראה מיתון ב־2019, אבל כן נראה שהצמיחה מאטה. ישראל בתוך זה במקום רגיש מאוד. שוק הנדל"ן פה נמצא במקום לא מאוזן. מחירי הקרקעות עלו פי שניים־שלושה בעשור האחרון, ויש פה דורות של אנשים שלא מסוגלים לקנות בית בגדרה־חדרה. אם יהיה אירוע גיאו־פוליטי או שהטכנולוגיה תיכנס למשבר, אנו במקום פגיע הרבה יותר מב־2008".

איך זה משפיע על ניהול ההשקעות?

ב־2017 ו־2018 הייתי אמון על מדיניות ההשקעות של הנוסטרו והורדנו סיכונים. עשינו התאמות, כולל נטילת הגנות, והתוצאות היו טובות".

"קראנו לשמרנות לאור מלחמת הסחר"

איך אתה בונה כעת את התיק לעמיתים?

"גם בעמיתים אנו שמרנים. ביוני האחרון לאור הסימנים למלחמת סחר בין ארה"ב לסין, משיכת הנזילות של הבנקים המרכזיים ומחירי מניות הטכנולוגיה, קראנו למתינות ושמרנות. הרבה שנים לא שמנו את זה ככותרת אסטרטגית. ירדנו פחות מהמתחרים. גם ב־2019 הורדנו מעט את החשיפה למניות".

ובכל זאת, גם אתם הייתם חלק מחגיגת האג"ח האמריקאיות שכעת יוצא ממנה האוויר.

"באמריקאיות אנחנו בשתי הסדרות הכי גדולות, אך החשיפה שלנו ברמת התיק היא מתחת לממוצע הענפי. האג"ח הקונצרניות הן לא מניה בתחפושת, אבל גם לא חוב בכיר. צריך להיות מקצועי מאוד במיקרו כדי להבין את הסיכון".

אבל באמריקאיות יש בעיה אינהרנטית - במקרה של משבר אי אפשר להשתלט על החברה בגלל ההתאגדות באיי הבתולה.

"כל מקרה לגופו. באולייר, למשל, יש סדרות עם ביטחונות, וקרוב לחצי מהחוב שלנו שם. את צודקת במקום שאין ביטחונות, ושם נכנסנו כמשלימי הון בתשואה של 10%–11%. עסקאות השלמת הון מסוכנות מאוד, ועם תשואה גבוהה. אם העסק נכנס לסחרור, סיכויי ההחזר נמוכים".

אז אולי בדיעבד זו היתה טעות להיכנס להשקעות כאלה?

"אני חושב שבכל השקעה, אם היא נבחנה נכון ונתפרה נכון והתשואה מתאימה לסיכון שנבחן, אין חרטות - גם אם הסיכון מתממש. גם בוועדת כבל שאלו אותי על עשרות המיליונים לכאורה שהפסדנו, והראיתי להם במספרים שעל פני 15 שנה עשינו 3.15% מעל אג"ח גליל. נכון שיש קצת הפסדים, אבל בנטו יש 3% מעל אג"ח מדינה. האמנות זה למזער את ההפסדים ולתמחר את הסיכון נכון. כשהשקענו באמריקאיות, חלק ניכר נעשה עם ביטחונות וחלק נלקח כמזנין במודע".

אתה נשמע אדם עם מטען חברתי וערכי גבוה. איך זה פוגש אותך בכל הקשור להשקעות חברתיות?

"זה בהחלט מקום שמייצר מתח פנימי בין מנהל השקעות כאדם וכאנליסט. מצד אחד, הוא מונחה לייצר תשואה ולא אחראי על האתיקה והמוסר של ישראל או של העולם. מצד שני, כן ישנה אצלו תחושת האחריות הזו. בסוף אני מאמין שההשקעות הטובות לטווח ארוך יהיו כאלה גם אם תכניס שיקולים ערכיים".

גילעד אלטשולר אומר שהוא לא משקיע בפז כי הוא מאמין באנרגיה ירוקה, אבל כלל כן בפז.

"מצד אחד אני יכול להגיד שאף שההשקעה בה זולה מאוד, ואני לא אשקיע בה כי היא עושה דברים שעלולים ליצור כלפיה רגולציה כבדה. מנגד, משקיע אחר יכול להגיד 'נכון, החברה אבולוציונית לא תהיה טובה לסביבה, אבל כרגע הכרחית - ויש תשואה של 15% לשנה, כך שעד שהיא לא תשרוד זה טוב לי'. זה המתח, ולפעמים תשקיע כי המחיר כל כך נמוך, וברור שעוד אין משהו טוב יותר חברתית שיחליף אותה".

איפה הגבול? האם באירועים של הטרדות מיניות לכאורה של מנהלים, המוסדיים אמורים לתת אמירה ערכית ולמכור את המניה?

"הטרדות מיניות הן דבר לא אתי ולא חוקי, ומי שאחראי לזה יפעל במלוא המרץ נגדן. אנו לא יכולים להיות הרשות המבצעת, המחוקקת והמוסרית. אין לנו כל המידע לקבל החלטות בכאלה נושאים".

ומה באשר לאקטיביזם מוסדי בניהול החברות? הלא לשם דוחפת רשות ני"ע ורואים את זה גם בפז.

"כשאנחנו מחליטים להשקיע אנו שותפים בעסק, ונפגשים עם העסקים באופן שוטף כי זה אחד ממרכיבי האחריות שלנו. כשמשהו לא מתבצע כמו שצריך, אז קודם כל אומרים לחברה, ובהרבה מהמקרים זה נפתר כך. לפעמים מתערבים ברמת האסיפות הכלליות בהצבעות, ולפעמים על ידי הצעה למינוי דירקטור מטעמנו. יש לנו מגוון כלים כדי להשפיע על ההתנהלות האסטרטגית של החברה.