בעלי המניות של אינטרנט זהב מפנימים שלא ייפגשו עם הכסף

אתמול היה המועד האחרון להגשת הצעות למכרז למכירת מניות בי־קום, שמנייתה נסחרה אתמול במחיר של 19 שקל. כל הצעה שמתחת ל־31 שקל למניה תשקף חדלות פירעון לאינטרנט זהב, שהחוב נטו שלה כלפי המחזיקים הוא 585 מיליון שקל

ההתאוששות הקלה שרשמו מניות בזק ובי־קום אתמול מצביעה אולי על האופטימיות של המשקיעים באשר לאפשרות רכישת השליטה בחברה במסגרת המכרז למכירת בי־קום; אך מנגד, הקריסה של אינטרנט זהב שאיבדה 19% מערכה, מלמדת כנראה שבעלי המניות שלה מבינים שהם לא עומדים להיפגש עם הכסף.

- מוסדי המחזיק אג"ח בסכום גבוה באינטרנט זהב: "נסתפק גם ב-480 מיליון שקל"

- בזק עשויה להקפיא את חלוקת הדיבידנדים לשנתיים, החברות למעלה כבר משלמות

- בלי קונה לבזק, אינטרנט זהב בדרך להסדר חוב

אתמול היה היום האחרון להגשת ההצעות למכרז שמקיימת אינטרנט זהב למכירה של עד 65% ממניות בי־קום שבאמצעותה אינטרנט זהב שולטת בבזק. בעקבות הקריסה מחזיקי האג"ח של אינטרנט זהב כבר החלו בהתארגנות, כשהנאמן הוא יוסי רזניק. מחר תיערך אסיפת מחזיקים, ודורון תורג'מן, מנכ"ל בי־קום ואינטרנט זהב אמור להגיע ולהציג את תוצאות המכרז. המחזיקים הם אלה שיקבלו את ההחלטה אם להיענות להצעות ואיזה מחיר לקבל, משום שכל מחיר מתחת ל־31 שקל למניית בי־קום ישקף חדלות פירעון של אינטרנט זהב.

במצב כזה, שבו ההצעות נמוכות משווי החוב, כל החלטה אם להיענות ולמכור בהצעות נמוכות יותר היא כאמור בידי מחזיקי האג"ח של החברה ולא בידי בעלי המניות שלה; בראשם הבנקים הפועלים, דיסקונט, והבינלאומי שההשקעה שלהם בהנפקה של 100 מיליון שקל שביצעה אינטרנט זהב ביוני 2018 מתבררת כשגויה.

הבנקים השקיעו בהנפקה 54 מיליון שקל, כאשר ההשקעה נעשתה כדי שלא לדלל את חלקם במניות החברה (55%) ומתוך תקווה להתאוששות עתידית של בזק והמניה. הכסף הזה ירד לטמיון, ושוויין הנוכחי של אחזקות הבנקים עומד היום על 55 מיליון שקל.

עוד שחקן שיסומן כמפסיד בסאגה הזו הוא בית ההשקעות אלטשולר שחם שרכש באמצעות קרנות הנאמנות וקופות הגמל שלו 11.3% ממניות אינטרנט זהב בהשקעה של 35 מיליון שקל. מניות אלה שוות היום 12 מיליון שקל בלבד. אלטשולר שחם גם התנגד למכירת השליטה בבזק לאחים חן וצחי נוימן שהציעו לרכוש את המניות של אינטרנט זהב בבי־קום לפי שווי של מיליארד שקל.

גם הבנקים והנאמנים מטעם בית המשפט פיני רובין, אמנון לורך ואורי גאון, עורכי הדין שמונו כבעלי תפקידים, התנגדו להצעה וטירפדו אותה. עסקה כזו היתה יכולה להציל חלק מההשקעה שלהם, ומי שיכול לנשום לרווחה שלא יצאה לפועל הם דווקא האחים נוימן. כיום ניתן לרכוש את אותן מניות לפי שווי חברה נמוך בעשרות אחוזים.

דיסקונט השקעות רכשה גם היא מניות ב־10 מיליון שקל בהנפקה ונשארה עם מניות בשווי של 3 מיליון שקל בלבד. החברה שבשליטת אדוארדו אלשטיין ביקשה בזמנו גם לרכוש את השליטה בבזק ולמכור את סלקום אבל נתקלה בהתנגדות של ההגבלים העסקיים.

מפסיד נוסף הוא מודלים כלכליים של יעקב שיינין, שקרנות הנאמנות שלו הפכו לפני כחודש לבעל עניין באינטרנט זהב כשרכשו 5.6% מהמניות במחיר של 11 שקלים למניה. מניות אלה שוות היום 6 מיליון שקל, לאחר שאיבדו 60% משוויין. ההפסדים הם עדיין על הנייר כמובן מאחר שתיאורטית הכל עוד יכול לקרות אבל קשה להאמין שאינטרנט זהב תתאושש לאחר שהשוק הפנים את הסדר החוב אליו הולכת החברה.

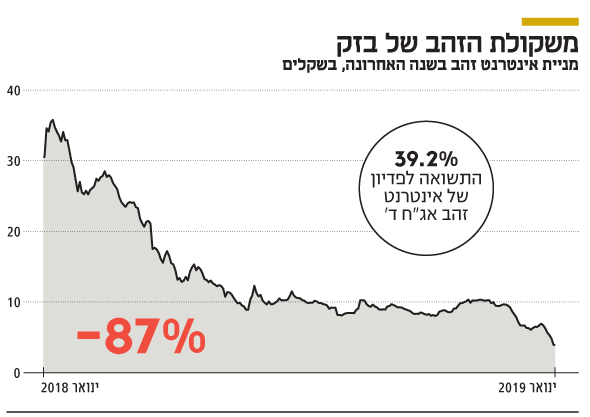

"מבחינתי גם הצעה של 480 מיליון שקל עבור מניות בי־קום היא מקובלת",אמר אתמול אחד השחקנים המוסדיים הגדולים באג"ח של אינטרנט זהב, על רקע המכרז. החוב נטו של אינטרנט זהב כלפי המחזיקים עומד על 585 מיליון שקל, ודבריו של הגורם המוסדי משקפים נכונות של המחזיקים לתספורת של 20%-10% בהיקף ההחזר של החוב. חלק גדול ממחזיקי שתי סדרות האג"ח של אינטרנט זהב כולל גופים שרכשו אותן במחירים נמוכים, כאשר אג"ח ד' נסחרת בתשואה לפדיון של יותר מ־39%. השאלה מעכשיו היא איזה תספורת לחוב יציעו הרוכשים ואיזה תספורת יסכימו לקבל המחזיקים.

שתי קרנות מתמודדות במכרז על רכישת השליטה, קרן יורק וקרן סרצ'לייט האמריקניות, והתמונה לגבי המכרז תתברר היום. שתי הקרנות צפויות להגיש הצעות אינדיקטיביות (לא מחייבות) בסכומים נמוכים מ־600 מיליון שקל, היקף החוב נטו, ולאחר מכן להיכנס למו"מ אינטנסיבי על המחיר הסופי. נציג יורק ג'רמי בלנק, שמשמש כמנהל שותף בקרן, נמצא בישראל בימים אלה. ברמות המחירים הנוכחיות של בזק יורק צפויה להתמודד על העסקה באגרסיביות יחסית, ולנסות לרכוש את השליטה תוך תקווה שהמשקיעים יתמכו בה לאור הניסיון שהציגה בעבר ברכישה המוצלחת של פסגות ושל אג"ח אי.די.בי שבהן גרפה רווח של יותר מ־2 מיליארד שקל.