המועמדות המובילות לת"א 35 עלולות למצוא עצמן בחוץ מהר

מועמדת אחת, אנרג'יאן, סובלת מסחירות נמוכה והחשש הוא שהמשקיעים ינצלו זאת כדי לבצע בה ובמדד מניפולציות. גם למועמדת השנייה, יואל, יש בעיות משלה: משקלה במדד צפוי להיות אפס, והיא תימחק מהמסחר בתוך כמה חודשים עקב המיזוג לתוך אקויטל

- הדרך לכלל ביטוח תחייב את אלשטיין להעלים את נכסים ובניין

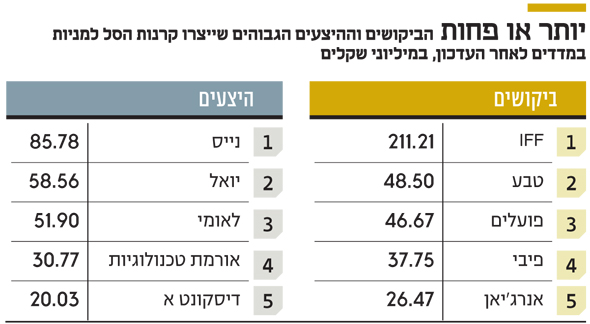

- עדכונים, ביקושים והיצעים: לקראת השינויים במדדי ת"א

- קטר המזומנים של בזק מגלה סימני עייפות

אך כניסתן הצפויה למדד יוצרת לבורסה כמה בעיות: הסחירות באנרג'יאן נמוכה מאוד ולא מתאימה למדד ת"א־35; לקראת הוצאת יואל מהמדדים עקב המיזוג, ייקבע לה פקטור משקל אפס במועד עדכון הרכב המדדים. היא אף צפויה לצאת ממנו כמה שבועות לאחר כניסתה, עם השלמת המיזוג, ומחיקתה מהמסחר. מועד המיזוג לא ידוע, אך הוא יקרה רק לאחר עדכון המדדים. ייתכן שהבורסה תחרוג מהכללים ותמנע את הכנסת אחת מהן כדי למנוע את הבעיות.

המשקל היחסי של מניות במדדים נקבע לפי ערך השוק, כפול מדרגת אחזקות הציבור במניה (האחזקות מתורגמות למדרגות כדי לצמצם את השינויים במשקל המניות במדדים). כדי להגביל את המשקל המקסימלי של מניה במדד, הבורסה מכפילה את מדרגת אחזקות הציבור במניות שמשקלן עומד לחרוג, בפקטור שנע בין 0 ל־1. בכל עדכון חודשי מקבעת הבורסה מחדש את פקטור המשקל (ובכך מחזירה את משקל המניות למקסימום במדד). אך לפקטור יש שימושים נוספים, שהעיקרי שבהם הוא הכנסה או הוצאה הדרגתית של מניה למדדים, כדי למנוע עיוותים חדים.

אנרג'יאן עשויה לגרום להתאמות בכללי המדדים

הבורסה קבעה תנאי סחירות שנדרש ממניות שנכללות במאגר רימון - ממוצע מסחר של 50 אלף שקל ליום, או חציון סחירות של לפחות 10,000 שקל ליום. מניה חייבת להשתייך למאגר רימון כדי להיכלל במדדי ת"א־90 ות"א־35. תנאי הסחירות קל מאוד, ואין דרישות סחירות גבוהות יותר לכניסה לת"א־35. הסחירות הממוצעת במניית אנרג'יאן היא 220 אלף שקל. החשש הוא שכשהמניה תיכנס לת"א־35, ניתן יהיה לבצע מניפולציות במחירה ולהשפיע על המדד, בגלל הסחירות הנמוכה בה.

לחצו כאן לטבלה המלאה והמפורטת של ההיצעים והביקושים הצפויים מקרנות הסל

הבורסה תצטרך להחליט אם להיצמד לכללים ולאפשר לאנרג'יאן להיכנס לת"א־35. בין אם אנרג'יאן תיכנס לת"א־35 ובין אם לא, הבורסה צפויה לקבוע בפברואר פקטור משקל למניה שיקטין את משקלה במדדים ל־40% מהמשקל הרגיל של המניה - המשקל לפי כללי המדדים הרגילים, ללא הגבלת פקטור - כדי לצמצם את העיוותים שמניה זו עלולה לגרום.

לאור הבעייתיות שמניית אנרג'יאן גורמת, סביר שהבורסה תבצע התאמות לכללי המדדים, ותוסיף דרישת סחירות משמעותית יותר. אך גם אם יתבצע תיקון כזה לכללי המדדים, סביר שהוא ייכנס לתוקף רק בעדכון הרכב המדדים של אוגוסט.

מניית אנרג'יאן תיכנס לת"א־90, ת"א־125 ומדד נפט וגז כבר ב־3 לינואר, במסלול המהיר. לפי כללי הבורסה, מניה שאינה במאגר תמר יכולה להיכנס למדדים במסלול מהיר, כלומר לפני המועד הרגיל (פברואר או אוגוסט). מטרת המסלול למנוע המתנה ארוכה של מניה שעומדת בתנאים. עקב חשש הבורסה שכניסת המניה למדדים תוביל לעיוות חד במחירה, הבורסה קבעה פקטור שיגרום לכך שהמשקל של אנרג'יאן במדדים בינואר יהיה רק 20% ממשקלה הרגיל. קרנות הסל יזרימו לאנרג'יאן 26.5 מיליון שקל, והבורסה תבחן איך תושפע המניה מביקוש זה.

קרנות הסל יזרימו ליואל היצע של 117 מיליון שקל

לקראת מחיקת יואל, צפויה הבורסה להפחית את משקלה היחסי בת"א־90 ות"א־125 כבר ב־3 לינואר ב־50%, וקרנות הסל יזרימו לה היצע של 58.5 מיליון שקל. בעדכון הרכב המדדים של פברואר המשקל של יואל במדדים יתאפס, וקרנות הסל יזרימו לה היצע נוסף של 58.5 מיליון שקל.

אך כעת מסתמן שבאותו מועד המניה תיכנס לת"א־35, ומשקלה היחסי בו יהיה אפסי. במקרה של יואל, סביר שהבורסה תיצמד לכללים ותאפשר את כניסת המניה לת"א־35. המניה צפויה לשהות במדד כמה שבועות בלבד, עד למחיקה הצפויה שלה. לאחר מכן ת"א־35 יכלול 34 מניות.

עקב המיזוג, יעלה שיעור אחזקות הציבור באקויטל, כך שתתאפשר כניסת מנייתה למדדי ת"א־90 ות"א־125. מכיוון שאקויטל כבר נכללת במאגר מניות תמר, אין עבורה מסלול מהיר. לפי כללי הבורסה, כניסת אקויטל למדדים צפויה רק באוגוסט. ייתכן שהבורסה תחרוג מהכללים ותכניס אותה לת"א־125 ות"א־90 בסמוך למיזוג.

כשחברה שמנייתה נמצאת במדד נרכשת, וכל התמורה היא במזומן, הבורסה לא משתמשת בפקטור משקל; וכשהרכישה מושלמת המסחר במניה מופסק - מחזיקי המניה, כולל קרנות הסל, מקבלים את התמורה במזומן. אך כשעיקר תמורת הרכישה אינה במזומן, אלא בעיקר במניות של חברה אחרת, הבורסה משתמשת בפקטור משקל כדי לאפס את משקל המניה במדד, כך שקרנות הסל ימכרו אותה במועדים שבהם מתבצעת הפחתת המשקל, ולא יצטרכו להתמודד עם קבלת תמורה שאינה מזומן.

אם הבורסה תחליט שאחת מהשתיים - אנרג'יאן או יואל - לא כשירה להיכנס למדד, גב ים או פיבי ייכנסו במקומה. הטלטלה במחירי המניות תוביל גם לשינויי משקל חדים במדד. הבולט מכולם יהיה זה של פריגו. משקלה בת"א־35 ירד ל־5.35% בעקבות הצניחה במחיר המניה. מכיוון שהירידה במחיר של פריגו התרחשה לאחר המועד הקובע לעדכון המשקל של ינואר, הוא יחזור להיות 7% במדד רק בפברואר.

ויקטורי ואלוט ייכנסו לת"א־90 ולת"א־125

לת"א־90 ות"א־125 צפויות להיכנס המניות אלוט, מנועי בית שמש וויקטורי. מנגד, המניות ביוטיים ושלאג צפויות לצאת ממדדים אלה ולעבור למדד SME60. מניית אטראו שוקי הון עשויה גם היא לצאת ממדדים אלה (גבולית מבחינת ערך השוק), ואם כך יקרה, תיכנס מניה נוספת למדדים (כנראה אל על או אלקטרה נדל"ן).

רכישת מניות אאורה על ידי קרן נוקד צפויה להוציא את אאורה ממדד SME60 בגלל אי עמידה בשיעור אחזקות ציבור הנדרש. גם קסטרו, מירלנד חלל וטלדור יצאו מהמדד מאותה סיבה. ייתכן שגם שנפ תצא מהמדד מאותה סיבה, וגם ננו דימנשיין. למדד ייכנסו המניות אינטרקיור, פייטון, איילון, טלסיס ודלק תמלוגים. יציאת שנפ ו/או ננו דימנשיין תפנה מקום או שניים, שעליהם יתמודדו סומוטו וניסן.

הכותב הוא כלכלן בחברת הייטק