חוזרים לדבר על מיתון: עידן הקרח הכלכלי לא הסתיים

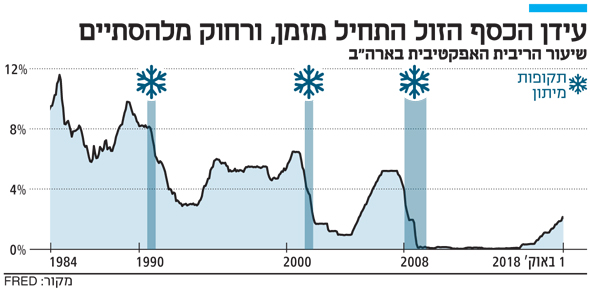

העלאות הריבית של הפד תרמו למפולת בשווקים והציפו מחדש אפשרות מטרידה: מה אם משהו עמוק עדיין מקולקל בכלכלת המערב? האם צמיחה סבירה אפשרית בלי ריבית אפסית? לא בטוח

רגע לפני יום המסחר האחרון ל־2018 אפשר להסתכן ולהעריך שהשנה החולפת תירשם כשנה הגרועה ביותר בשווקים מאז המשבר הפיננסי של 2008. אחרי שנים של עליות בלתי פוסקות, בשבועות האחרונים איבד שוק המניות את התנופה, והמדדים המובילים בניו יורק רושמים את הביצועים הגרועים ביותר לחודש דצמבר מאז 1931.

- הירידה הגדולה זה עשור: מדד שנגחאי צלל ב-25% השנה

- וול סטריט ננעלה בירידות קלות: בדרך לדצמבר הגרוע מאז 1931

- הטלטלה בשווקים: לאן הולכים מכאן

השאלה היא מה, אם בכלל, המהומה הזאת בשווקים אומרת על הכלכלה הריאלית? יכול להיות שכלום. כפי שהכלכלן זוכה פרס נובל פול סמואלסון קבע בעבר, "שוק המניות חזה תשעה מתוך חמשת המיתונים האחרונים". השווקים נופלים לפעמים, בטח אחרי שנים של עליות. אבל יש אפשרות אחרת, מטרידה יותר. יכול להיות שהטלטלה בבורסות מלמדת גם שעשר שנים אחרי המשבר הכלכלה במערב עדיין רחוקה מתיקון ועדיין סובלת מאותן בעיות עומק.

השווקים בנו על מסר מתון

מה גרם לירידות בשווקים? הרבה הסברים נזרקו לאוויר בשבועיים האחרונים. את שני המועמדים המובילים אפשר למצוא בוושינגטון, במרחק של 20 דקות הליכה זה מזה. הראשון הוא הבית הלבן, וליתר דיוק נשיא ארה"ב דונלד טראמפ. הכרזתו של טראמפ בתחילת דצמבר שהוא "איש של מכסים" ליבתה מחדש את הפחדים ממלחמת סחר ונתנה אות לחודש של ירידות. הגורם השני הוא הבנק המרכזי, הפדרל ריזרב, שרגע לפני חג המולד העלה את הריבית בפעם הרביעית השנה, והבהיר שימשיך למכור את הר איגרות החוב שצבר בעשור האחרון. השווקים בנו על מסר מתון יותר, והירידות החריפו. כשנוספו השמועות שטראמפ, שזועם על הירידות בשווקים, שוקל לפטר את יו"ר הפד ג'רום פאוול, הגיעה ההתרסקות.

זירת החלקה בוושינגטון הבירה, בשבוע שעבר. חובות עתק למשקי הבית צילום: איי פי

זירת החלקה בוושינגטון הבירה, בשבוע שעבר. חובות עתק למשקי הבית צילום: איי פי

אלה הגורמים המיידיים. אבל במבט קדימה השאלה היא אם השווקים מאותתים על האטה מתקרבת בכלכלה. יש לא מעט כלכלנים ומנהלים שסבורים שהתשובה היא כן, ושארה"ב תיקלע למיתון בתחילת 2020 ואולי לפני. מה שמשונה בכל זה הוא שריבית הבנק המרכזי בארה"ב, וברחבי המערב, עדיין נמוכה להפליא. גם אחרי העלאת הריבית לפני עשרה ימים הריבית הפדרלית היא פחות ממחצית מהרמה שאליה הגיעה ב־2007, ערב המשבר (5.25%). אבל גם כשהריבית כל כך נמוכה, בהשוואה היסטורית, השווקים חוששים שהכלכלה לא תעמוד בזה. מה קורה כאן?

הסבר אפשרי מגיע מכיוונו של פרופ' לארי סאמרס מאוניברסיטת הרווארד, אחד הכלכלנים הנודעים בארה"ב, שכיהן כשר האוצר של ביל קלינטון וכיועץ הכלכלי של ברק אובמה (אגב, סמואלסון, זוכה הנובל, הוא דוד של סאמרס). בשנת 2013 היכה סאמרס גלים בקהילת הכלכלנים, כשנשא נאום מדובר ובו החיה את התיאוריה מתקופת השפל הגדול "הקיפאון המתמשך" (Secular Stagnation), או "דשדוש ארוך טווח". האפשרות שסאמרס העלה אז היא שמאז תחילתו של העשור הקודם מצויה כלכלת המערב בבעיה כרונית: אין מספיק ביקושים בכלכלה. הדרך היחידה להגיע לצמיחה סבירה ולתעסוקה מלאה היא ריבית אפסית ורמות מינוף מסוכנות. זה בדיוק מה שראינו לפני המשבר הפיננסי, וראינו גם איך זה נגמר.

ומה גורם לביקושים החלשים ולקיפאון המתמשך? מגוון גורמים. בין היתר העובדה שהאוכלוסייה צומחת בקצב אטי מבעבר, וגם קצב החדשנות הואט; הזינוק באי־השוויון, שאומר שהכסף לא מגיע אל משקי הבית שהיו מוציאים אותו; וגם הירידה בעלויות ההשקעה של החברות, שמובילה להשקעה כללית פחותה במשק. והיו גם מי שהוסיפו לרשימה את הסכמי הסחר שסאמרס בעצמו חתם עליהם ושהובילו לתחרות גוברת מהמזרח, שמכבידה גם היא על כלכלות המערב.

בשעתו הניתוח הפסימי של סאמרס עלה לכותרות ועורר דיון לוהט בקרב הכלכלנים. הקיפאון המתמשך היה נושא לכנסים, מאמרים וספרים. אבל מאז 2013 נראה היה שסאמרס מתבדה: הכלכלה האמריקאית התאוששה רבעון אחר רבעון, האבטלה ירדה לשפל היסטורי והבורסות שברו שיאים. ביולי השנה הכריז "הוול סטריט ג'ורנל" שאפשר להיפרד לשלום מהרעיון של קיפאון מתמשך במאמר מערכת שכולו שיר הלל לרפורמת המסים של טראמפ. ואילו בהמשך סאמרס זכה למתקפה מכיוונו של הכלכלן זוכה הנובל ג'וזף שטיגליץ, שהאשים אותו שהאבחנה הקודרת שלו היא בעצם ניסיון להצדיק בדיעבד את המחדל של ממשל אובמה בהתמודדות עם המשבר.

אלא שכמו שסאמרס ואחרים הסבירו, הצמיחה העקבית של המשק האמריקאי בשנים האחרונות לא מפריכה את הטענה שלו. מה שסאמרס טוען הוא שלנוכח הביקושים הנמוכים כדי להביא את המשק לצמיחה בקצב סביר דרושים תמריצים אדירים. וזו לא חייבת להיות רק ריבית נמוכה, כמו שראינו לאורך רוב העשור החולף (וגם בתחילת העשור הקודם). זו יכולה להיות גם הורדת המסים של טראמפ, שהזניקה את הגירעון כשהמשק גדל ממילא. והרכיב הנוסף, שגם הוא חזר בשנים האחרונות, הוא מינוף: חובות עתק של משקי הבית והמגזר העסקי. כל הרכיבים החריגים האלה באמת הובילו לשיעורי צמיחה יפים, אבל לא יוצאי דופן בהשוואה היסטורית.

מיסוי או מלחמה במונופולים

והנה עכשיו, כשההשפעה הממריצה של הורדות המסים מתחילה להתפוגג, וכשהריבית ממשיכה לעלות (גם אם לא לרמות גבוהות במיוחד), השווקים מתחילים לרעוד. בשבועות האחרונים סאמרס עצמו היה בין המבקרים של הפד, וקבע שהעלאת הריבית האחרונה היתה טעות. כרגע הוא חוזה סיכוי של 60% למיתון עד סוף 2020. ובאופן כללי יותר, הוא קובע: "יש לנו בעיה של קיפאון מתמשך".

לסאמרס, אגב, יש פתרונות: אם המגזר הפרטי לא יכול ליצור בעצמו ביקושים, הממשלה יכולה לעשות זאת באמצעות הגדלת ההוצאה הציבורית (למשל בהוצאה מסיבית על תשתיות) או באמצעות מלחמה באי־השוויון (למשל במיסוי או מלחמה במונופולים). זו תוביל יותר הכנסה לידי העשירונים הנמוכים יותר, שגם נוטים להוציא חלק גדול יותר מההכנסה שלהם. אבל עד כה לא ראינו צעדים בכיוון הזה. אם קונים את ההסבר של סאמרס, בעיות העומק של הכלכלה המערבית עדיין לא נפתרו.