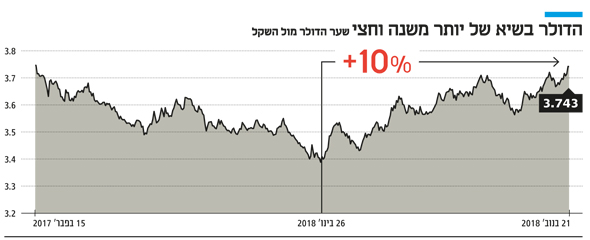

התחזקות הדולר היא זרז נוסף להעלאת הריבית

פער הריביות הגבוה בין ארה"ב לישראל והאזהרות של בנק ישראל וה־OECD כי המשק נמצא במציאות הרבה פחות ורודה מזו ששר האוצר מציג תרמו לזינוק של הדולר, שרשם עלייה של 10% מינואר

לאט אבל בטוח: המטבע האמריקני השלים אתמול זינוק חד של יותר מ־10% מאז סוף ינואר, אז נרשם השפל של 2018 עם שער יציג של 3.388 שקלים. קשה להאמין שב־11 החודשים האחרונים הספיק הדולר להחליף קידומת כבר ארבע פעמים כשאתמול השלים זינוק של יותר מ־0.7%. כעת הוא כבר נושק ל־3.75 שקלים – שער שעד לפני חודשים ספורים נראה דמיוני. אתמול, אחרי שהמטבע האמריקאי שבר את הרף הפסיכולוגי של 3.72 שקלים, פעילים בשוק המט"ח הסבירו כי ישנם כל מיני שורטיסטים (משקיעים שהימרו על היחלשות הדולר) שנאלצו לסגור את הפוזיציות כדי למזער הפסדים אך המומנטום המשיך והדולר שוב עלה. עם זאת, לדעתם, הדולר לא יעלה בהרבה מעבר לזה.

- הדולר השלים עלייה של 3% בתוך חודש: נסחר תמורת 3.75 שקלים

- הדולר בשיא של שנה וחצי; "רכישות המט"ח של בנק ישראל היו מיותרות"

- הדולר כבר מעל ל-3.70 שקלים

לפני שניגשים לנתח את הסיבות שמסבירות את המגמה בשקל מול הדולר חייבים להבין את התמונה הגלובלית: איגרות החוב של ממשלת ארה"ב מבטיחות לכל משקיע תשואה שנתית של 3% או יותר – ללא סיכון ותוך נזילות מוחלטת (האפשרות למכור את הנייר ולקבל מזומן). במציאות הפיננסית הגלובלית הנוכחית מדובר בעסקה לא רעה בכלל וזו גם הסיבה מדוע המשקיעים רצים לדולר, לרבות הישראלים. יתרה מזו, כשרואים את המימושים ואת ירידות השערים של הימים האחרונים בבורסות בארה"ב – וגם בישראל – אפשר להבין כי נכון לתקופה הזו הדולר הפך להיות חוף מבטחים ואג"ח אמריקאיות הן כספת לא רעה. אם לוקחים בחשבון שגם יו"ר הפדרל ריזרב ג'רום פאוול הסביר מדוע כיוון הריבית הוא רק כלפי מעלה ודי במהירות, טבעי לצפות להתחזקות הדולר בעולם.

מימין: נגיד בנק ישראל הנכנס אמיר ירון, ומ"מ הנגיד נדין בודו טרכטנברג צילום: עומר מסינגר

מימין: נגיד בנק ישראל הנכנס אמיר ירון, ומ"מ הנגיד נדין בודו טרכטנברג צילום: עומר מסינגר אלא שכמה מומחי מט"ח לא קונים את ההסברים הגלובליים ומסבירים כי פער הריביות בין ישראל לארה"ב – שהגיע לרמות שיא ועומד כעת על כ־225 נקודות בסיס (ריבית אפסית בישראל לעומת ריבית של 2.25% בארה''ב) – הוא בלתי נתפס ולכן המשקיעים הישראלים בורחים לדולר. יתרה מזו, בשבוע האחרון התפרסמו נתונים, הן על ידי הלמ"ס ובנק ישראל והן על ידי ארגונים כמו ה־OECD, שלפיהם המשק הישראלי נמצא במציאות הרבה פחות מרנינה מכפי ששר האוצר משה כחלון מציג אותה לציבור הרחב, לרבות האטה בצמיחה וחוסר יציבות תקציבית מסוכנת, דבר שנותן רוח גבית להיחלשות השקל.

ויש גם את ההסבר של אלו שסבורים כי שוק המט"ח הישראלי נשלט זה עשור על ידי הספקולנטים – קרנות גידור זרות ענקיות שבאות לעשות כאן סיבוב על השקל, כאשר אווירת הבחירות ששררה בימים האחרונים גרמה לאותם גופים לצאת מהשוק הישראלי על רקע אי הבהירות. "לכן נשארת עם הקטנים ועם השוק האמיתי. ברגע שאין ספקולנטים, הדולר-שקל חוזר לרמות האמיתיות", אמר פעיל בשוק המט"ח.

התחזקות הדולר נותנת רוח גבית להחלטה החשובה שבנק ישראל יצטרך לקבל בשבוע הבא בנוגע לשאלה האם להעלות את הריבית אחרי יותר משלוש שנים של ריבית אפסית (ריבית ריאלית שלילית). ברקע, האינפלציה בישראל שבה והיא כבר חמישה חודשים ברציפות מעל הגבול התחתון של יעד יציבות המחירים (בין 1%–3%). כמו כן בדו"ח שפרסם ארגון ה־OECD כותבים כי על רקע העלייה באינפלציה ורמת האבטלה הנמוכה, על בנק ישראל להעלות את שיעור הריבית "האולטרה־נמוך" שלו מיד. "העלאה כזו נדרשת", מוסיפים בדו"ח הארגון.

להעלאת ריבית, יחד עם נסיגת בנק ישראל מתוכנית רכישת דולרים שהחלה מאז התחלת הפקת הגז במאי 2013 השלכות חשובות על המשך שער החליפין של השקל.

איך ישפיע יצוא הגז

נראה כעת כי גורם הגז יהיה קריטי ליחס השקל–דולר בטווח הבינוני והארוך. לפני חודשיים הסביר ד"ר גיל בפמן, הכלכלן הראשי של בנק לאומי, בוועידה הכלכלית לאומית של "כלכליסט" כי "היחלשות השקל מול הדולר השנה התבססה על גורמים בעלי אופי חולף". אחד מהם הוא הירידה בחשבון השוטף על רקע הגרעון העצום בסחר בסחורות שהתאזן עם העודף בחשבון השירותים. לדבריו, צפי לצמצום פער הריבית בין ארה"ב לישראל בתוך כשלוש שנים (עליית ריבית בישראל לצד עליית ריבית בארה"ב ולאחריה ירידה), ובעיקר הפעלת מאגרי גז חדשים ויצוא הגז יהוו "שובר שוויון" במשחק המט"ח, גם אם מדובר ביצוא בהיקפים קטנים והם יקבעו את כיוון השקל־דולר שככל הנראה יהיה דווקא לטובת המטבע הישראלי.