גזית גלוב עולה על רכבת הריבית רגע לפני שהיא עוזבת את התחנה

לחברת הנדל"ן המניב חוב של 9.6 מיליארד שקל למחזיקי האג"ח, רובו בריבית גבוהה משום שנמנעה ממיחזור חוב. הצפי להעלאות ריבית בארה"ב דחף אותה לבצע שתי הרחבות של סדרה י"ג, הנושאת ריבית נמוכה, בחודשיים האחרונים

חיים כצמן, בעל השליטה בחברת הנדל"ן המניב גזית גלוב, ספג בשבוע שעבר ביקורת מהמשקיעים על כך שהחברה שבניהולו עברה על אחד הכללים הלא כתובים של שוק ההון. גזית גלוב יצאה להנפקת אג"ח וגייסה 554 מיליון שקל באמצעות הרחבת סדרה.

עד כאן הכל תקין. אלא שחודש וחצי קודם לכן גזית גלוב השלימה מהלך דומה שבמסגרתו היא גייסה 416 מיליון שקל בהרחבה של אותה סדרת אג"ח. הרחבת סדרה נעשית בדרך כלל במחיר הנמוך משער האג"ח בבורסה, ולכן יוצרת לחץ לטווח קצר על שער האג"ח. אלה שהשתתפו בהרחבה בספטמבר ספגו ירידות של כ־1.25% באחזקתם ברגע שגזית גלוב דיווחה על כוונתה לצאת לגיוס נוסף באותה הדרך.

- ביהמ"ש העליון שלח את הקניונים הביתה: מכירת נכסים תחויב במס כעסקת נדל"ן

- אחרי 5 שנים: גזית גלוב יוצאת מבורסת טורונטו

- גזית גלוב: ההכנסות משכירות עלו ב-2.9% לחצי מיליארד שקל ברבעון

בוכים וקונים: ביקוש של יותר ממיליארד

האם חוסר שביעות הרצון של המשקיעים מההרחבה הכפולה בא לידי ביטוי בביקושים לסחורה של גזית גלוב? בהחלט לא. במכרז למשקיעים מסווגים הם הזרימו ביקושים עצומים של 1.25 מיליארד שקל בהרחבת סדרת האג"ח, שהושלמה בשבוע שעבר. גזית גלוב הסתפקה בגיוס של 554 מיליון שקל.

לפער בין הטרוניות של המשקיעים להסתערותם יש שתי פנים. ראשית, ככל שהמחיר בהנפקה נמוך, כך אלה שקנו בהרחבה הראשונה סובלים יותר ואלה שמשתתפים בהרחבה השנייה מקבלים מחיר אטרקטיבי יותר. במילים אחרות, משקיע שהשתתף בהרחבה הראשונה ומשתתף גם בשנייה, עושה מהלימונים לימונדה. שנית, בהתחשב בהתחייבויות של גזית גלוב, ובדגש על שיעורי הריבית שהיא משלמת, יהיה קשה לבוא להנהלתה בטענות על המהלך המתבקש, שלא לומר הכרחי.

בהנהלה נזכרו להכות בברזל הריבית

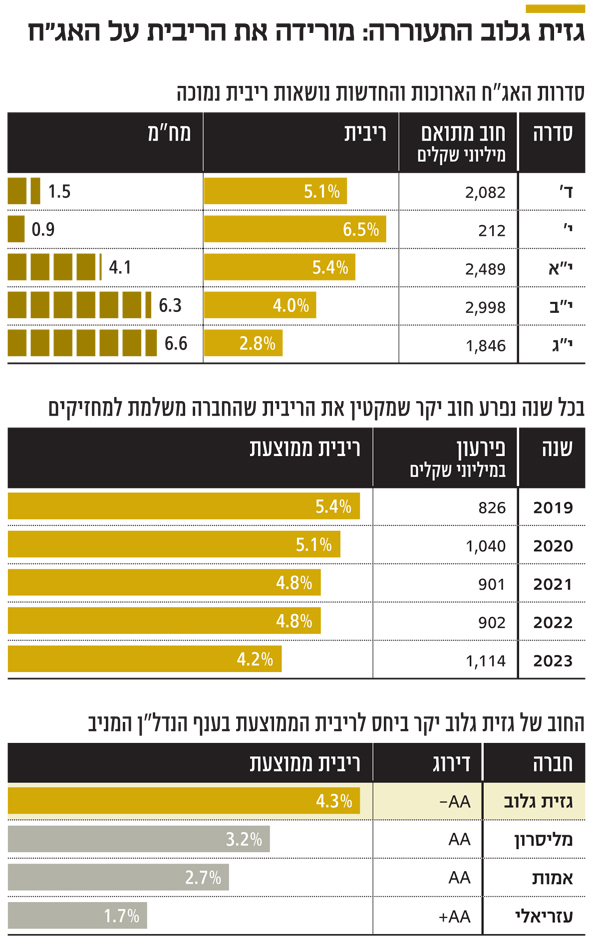

החוב של גזית גלוב למחזיקי האג"ח ניתן להגדרה בשתי מילים: גדול ויקר. לגזית גלוב יש חמש סדרות אג"ח בהיקף כולל של 9.6 מיליארד שקל, והיא משלמת ריבית גבוהה על החוב העצום הזה. הריבית הממוצעת על מצבת ההתחייבויות נושאות הריבית של גזית גלוב (ברמת הסולו מורחב) עומדת על 4.3%. אמנם מדובר בשיפור משמעותי ביחס לריבית הממוצעת מלפני שנה, שעמדה על 4.9%, אך בהשוואה לחברות נדל"ן מניב אחרות בדירוג דומה, לגזית גלוב (-AA) יש עוד דרך ארוכה. כך, הריבית הממוצעת על החוב של חברת אמות (AA) היא 2.7%, וזו של החוב של מליסרון (AA) היא 3.2%.

הפער בין הריבית הגבוהה שגזית גלוב משלמת על החוב לבין הריביות הנמוכות שמשלמות מתחרותיה נובע, בין היתר, מכך שבניגוד להן, בהנהלת גזית גלוב נמנעו בשנים האחרונות ממהלכים למיחזור החוב. כך נוצר מצב שההתחייבויות של גזית גלוב מורכבות בעיקר מסדרות אג"ח שהונפקו בעבר, הנושאות ריבית גבוהה, כפי שהיה מקובל במועד הנפקתן.

אין זאת טעות שבבסיסה חוסר מודעות של הנהלת גזית גלוב. האסטרטגיה של החברה היא להגדיל את הנדל"ן הפרטי המוחזק ישירות על ידיה. בדו"חותיה הכספיים נכתב במפורש שהחברה מעריכה שהאסטרטגיה "עשויה לחזק את היחסים הפיננסיים שלה ולהוביל לקבלת דירוג השקעה בינלאומי, וכפועל יוצא, להורדת עלויות המימון וגיוון מקורות המימון שלה למוסדות פיננסיים בינלאומיים ושוקי הון חדשים". עליית התשואות הנוכחית בארה"ב והצפי להמשך העלאות הריבית מצד הפדרל ריזרב האמריקאי הביאו את גזית גלוב למסקנה - מוטב לגייס בישראל, לפני שרכבת הריביות הנמוכות תעזוב את התחנה.

רק לאחרונה ביצעה גזית גלוב רכישה עצמית של אג"ח מסדרה י'. הסדרה הונפקה בשנת 2009, זמן קצר אחרי משבר האשראי העולמי, ואף שהיו מובטחות בשעבוד על נדל"ן מניב, האג"ח נשאו ריבית גבוהה במיוחד של 6.5%.

במקביל, בתחילת 2018 גזית גלוב יצאה בהנפקת אג"ח חדשה, י"ג, שנושאת ריבית נמוכה של 2.78% בלבד. במסגרת ההנפקה הראשונה גזית גלוב גייסה 850 מיליון שקל. כשהריבית של סדרה י"ג כל כך נמוכה ביחס לממוצע של החברה, אין פלא שהנהלתה בוחרת להכות בברזל בעודו חם - ולגייס חוב זול באמצעות הרחבתה. בעקבות שתי ההרחבות של אג"ח י"ג בתוך חודשיים, היקף הסדרה יותר מהוכפל והוא עומד כיום על 1.8 מיליארד שקל.

חיים כצמן בעל השליטה בגזית גלוב צילום: Agaton Strom

חיים כצמן בעל השליטה בגזית גלוב צילום: Agaton Strom

פחות ריבית לאג"ח, יותר רווח למניות

גם אחרי הרכישה העצמית של אג"ח י', שנושאת ריבית גבוהה, וגם אחרי שתי ההרחבות הללו, סדרה י"ג בעלת הריבית הנמוכה מהווה רק 20% ממצבת ההתחייבויות של גזית גלוב כלפי מחזיקי האג"ח. זה מצב בעייתי, שטומן בחובו הזדמנות עבור בעלי המניות של גזית גלוב.

בשנים הקרובות החברה נדרשת לפרוע למחזיקי האג"ח כמיליארד שקל מדי שנה, עבור חוב שנושא ריבית גבוהה. כך, ב־2019 גזית גלוב תפרע חוב של 826 מיליון שקל שנושא ריבית ממוצעת של 5.4%, ובשנה שלאחר מכן תפרע חוב של כמיליארד שקל בריבית של 5.1%. כל פירעון של חוב יקר יביא לירידה בריבית הממוצעת המשוקללת שלה. במצגת שפרסמה להצגת התוצאות הכספיות לרבעון השני של 2018, ציינה החברה שאם תמחזר את החוב הקיים בריבית דומה לזאת של אג"ח י"ג, היא תחסוך בממוצע כ־28 מיליון שקל בשנה בהוצאות מימון. זה משחק סכום אפס בין חוב להון. וכשמחזיקי האג"ח יקבלו בהמשך פחות ריבית, טבעי שבעלי המניות ייהנו מרווחים מוגדלים.