העתיד השחור של ציבור החוסכים לפנסיה: 3,800 שקל בחודש

מחקר חדש, המבוסס לראשונה על נתוני אמת שהתקבלו מקרנות הפנסיה, מצייר תמונה עגומה של מצב החוסכים; נשים עם משכורת חודשית של 10,000 שקל ברוטו יקבלו לקצבה של 3,100 שקל בלבד; שיעור הפנסיה מהמשכורת שתקבל האישה מהחמישון העליון דומה לזו של הגבר מהחמישון התחתון; הסיבה העיקרית לפנסיות הנמוכות נעוצה ברכיבי השכר הרבים שאינם נכללים בחישוב הפנסיוני

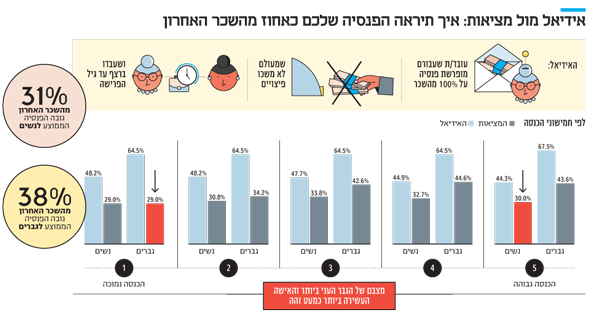

בניגוד מוחלט להערכות, לתחזיות ולסימולציות הרווחות, שלפיהן גברים בני הדור הנוכחי שיפרשו לפנסיה יזכו לקצבה של כ־65% מהשכר האחרון שלהן ונשים ל־46% ממנו - כעת מתברר שהמספרים נמוכים דרמטית ועומדים על 38% מהשכר האחרון לגברים ו־31% בלבד לנשים. אלו המסקנות המטרידות שעולות מתוך מחקר שערכו פרופ' אביה ספיבק ושרית מנחם־כרמי על מצב הפנסיה בישראל עשור אחרי החלת חוק פנסיה חובה.

- סלינגר פרסמה חוזר חדש שיפגע ביכולת שימור החוסכים בפנסיה

- "יש לבטל הטבות מס לחוסכים לפנסיה ‑ הן פוגעות בשוויון"

- הכנסת אישרה: העלאת גיל הפרישה לנשים תידחה לפברואר 2018

"התמונה מטרידה וקוראת לצעדים דחופים. המודל הנוכחי אינו מתאים לבעלי הכנסות נמוכות", הסביר ספיבק, מבכירי המאקרו־כלכלנים במשק ומי שכיהן בעבר כמשנה לנגיד בנק ישראל, בשיחה עם "כלכליסט" בעקבות המחקר.

בניגוד למחקרים ולבדיקות קודמות שהתבססו כאמור על תחזיות והערכות, מחקרם של ספיבק וכרמי מבוסס על נתוני אמת של הגופים המוסדיים שנמסרו למשרד האוצר. החידוש הגדול והמטריד של המחקר, מעבר לחשיפת המספרים האמיתיים, הן הסיבות לפערי הענק האלה. בניגוד להערכות המקובלות, דמי הניהול הגבוהים אינם האחראיים העיקריים לפגיעה הקשה בהכנסתם וכפועל יוצא גם ברמת החיים של הקשישים העתידיים, אלא תחלואות קשות שבהן לוקה שוק העבודה הישראלי.

עורך המחקר פרופ' אביה ספיבק. "דמי הניהול אינם הפרמטר המשפיע ביותר על הפנסיה"

עורך המחקר פרופ' אביה ספיבק. "דמי הניהול אינם הפרמטר המשפיע ביותר על הפנסיה" בראש ובראשונה, חלק השכר שמבוטח לפנסיה, כלומר האחוז מתוך השכר שהמעסיק מביא בחשבון כדי לחשב את ההפרשה לקרן הפנסיה של העובד, נמוך משמעותית מהשכר עצמו. המשמעות היא שעובדים רבים נמצאים במצב שבו מעסיקיהם משלמים להם שכר מסוים, אך לצורך ההפרשה לפנסיה מחשבים כאילו הם משתכרים פחות, ולכן גם מפרישים עבורם פחות.

עם הסיבות הנוספות ניתן למנות רצף תעסוקתי נמוך שיכול לנבוע מפיטורים ואצל נשים יכול גם להיות תוצאה של חופשות לידה שהתארכו; כניסה מאוחרת לשוק העבודה שנובעת משנות השירות בצבא וטיולים ארוכים בחו"ל; ואפילו היעדר ההבנה הבסיסית של העובדה שמרכיב הפיצויים בהפרשה לפנסיה מהווה לא פחות משליש מהתקבולים הפנסיוניים העתידיים - מה שמוביל לעתים למשיכתם לפני גיל הפרישה וכתוצאה מכך להקטנה משמעותית של הקצבה העתידית.

מקבלי ההחלטות מעדיפים לא פעם להשאיר את הנתונים הקשים הללו באפלה ולהתבשם בנתוני האבטלה הנמוכים. "הפנסיה לא יכולה שלא לשקף את שוק העבודה: אם אנשים עוברים ממקום למקום, לא עובדים במשרה מלאה ולא עובדים באופן רציף - התוצאות לפניך", מסביר ספיבק, "תשומת הלב הרגולטורית הוקדשה במשך שנים להורדת דמי הניהול, אבל המחקר מראה שזו אינה הבעיה המרכזית של הפנסיה בישראל".

גבר שמשתכר 10,000 שקל יקבל 3,800 שקל בחודש

לפי המחקר, גבר שמשתכר 10,000 שקל בחודש (קרוב לשכר הממוצע ברוטו במשק) צפוי לקבל בגיל פרישה קצבה חודשית של 3,800 שקל בלבד, ואישה שמשתכרת אותו סכום צפויה לקבל 3,100 שקל בחודש בלבד. עוד חושף המחקר אי שוויון דרמטי בין רמות ההכנסה השונות ואי שוויון קיצוני במיוחד בין נשים וגברים.

לדוגמה, בקרב הגברים העניים ביותר, כלומר אלה שמשתייכים לחמישון התחתון (שני העשירונים התחתונים), קצבת הפנסיה העתידית תעמוד על 29% מהשכר האחרון בממוצע, לעומת 44% מהשכר האחרון בממוצע עבור גבר מהחמישון הרביעי, כלומר עשירונים 7 ו־8. המספרים חושפים את הפער העצום בין הפנסיה שגבר בחמישון התחתון חשב שהוא יקבל ביחס לשכרו האחרון לפי ההערכות המקובלות עד כה - 64% - לעומת נתוני האמת שעולים מהמחקר, כאמור 29% בלבד. מדובר בפער של 35 נקודות האחוז. אצל הנשים נמצא מצב דומה בכל רמות ההכנסה, עם שיעור שנע סביב ה־30% מהשכר האחרון - שיעור כמעט זהה לזה של הגברים העניים ביותר. הסכומים אינם כוללים קצבת זקנה מביטוח לאומי, שטמון גם הוא במשבר כספי עמוק ואין לדעת אם בעוד כמה עשורים יישאר לו כסף לשלם למבוטחים, ולא כספי ביטוח מנהלים.

העשירים גם משתכרים יותר וגם מפרישים יותר

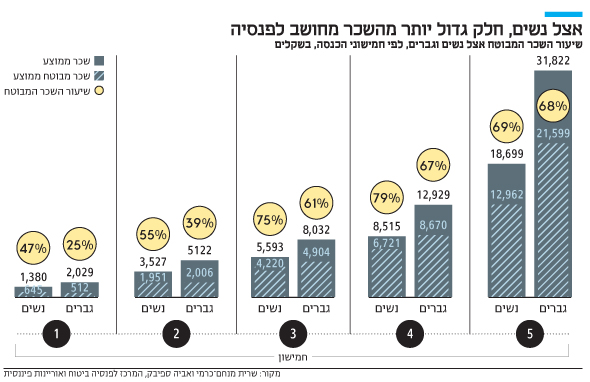

אחת הבעיות הקשות שמצא ספיבק, שמכהן כעת כראש המרכז לפנסיה, ביטוח ואוריינות פיננסית של אוניברסיטת בן גוריון, הוא שיעור השכר הפנסיוני הנמוך - רק מעט יותר ממחצית השכר מכוסה לפנסיה - 58%. המספר הזה מסביר מדוע אף ששיעורי ההפרשה בישראל גבוהים ביחס למקובל במדינות ה־OECD ועומדים על כ־18.5%, בסיס ההפרשה הנמוך מוביל לכך שהצבירות הפנסיוניות נמוכות מאוד.

המחקר מוכיח גם בהקשר זה שמי שהיו עשירים יותר בתקופת עבודתם יהיו גם עשירים יותר בתקופת הפנסיה, שכן נמצא כי שיעור השכר המבוטח עולה ככל שעולה ההכנסה גם אצל גברים וגם אצל נשים. המשמעות היא שלא רק שהעשירים משתכרים יותר, שזה מובן מאליו, אלא שהם גם מפרישים שיעור גבוה יותר משכרם לפנסיה ולכן חוסכים יותר. הכנסותיהם בעתיד יהיו גבוהות יותר גם משום ששכרם גבוה יותר וגם משום ששיעור ההפרשות שלהם גבוה יותר.

בהקשר זה ישנו ממצא מעניין ובלתי שגרתי. אף ששכרן של הנשים נמוך מזה של הגברים באופן גורף, שיעור השכר הפנסיוני שלהן גבוה יותר. כלומר, חלק השכר שמובא בחשבון לצורך ההפרשות הפנסיוניות על ידי המעסיק גבוה מזה של הגברים ועומד על כמעט 65% בממוצע. ההסבר לכך, לפי החוקרים, הוא שנשים נוטות לעבוד במשרות שנחשבות מסודרות יותר, למשל בעבודות במגזר הציבורי, ובהן משקל השכר שמובא בחשבון נוטה להיות גבוה יותר.

אבל גם במקרה הזה ישנו פער עצום בין בעלי הכנסות גבוהות לנמוכות. שיעורי השכר הפנסיוני ביחס לשכר ברוטו בקרב שני החמישונים התחתונים עומד בממוצע על 51% אצל נשים ו־32% אצל גברים. פירוש הדבר הוא שהגורמים שמפריעים לפנסיה ומקטינים אותה באים לידי ביטוי ביתר שאת בקרב בעלי השכר הנמוך. "האם זה עניין של אוריינות פיננסית ומיצוי זכויות? או אולי עניין של כוח מוגדל של המעסיקים במקצועות לא מיומנים המאפיינים את העשירונים התחתונים?", תוהים החוקרים, שכבר מסרו כי בכוונתם לנסות לענות על השאלות הללו במסגרת מחקר המשך.

החוקרים טוענים ששיעור השכר הפנסיוני הנמוך מסביר חלק מהותי מהפנסיה הנמוכה ביחס לשכר. "תשאל ברשות השידור איזו פנסיה הם קיבלו יחסית לשכר שלהם", אומר ספיבק, "הסתבר לאנשים המסכנים והנאיביים האלו שעל משמרות, שעות נוספות, תורנויות - הם לא קיבלו פנסיה. ואצלם זה היה מאוד מאוד קיצוני".

דמי הניהול אינם הבעיה, אבל הם עדיין סוגיה מרכזית

הנה הנתונים היבשים: הצבירה הממוצעת היום בחשבונות פעילים עומדת על 118 אלף שקל עבור חוסך פעיל ו־86 אלף שקל עבור חוסכת פעילה. "הצבירות הנמוכות נובעות מוותק נמוך של המבוטחים בקרנות הפנסיה, כנראה בגלל כניסה מאוחרת לשוק העבודה ואי רציפות תעסוקתית", מדגישים החוקרים. הוותק הממוצע של חוסכים בני 40 בקרנות הפנסיה הוא 5.7 שנים, אם כי בהנחה שחוסכים מתחילים לעבוד בגיל 28, הוותק היה צריך להיות כפול.

"הבעיות הן מעט שנות צבירה ושכר מבוטח נמוך. בזה צריך לטפל", מסבירים ספיבק וכרמי. ובכל זאת הם מזהים הצלחה לחוק פנסיה חובה בישראל - לראייה, שיעור העובדים החוסכים בקרן פנסיה מתוך כלל המועסקים כמעט הוכפל מ-33.4% בשנת 2007 ל־63.4% בשנת 2015 (אולם הצליח פחות קרב חוסכים עניים). החוקרים מצאו נקודת אור נוספת: ציות מלא של מעסיקים להפרשות הפנסיוניות המינימליות הקבועות בחוק.

ספיבק וכרמי מזהים עוד בעיה: החוסכים הישראלים אינם מבינים שהפיצויים שמופרשים עבורם במסגרת ההפרשה לפנסיה מהווים שליש מהחיסכון ערב הפרישה - ולפיכך עושים טעות גדולה ומושכים אותם. משיכות הכספים הפנסיוניים גבוהה - 5% מהחשבונות ביצעו משיכה כלשהי ב־2016, כאשר משיכות תגמולים מאפיינות בעיקר חשבונות לא פעילים וחשבונות פעילים של בעלי שכר נמוך. עם זאת, משיכות פיצויים נרשמו בקרב כל רמות ההכנסה, גם רמות ההכנסה הגבוהות.

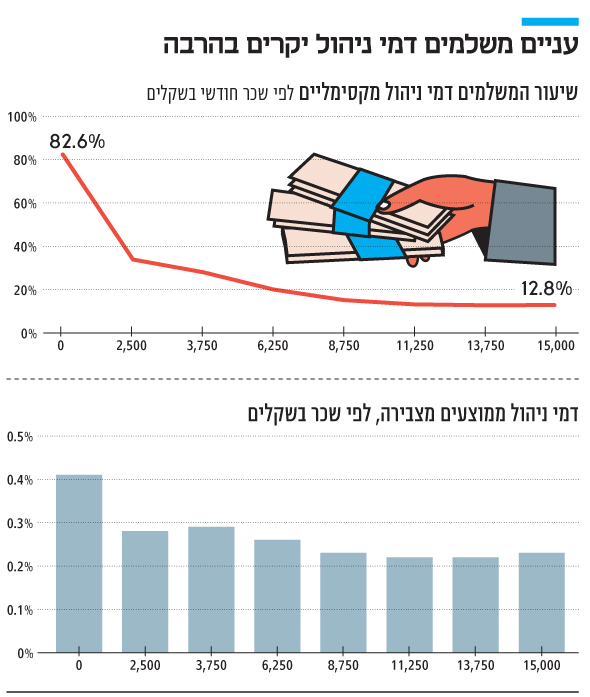

אף שגובה דמי הניהול אינו מזוהה כבעיה המרכזית, עדיין מדובר בסוגייה שפוגעת בבעלי ההכנסות הנמוכות ותורמת לאי השוויון, שכן דמי הניהול יורדים בהתאם לרמת ההכנסה. מי שנהנה היום מדמי הניהול הנמוכים הם בעיקר בעלי שכר גבוה.

גם שיעור החוסכים המשלמים דמי ניהול מקסימליים יורד והולך עם העלייה בהכנסה. לפי הנתונים, 34% מבעלי שכר מבוטח של 2,500 שקל בחודש משלמים דמי ניהול מקסימליים, זאת לעומת 12% מבעלי שכר מבוטח של 13 אלף שקל בחודש ומעלה. לאור ממצאים אלו כותבים החוקרים כי יש לפעול להשוואה רוחבית של דמי הניהול בין קבוצות הכנסה שונות כדי להפחית את אי השוויון. הסכמים בין ההסתדרות ובין קרנות פנסיה על הגבלת דמי ניהול לבעלי הכנסות נמוכות הוא צעד בכיוון הנכון.

תופעה נוספת שגילו החוקרים היא מספר עצום של חשבונות לא פעילים - 2.5 מיליון חשבונות בהיקף מצרפי של כ־50 מיליארד שקל, כחמישית מהכסף המנוהל בקרנות הפנסיה נכון לסוף 2016. חשבונות אלו שייכים בחלקם לחוסכים פעילים שלא מיזגו את החשבונות שלהם וממשיכים על כן לשלם דמי ניהול לכמה גופים מוסדיים.

תופעה זו קשורה לרמה נמוכה של אוריינות פיננסית וכן לתחלופה תעסוקתית גבוהה. התוצאה: פגיעה בחוסכים בצורה של דמי ניהול גבוהים שמשלמים החוסכים בחשבונות אלו - 82% מהם משלמים דמי ניהול מקסימליים מהצבירה.

"דמי הניהול הם פרמטר חשוב, אולם הוא אינו המשפיע ביותר על הפנסיה. הורדה נוספת בדמי הניהול כבר לא תשפר משמעותית את הקצבה", מסביר ספיבק, שממליץ על "השוואת דמי הניהול בין קבוצות הכנסה שונות, שתפחית את אי השוויון. צעד נכון בעניין הוא תקרת דמי ניהול נמוכה יותר עבור בעלי שכר נמוך".

עוד ממליצים החוקרים על כיסוי גבוה יותר של השכר הפנסיוני מתוך השכר ברוטו, במיוחד בקרב השכבות הנמוכות. "זהו הפרמטר המשמעותי כיום לפנסיה עבור חוסכים פעילים", מסביר ספיבק, וקורא "לפעול לחינוך הציבור להקטנת משיכת הפיצויים".

מרשות שוק ההון באוצר נמסר כי "מדובר במחקר שהוזמן ומומן על ידי רשות שוק ההון, ביטוח וחיסכון. הרשות קיבלה לידיה את ממצאי המחקר הראשוניים ובוחנת אותם וכן את הנתונים עליהם התבסס המחקר ואת תקפותם. ככלל, הרשות פועלת במסגרת הכלים שברשותה במספר דרכים להגדלת החיסכון הפנסיוני של אזרחי ישראל, ביניהן, הגדלת שיעור ההפקדות, איחוד חשבונות לא פעילים, הפחתת דמי הניהול, הגברת התחרות, צמצום עלויות הביטוח ועוד".

משדולת הנשים בישראל נמסר: "המחקר של ספיבק ומנחם-כרמי בנוגע לגובה קצבת הפנסיה מפנה זרקור לאחת ההשלכות הקשות ביותר של אי השוויון בין נשים לגברים בשוק העבודה: החרפת העוני בקרב אוכלוסיית הנשים הקשישות. משמעות הנתונים, לפיהם שיעור התחלופה (גובה קצבת הפנסיה לעומת גובה השכר) של נשים נמוך משל גברים כמעט בכל רמות השכר, היא שפערי ההכנסה בין גברים לנשים, הגבוהים מלכתחילה, מעמיקים עוד יותר לאחר הפרישה, ושנשים – שתחולת העוני אצלן גדולה יותר גם קודם – נהיות עניות עוד יותר. המחקר מבהיר שמדובר בבעיה קשה שיש לפעול בדחיפות לתיקונה. "פתרון הקסם" של העלאת גיל הפרישה לנשים לא יספיק, צריך להסתכל על מערכת הפנסיה בכללותה ועל שלל המנגנונים שמייצרים אפליה מגדרית ואי־שוויון בפנסיה״.