הכלכלנים כותבים

תעלומת הדולר החלש

הצניחה של הדולר בשנה החולפת היתה אחת ההפתעות הגדולות עבור כלכלנים מאז נכנס טראמפ לבית הלבן. למנפיקת המטבע יש אמנם את השווקים הפיננסיים הנזילים ביותר בעולם, אבל גם נשיא שזורע כאוס

- מלחמת סחר בין סין לארה"ב עלולה ללבות מלחמה אמיתית

- ציוצי האלומיניום והפלדה של טראמפ הגדילו את פער התשואות בין ארה"ב לישראל

- מלחמת הסחר של טראמפ: הבלאגן זה העניין

אחת הגדולות שבהן עבור חוג מכרי היתה חולשת הדולר. בין ינואר 2017 לינואר 2018, שער הדולר צנח ב־8% ובלבל הרבה מאוד מהפרשנים. אני מונה את עצמי עם המבולבלים (אחרים יחליטו אם אני נחשב לפרשן).

קיצוצי מסים ונורמליזציה של שער הריבית, סברתי, יסיטו את התמהיל לעבר מדיניות פיסקאלית רופפת יותר ומדיניות מוניטרית הדוקה יותר, השילוב שחיזק את הדולר בתקופת רייגן־וולקר. שינויים במיסוי אמורים לעודד את התאגידים האמריקאים להחזיר את רווחיהם לארה"ב ולשחרר גל של השקעות שיוסיפו וידחפו מעלה את הדולר. מכסים חדשים שיהפכו את היבוא ליקר יותר ויסיטו את הביקושים לעבר מוצרים מקומיים יצריכו מהלכים מאזנים על מנת להזיז את הביקושים בחזרה למקורות זרים. המהלך המאזן הסביר ביותר הוא, כמובן, ייסוף של שער החליפין, היכול להתרחש דרך אינפלציה או דולר חזק יותר.

השווקים, בחוכמתם, התעלמו מהטיעונים הללו במשך יותר משנה. לפיכך, מחובתם של מי מאיתנו שמשמיעים תחזיות כאלה, להתאים את עצמנו לשווקים, כפי שנוהג לומר עמיתי מברקלי, בראד דה־לונג.

פרשנים כלכליים טובים יותר במתן הסברים לתנודתיות עבר בשער החליפין מאשר בחיזוי טרנדים עתידיים. משכך, כשזה מגיע למתן הסברים להיחלשות הדולר בשנה החולפת, אנחנו ניצבים מול נהר שופע.

ההסבר הנפוץ ביותר להיחלשות הדולר הוא שטראמפ, בשל אוזלת יד או חוסר הבנה, לא קיים את הבטחותיו. לא נקבע היטל יבוא רוחבי. לא אושרר הסכם הסחר הצפון־אמריקאי (NAFTA). לא הושקעו טריליון דולר בתשתיות.

אבל כן בוצעו קיצוצי מסים נרחבים. כן בוצעו העלאות ריבית על ידי הפדרל ריזרב. כן הושתו שינויים במערך המסים שיצרו תמריצים להחזרת רווחים. ההתפתחויות הללו אמורות היו לחזק את הדולר. כך שהחולשה שלו נגרמה לא רק בשל אי יכולתו של טראמפ לספק את הסחורה.

הסבר נפוץ אחר הוא, כי משקיעים ציפו כי שער החליפין יעלה דרך האינפלציה ולא באמצעות פיחות המטבע. על פי השקפה זו, הדולר נחלש משום שהפד לא עמד בקצב והסתכן באובדן שליטה על תהליך האינפלציה.

הפרשנות הזאת עשויה להתברר כנכונה. אבל היא לא נכונה עדיין. לא נרשם זינוק באינפלציה בין ינואר 2017 לינואר 2018. כרגע, החשש בשווקים איננו כי הפד מפגר מאחורי עקומת האינפלציה, אלא שהוא יעלה את שיעורי הריבית אפילו מהר יותר מהצפוי על מנת למנוע התחממות יתר. ואם שיעורי ריבית גבוהים טובים רק לדבר אחד, הרי שזה עבור הדולר.

דונלד טראמפ צילום: אי פי איי

דונלד טראמפ צילום: אי פי איי מעבר לכך, קיימים 17 נרטיבים אחרים לפחות שיכולים להסביר את חולשת הדולר. כמה מהם מאירי עיניים.

למשקיעים אין דרך לחזות את ההשפעה של מדיניות, שכן מדיניות שנראה כאילו היא הולכת בכיוון מסוים, עשויה פתאום לנוע בדיוק בכיוון ההפוך. חשבון ענק לטיפול בתשתיות מתברר כקטן. נסיגה מהסכם הסחר הצפון־אמריקאי הופכת לאופציה להיכנס מחדש להסכם הסחר הטראנס־פסיפי. שר האוצר סטיב מנושין זונח למראית עין את מדיניות הדולר החזק של ארה"ב, אבל אז מאמץ אותה מחדש. חוסר ודאות היא על סדר היום, כל יום.

ואין דבר שמשקיעים אוהבים פחות מאשר חוסר ודאות. זה נכון באופן מיוחד לגבי משקיעים במטבעות שעיקר משיכתם הוא מעמדם כחוף מבטחים. משקיעים נוהרים באופן מסורתי לדולר, לא רק משום שהוא יציב, אלא גם משום שהוא נוטה להתחזק בעתות משבר. זאת בהינתן כי למנפיקת המטבע יש הגנות חזקות וברשותה השווקים הפיננסיים העמוקים והנזילים ביותר בעולם.

אבל כעת יש למנפיקה הזאת גם נשיא שמפקפק בבריתות ההגנה של מדינתו, ואשר, במודע או שלא במודע, מעודד את עמיתו הרוסי ולדימיר פוטין לבנות מאגר חדש של נשק התקפי, או לכל הפחות להתגאות בכך. יש לה נשיא שקידם את הרעיון של השבתת הממשל והצית בכך ספקות לגבי הנזילות של האג"ח האמריקאיות.

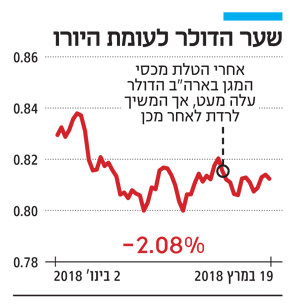

כאוס נוסף בבית הלבן רק יחליש את הדולר עוד יותר. מהכיוון השני משחקת העובדה, כי חלק מהצעדים לחיזוק הדולר שמשקיפים מצפים כי טראמפ יאמץ, כמו מכסים על יבוא מתכות, נמצאים כעת בצנרת, בין אם נאהב זאת או לא. איתות מסוים אפשר לראות בצניחת השווקים ובהתחזקות הדולר ב־1 במרץ, אז הכריז טראמפ על הטלת המכסים. חוסר הוודאות עשוי להמשיך לשלוט ביד רמה, אבל ייתכן גם כי התחזקות הדולר ב־1 במרץ היתה אות מבשר למה שעתיד להתרחש בשוקי המט"ח הזרים.

הכותב הוא פרופסור באוניברסיטת קליפורניה, ברקלי. פרוג'קט סינדיקט 2018, מיוחד לכלכליסט