בלעדי לכלכליסט

אפקט ליאורה עופר: משפחת ורטהיים נוטה להישאר במזרחי טפחות ולצאת מאלוני חץ

בבנק ישראל מתרשמים שדודי ורטהיים מעדיף למכור את אחזקותיו באלוני חץ. זה ישאיר את שותפו נתן חץ ללא שותף אופטימלי, שלא מתערב בניהול. ואיך נחלצה קוקה־קולה מאיום המכירה של חוק הריכוזיות

ככל שמתקרב מועד השלמת עסקת רכישת השליטה בבנק אגוד בידי מזרחי טפחות, כך מתקרבים רגעי ההכרעה של ליאורה עופר ודודי ורטהיים בשאלה על איזה נכס מהותי בכוונתם לוותר כדי לעמוד בדרישות חוק הריכוזיות, המחייב הפרדה בין נכסים ריאליים ופיננסיים מהותיים.

לפי חוק הריכוזיות, על שתי המשפחות למכור את אחזקותיהן הריאליות או הפיננסיות עד סוף 2019.

- ליאורה עופר מאשרת את חשיפת כלכליסט: בוחנת מכירת השליטה במליסרון

- הקניונים בישראל בדעיכה: ירידה בפדיונות השוכרים של מליסרון ברבעון השלישי של 2017

- ליאורה עופר בוחנת את מכירת מליסרון

אם לא יציגו מתווה כזה, תהיה זו הפרה של החוק והרגולטורים יוכלו למנות נאמנים במטרה למכור נכסים שלהן וכך לפגוע במחיר שיכולות בעלות השליטה לקבל עליהם. עסקת אגוד מזרזת את הצורך בקבלת החלטה, שכן הפיקוח על הבנקים הורה לבעלי השליטה במזרחי טפחות להודיע על תוכניותיהם להפרדה בין הנכסים הריאליים והפיננסיים עד למועד השלמת העסקה.

דודי ורטהיים ונתן חץ צילום: עמית שעל

דודי ורטהיים ונתן חץ צילום: עמית שעל

אתמול חשף "כלכליסט" כי ההחלטה המתגבשת אצל ליאורה עופר, אחיה דורון ובן דודה אייל, הוא למכור את אחזקת עופר השקעות שבבעלותם בחברת הקניונים מליסרון ולהמשיך להחזיק בבנק מזרחי טפחות. אחר הצהריים דיווחה מליסרון לבורסה כי קיבלה מכתב מעופר השקעות בעקבות הפרסום, ובו נמסר כי "עופר השקעות מקיימת זה זמן בחינה של החלופות השונות העומדות בפניה לצורך עמידתה בחוק הריכוזיות. בגדר החלופות, החברה בודקת אפשרות של מכירת מניות מליסרון שבאחזקת החברה. טרם התקבלה החלטה בעניין ומדובר בשלבי בדיקה התחלתיים, ונכון למועד זה אין כל ודאות לעסקה אפשרית".

קוקה קולה תישאר במשפחה

גם האחים דודי ודרורית ורטהיים ניצבים בפני דילמה שבמסגרתה עליהם למכור את אחזקותיהם בתאגיד ריאלי או פיננסי משמעותי. השניים ירשו את רכושו של אבי המשפחה מוזי ורטהיים, כשדודי מחזיק בכ־63% מהנכסים ואילו דרורית מחזיקה כ־37% מהם. נכסי המשפחה המרכזיים כוללים את מזרחי טפחות, קוקה קולה ישראל וחברת הנדל"ן אלוני חץ, הפועלת בישראל, בצפון אמריקה ובאירופה. בסך הכל מחזיקה משפחת ורטהיים בכ–22% ממזרחי טפחות. הבנק נסחר לפי שווי שוק של כ–15.44 מיליארד שקל, כך ששווי שוק האחזקה של המשפחה הוא כ–3.4 מיליארד שקל.

למרות הרושם בציבור בשל שליטתה בשוק המשקאות, החברה המרכזית למשקאות — קוקה קולה ישראל — איננה גוף ריאלי משמעותי, שכן מכירותיה נמוכות מ־6 מיליארד שקל וכך גם האשראי שהיא צורכת בארץ, מאחר שמדובר בגוף רווחי במיוחד. לכן משפחת ורטהיים יכולה להמשיך להחזיק בה במקביל להחזקה פיננסית מהותית. בשל העובדה שקוקה קולה ישראל אינה נמצאת על המדף, תיאלץ משפחת ורטהיים להחליט אם למכור את אחזקותיה במזרחי טפחות או בחברת הנדל"ן אלוני חץ, הנסחרת לפי שווי שוק של כ־6.5 מיליארד שקל, כשמשפחת ורטהיים מחזיקה במניות בשווי שוק של כ־1.3 מיליארד שקל.

הן ליאורה עופר והן האחים ורטהיים מקיימים שיחות מול הפיקוח על הבנקים במסגרת ההכנות להשלמת העסקה. בנק ישראל תומך במיזוג בין מזרחי לאגוד, ושם קיבלו את הרושם שבמשפחת ורטהיים מעוניינים להמשיך להחזיק בבנק גם לאחר העסקה ולמכור דווקא תאגיד ריאלי מהותי.

חוק הריכוזיות לא מאפשר שליטה בגוף פיננסי גדול כמו מזרחי טפחות לצד גוף ריאלי משמעותי, ועל פיו גוף ריאלי הוא חברה (או קבוצת חברות) תעשייתית, קמעונאית או כל חברה שאינה פיננסית. גוף ריאלי יוגדר כמשמעותי אם מכירותיו בישראל גבוהות מ־6 מיליארד שקל או שהיקף האשראי שהוא צורך בשוק ההון הישראלי גבוה מ־6 מיליארד שקל.

ליאורה עופר. בוחנת מכירת אחזקותיה במליסרון צילום: ורדי כהנא

ליאורה עופר. בוחנת מכירת אחזקותיה במליסרון צילום: ורדי כהנא

האפשרויות של נתן חץ

דווקא האחזקה השניה והפחות מתוקשרת של ורטהיים היא בגוף ריאלי משמעותי. מדובר בכ־20% ממניות חברת הנדל"ן אלוני חץ, הנסחרת לפי שווי שוק של כ–6.5 מיליארד שקל. לחברה יש גם אשראי מקומי של מעל 6 מיליארד שקל.

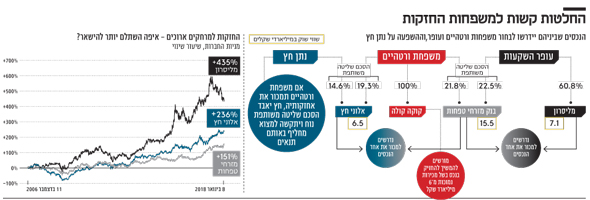

הישארות בבנק משמעותה ויתור על מניות אלה. ל"כלכליסט" נודע כאמור כי ורטהיים נוטה להישאר בבנק ולמכור את האחזקה באלוני חץ — זהו לפחות הרושם שקיבלו בבנק ישראל מהבדיקות שערכו לקראת אישור העסקה. ההחלטה באה אף שלאורך השנים הניבה אלוני חץ תשואה טובה בהרבה מזו שהניבה לוורטהיים האחזקה בבנק (ראו תרשים). יודגש כי בקבוצת ורטהיים לא התקבלה כל החלטה רשמית בנושא.

מכירה כזאת יכולה להיעשות בכמה דרכים: מכירת האחזקות לשותפם לשליטה נתן חץ, שמחזיק כ־15%, מכירה לגורם חיצוני שלישי או הפצה בבורסה. אפשרות אחרת היא להמיר את החוב הישראלי לחוב זר, אבל הריביות פחות כדאיות ואפשרות זו הופכת לפחות ריאלית מאחר שמבחינת אלוני חץ המרה כזו של חוב איננה כלכלית.

נתן חץ, שלו הסכם שליטה משותפת באלוני חץ עם משפחת ורטהיים, התבטא בעבר כמה פעמים נגד חוק הריכוזיות וטען כי תהיינה לה השלכות שליליות על המשק. אפשר להבין את חץ, שכן החוק מעמיד אותו במצב מאוד לא פשוט. ורטהיים הוא שותף נוח, שאמנם מחזיק ביותר מניות אבל מאפשר לחץ לנהל את החברה ללא כל מעורבות מצידו. הסידור הזה נעשה באמצעות הסכם שליטה משותפת ביניהם.

גורם שיחפוץ ברכישת המניות של ורטהיים בחברה ייאלץ להיכנס לנעליים שלהם לפי הסכם השליטה הקיים וגם במערכת היחסים העסקית עם השותף — כלומר לא להיות מעורב בניהול. אין הרבה גופים שירצו להשקיע 1.3 מיליארד שקל (לא כולל פרמיית שליטה) מבלי שתהיה להם יכולת להשפיע על ניהול החברה, וסעיף זה עשוי להקשות על ורטהיים במציאת רוכש.

אפשרות אחרת היא שחץ עצמו ירכוש את המניות של ורטהיים. נתן חץ הוא אדם אמיד וייתכן שיש לו היכולת לבצע עסקה כזאת, אולם היא עלולה להוות סיכון גדול מדי מבחינת המינוף הנדרש, ובכל מקרה בעל שליטה בחברה לא שש לרכוש את מניות שותפו כשהן בשיא — במיוחד כשהדבר לא משפר את השפעתו על החברה, שגם כך היא מקסימלית.

אפשרות שלישית היא מכירה בשוק באמצעות הפצה בבורסה, או לגוף שלישי שלא יהיה קשור לחץ תוך ביטול הסכם השליטה ביניהם בהחלטה משותפת. מהלך כזה לא יאפשר לחץ שליטה אפקטיבית בחברה ועלול לחשוף אותה אפילו להשתלטות עויינת. ישנה גם אפשרות רביעית, כאמור, שלפיה אלוני חץ תמיר את חובה לאג"ח ולבנקים לחוב זר, אבל כאמור אין לכך כדאיות כלכלית בשל פערי הריבית.

הן עופר והן ורטהיים לא ממהרים לפרסם את הכוונות וההחלטות שלהם, ויש לכך סיבה. עדיין לא ברור אם הממונה על ההגבלים עסקיים מיכל הלפרין תאשר את מיזוג הבנקים אגוד ומזרחי טפחות, אם כי ההערכות הן שאישור כזה יתקבל. לבעלי השליטה במזרחי טפחות שום סיבה לפרט את תוכניותיהם לפני השלמת עסקת אגוד, ולכן רק לאחר השלמתה צפויה הודעה פורמלית על הכוונות.