אג'יו

האיש שגרם לבורסת ניו יורק לשלם אחרי 200 שנה

הבורסות מספקות תחרות משוכללת ושוק חופשי? אם תשאלו את אריק האנסדר, שהוכיח כי בורסת ניו יורק סיפקה ללקוחותיה מידע לפני שהתפרסם בציבור, זו שטות גמורה. לפיו, חברות האלגו־טריידינג יצרו מציאות עוקפת תחרות שבה בשנייה אחת הן גוזלות רווח מהמשקיע הקטן

בורסת ניו יורק שנוסדה לפני 200 שנה היא הגדולה ביותר בארה"ב ומעולם לא קיבלה קנס מרשות ניירות הערך האמריקאית (SEC). למען האמת, אף בורסה בארה"ב זכתה בכבוד המפוקפק הזה. כל זה השתנה כשמתכנת אחד מפרבר מנומנם בשיקגו הצליח להראות כי בורסת ניו יורק סיפקה לכמה מלקוחותיה גישה להודעות על המסחר זמן קצר לפני שאלה התפרסמו לציבור. מדובר בהפרשים של כמה מיליוניות השנייה במקרה הטוב, ושניות בודדות במקרה הרע, שהספיקו לאריק האנסדר להכריז מלחמה על אחת הבורסות הגדולות בארה"ב וזיכו אותו לאחרונה בפרס "חושף שחיתויות" מה־SEC.

- משאבות כסף: המזרקות שמושכות הכי הרבה מטבעות ממבקרים

- אג'יו: מהבורסה תיפתח הרעה

- אג'יו: כרטיסיית הזהב של פרופ' פולק

המתכנת הפיננסיים

באמצע שנות השמונים היתה מהפכת המחשוב הביתי בתחילת דרכה, וכשסיים את לימודיו, הוציא האסנדר את כל חסכונותיו כדי לרכוש מחשב אישי ותוכנת גיליון אלקטרוני לוטוס 1־2־3. "בניתי אלגוריתם שהתבסס על המידע שפורסם כל מחצית השעה, ובאמצעותו קניתי ומכרתי חוזים עתידיים על S&P 500", הוא נזכר. "אבל במהלך הזמן הבנתי שמתכנתים, מבחינת האופי שלהם, לא כל כך בנויים למסחר בבורסה. בתכנות, אם אתה עושה טעות, אז יש באג בתוכנה, אבל אתה יכול למצוא אותו ולתקן אותו. מסחר בבורסה זה לא עניין מדויק כמו תוכנה. ומהר מאוד הבנתי שאין לי העצבים הדרושים לזה. הייתי לחוץ כל הזמן". הוא החל לכתוב באופן עצמאי תוכנות שניתחו מידע מהשווקים, אך כשהאינטרנט פרץ לתודעה הציבורית בתחילת שנות התשעים, הוא הבין כי הטכנולוגיה החדשה הולכת לשנות את כללי המשחק והקים חברה שסיפקה מידע פיננסי ברשת. משבר הדוט.קום לא הרתיע את האנסדר ובשנת 2000 הוא הקים את נאנקס. "מה שאנחנו עושים זה לקחת את כל המידע ולכווץ אותו לגודל שאפשר לעבוד איתו, ואז אנחנו מפיצים את המידע ללקוחות שלנו דרך האינטרנט באמצעות טכנולוגיה ייחודית שפיתחנו", הוא מסביר.

אריק האנסדר במשרדי נאנקס צילום: יאיר קלדור

אריק האנסדר במשרדי נאנקס צילום: יאיר קלדור אז העניין שלך ב־HFT זה יותר בגדר תחביב?

"כן, זה ממש לא העיסוק העיקרי שלנו. האמת היא שבאופן בסיסי לא כל כך אכפת לי מהפעילות היומיומית בשווקים. מבחינתי, ברוקרים וחברות מסחר יכולים לשקר, לגנוב ולרמות, כל עוד אני מספק ללקוחות שלי את היכולת לעשות את כל הדברים האלה בצורה יותר טובה. אבל מה שקורה בשנים האחרונות זה ממש מטורף. אני מסתכל על המסכים, ואני לא מאמין שהדברים האלה קורים ואף אחד לא אומר כלום".

הרגולטורים העדיפו להתעלם

חברות HFT אינן תופעה חדשה, כמו גם הביקורת עליהן. מדובר בתת־ענף בתוך תעשיית האלגו־טריידינג שקיבלה חיזוק בתחילת שנות התשעים, כשבורסות בארה"ב החלו להתקין מערכות למסחר ישיר שסיפקו לגופי השקעות גדולים גישה ישירה למערכות המחשב של הבורסות. פעילות ה־HFT החלה להתפתח רק בסוף שנות התשעים, כשחברות פיננסיות החלו להתמקד במהירות המסחר ככלי עיקרי להשגת תשואה עודפת. חברות HFT השקיעו כסף רב במערכות מחשב חזקות במיוחד, המסוגלות לנתח כמות עצומה של מידע ולהחליט על פעולות מסחר בשברירי שנייה.

ב־15 השנים האחרונות צמחו חברות HFT בקצב מסחרר, בין היתר על רקע שורה של החלטות רגולטוריות שיצרו זירות מסחר אלקטרוניות, ואפשרו למשקיעים לסחור בני"ע מחוץ לבורסה שבה הם רשומים. המטרה העיקרית היתה להגביר את התחרות לבורסות העיקריות ולהפחית את העלויות עבור המשקיעים. אך המהלך גם יצר מערכת שוק מבוזרת עם עשרות זירות מסחר מתחרות. במטרה לאחד את השוק תחת מסגרת אחת, יצרה ה־SEC מערכת רגולטורית אחידה (Regulation National Market System, או בקיצור Reg-NMS) שנועדה להבטיח למשקיעים את המחיר הטוב ביותר מזירות המסחר הקיימות.

התקנות החדשות, שנכנסו לתוקף ב־2007, חייבו את הבורסות להעביר את כל הוראות המסחר והמידע שהן מפרסמות דרך הסיפ (Securities Information Processor) שמשווה בין המחירים של אותו נייר ערך בכל זירות המסחר הקיימות ומעבירה את ההוראה לבורסה שבה מוצעת העסקה הטובה ביותר. כך, למשל, אם מישהו רוצה לקנות מניית פייסבוק והוא שולח הוראת מסחר לנאסד"ק, תקנות ה־SEC מחייבות את כל הבורסות, שבהן מישהו מציע למכירה מניית פייסבוק, להעביר את ההוראה למעבד המרכזי (סיפ), והוא יכווין את ההוראה לבורסה שבה הוא רואה את המחיר הטוב ביותר.

עם זאת, הבורסות גם מוכרות לחברות HFT חיבור ישיר למערכות המסחר, שמאפשר להן לעקוף את הסיפ. לרשויות אין בעיה עם החיבור הישיר, כל עוד הוא פועל באותה מהירות כמו הסיפ. לפי התקנות, הבורסות חייבות לשחרר את המידע דרך הסיפ ודרך החיבור הישיר בדיוק באותו הזמן. אך האסנדר סבור שהבורסות אינן מצייתות לכללים ולמעשה מעבירות את המידע בחיבור הישיר לפני שהן שולחות אותו לסיפ. זה כמובן לא חוקי ודי דומה לסחר במידע פנימי. במקרה כזה החברות יכולות לזהות את המגמה בשוק לפני כולם (בהתבסס על המידע בחיבור הישיר) ולהרוויח.

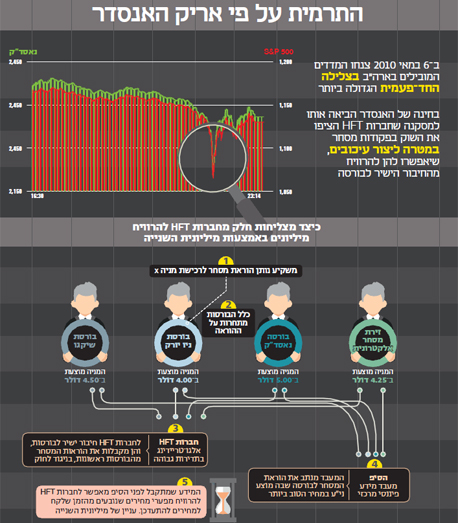

"למה שחברות HFT ישלמו הון עתק עבור החיבור הישיר, אם בסופו של דבר הוא מספק להן את אותה המהירות שהן יכולות לקבל בשבריר המחיר בחיבור הסיפ?", הוא תוהה, "זה לא ממש הגיוני". האירוע שהניע את האנסדר להתעמק בעניין היה "מפולת הבזק" (Flash Crash) של מאי 2010, שבמהלכה איבד מדד דאו ג'ונס כ־1,000 נקודות בתוך כמה דקות. המפולת הסתיימה מהר מאוד, אך האירוע העלה לכותרות את חברות ה־HFT והשפעתן על המסחר היומיומי. "ל־SEC לקח המון זמן לבדוק מה קרה שם בדיוק", מספר האנסדר. "הם היו צריכים לאסוף את כל המידע, להתחיל לנתח אותו, ואז חשבתי 'הי, זה בדיוק מה שאנחנו עושים, ואנחנו עושים את זה יותר טוב ויותר מהר'".

| |||

איך אתם יכולים לעשות את זה טוב יותר, בהתחשב בכל המשאבים שעומדים לרשות ה־SEC?

"לפי דעתי, הם בכלל לא רצו להבין מה קרה שם בדיוק, כי אז הם היו צריכים לעשות משהו בקשר לזה. בשורה התחתונה, אני חושב שהם פשוט מושחתים. ואני לא אומר את זה בקלות ראש, זאת לא תיאוריית קונספירציה. אני אומר את זה כמישהו שהיה בקשר איתם, סיפק להם מידע וראה אותם מתעלמים ממנו בלי למצמץ. אלה דברים שרק אנשים מושחתים עושים".

האנסדר ומתכנת נוסף בנאנקס החלו לבחון את המידע כדי להבין מה התרחש בדיוק באותו אחר הצהריים. "אמרתי לאחד המתכנתים, 'בוא נקדיש שבועיים לסיפור הזה'. בחיי, זאת היתה החלטה מטומטמת! זה היה כמו מחילת הארנב ב'אליס בארץ הפלאות', זה פשוט לא נגמר. אבל בסוף הצלחנו לגלות שהיה באותו יום עיכוב משמעותי בציטוטי המניות של בורסת ניו יורק, משהו בסביבות 35 שניות. המערכת פשוט לא הצליחה להתמודד עם כמויות המידע שזרמו באותן דקות".

מניתוח הנתונים הגיע האנסדר למסקנה שחברות HFT הציפו את השוק בפקודות מסחר במטרה ליצור עיכובים, שיאפשרו להם להרוויח מהחיבור הישיר שלהן למחשבי הבורסה. הפעילות הזו, שאותה כינה האנסדר "Quote Stuffing" - מונח שנכנס מאז ללקסיקון הפיננסי - החריפה את התנודתיות בשווקים ואת מפולת הבזק. את הדו"ח הראשוני על מפולת הבזק פרסמה נאנקס ביוני 2010. בעקבות הפרסום פנה להאנסדר הכלכלן הראשי של הרשות למסחר בסחורות וחוזים עתידיים (CFTC) בארה"ב, והזמין אותו לוושינגטון לתת הרצאה בנושא. האנסדר אף סיפק ל־SEC גישה למערכות המחשב שלו, כדי שתוכל לבחון את המידע בעצמה. אך כשהתפרסם הניתוח המשותף של ה־SEC וה־CFTC על מפולת הבזק, התברר כי הרשויות התעלמו לחלוטין מטענותיו. הדו"ח קבע כי המשבר החל כשאלגוריתם של חברת השקעות גדולה ביצע עסקאות בהיקף של 4.1 מיליארד דולר בפרק זמן קצר מאוד, מהלך ש"הבריח" חברות מסחר אחרות מהשוק ויצר משבר נזילות. מבלי להזכיר את האנסדר או נאנקס, הדו"ח קבע כי לא קיימות ראיות שתומכות בטענה כי במהלך המפולת חלו עיכובים משמעותיים במסחר.

"נראה לי שבוזבז כאן הרבה מאוד דיו כדי לפסול את הטענות שהעלינו, בלי להציג שום ראיה נגדית", אמר האנסדר בראיון לרויטרס לאחר פרסום הדו"ח. "כל המידע שהעברנו לרשויות נבלע בתוך חור שחור".

משרד המשפטים האמריקאי איתר בסופו של דבר את האשם לכאורה במפולת: נבינדר סראו, סוחר מניות בריטי בן 36 שפעל מבית הוריו בלונדון. המשטרה הבריטית עצרה את סראו באפריל 2015 בעקבות כתב אישום שהגיש נגדו משרד המשפטים האמריקאי ושכלל 22 סעיפים פליליים של הונאה ומניפולציות בשווקים. לפי ההאשמות, סראו שיגר באמצעות תוכנת מסחר הוראות מכירה בשווי של 200 מיליון דולר שבסופו של דבר בוטלו, אסטרטגיה בלתי חוקית שמכונה "Spoofing" ונועדה ליצור מצג שווא של ביקוש או היצע.

"משרד המשפטים הצליח להשיג מיילים שבהם סראו מספר על האסטרטגיה שלו, אז הם תפסו אותו", אומר האנסדר. "הם לא מבינים מספיק כדי להוציא צו שיורה לחברות למסור את הקוד של התוכנה שלהן, וגם אם הם היו עושים את זה, הם לא היו מצליחים לנתח אותו. הם אולד סקול. הטעות של סראו היתה שהוא הודה בפעולות שלו במיילים, אבל מה שהוא עשה לא שונה ממה שחברות HFT עושות על בסיס יומיומי. כששמעתי על המעצר, חשבתי לעצמי שזה טירוף שהם מפילים הכל על הבחור הזה".

בכירי ה־HFT משיבים אש

התעלמות הרשויות לא הרפתה את ידיו של האנסדר. הוא החל לבדוק יותר לעומק את הפרשי הזמנים בין ציטוטי המניות במערכת הסיפ לציטוטים בחיבור הישיר לבורסת ניו יורק, שאותם גילה לראשונה במפולת הבזק. התוצאות הדהימו אותו: כמעט בכל יום מסחר שבחן הוא גילה עשרות ומאות מקרים שבהם נרשם פער של עשרות מיליוניות השנייה ועד כמה שניות בקצב העברת המידע - לכאורה הפרש זניח, אך בעולם ה־HFT כמעט נצח - שהעניק לחברות יתרון מובנה על משקיעים סטנדרטיים.

אריק האנסדר. חושף שחיתויות כעיסוק משני צילום: איי אף פי

אריק האנסדר. חושף שחיתויות כעיסוק משני צילום: איי אף פי איך פערי המהירות משפיעים על המשקיע הקטן?

"אנשים לא ממש יודעים את זה, הרוב המוחלט של הוראות המסחר כיום בכלל לא מגיעות לבורסה. ב־99% מהמקרים חברות הברוקרים כמו צ'ארלס שוואב מוכרות את ההוראות האלה לחברות HFT. אז חברת HFT משלמת עמלה קטנה לשוואב ומקבלת את הוראת המסחר של המשקיע הקטן. מייד לאחר מכן החברה קונה את הני"ע המבוקש דרך החיבור הישיר שלה לבורסה, שמאפשר לה להשיג מחיר טוב יותר מהמחיר בסיפ. נניח שמישהו רוצה לקנות מניה במחיר מסוים, והמגמה הכללית בשווקים שלילית. חברות ה־HFT יודעות את זה לפני כולם, אז הן יקנו את המניה במחיר נמוך יותר וימכרו אותה במחיר הגבוה, ואותו דבר בכיוון השני. זה מאפשר להן לגרוף רווח מיידי בלי סיכון".

בענף ה־HFT, באופן לא מפתיע, שוללים מכל וכל את הטענות של האנסדר. בעקבות החשיפה התקשורתית שקיבל על רקע מפולת הבזק החלו בכירים בענף לתקוף אותו ואת הניתוחים שערך. הם כינו אותו "תמהוני", ותייגו אותו כחובב תיאוריות קונספירציה שמוצא בגרפים פיננסיים דפוסים שאינם קיימים. מאנוג' נראנג', למשל, מחלוצי ה־HFT שהחל לפעול בענף כבר ב־1999, טוען כי למסקנות של האסנדר יש "גוון פרנואידי", וכי הבמה שהוא מקבל בתקשורת מערערת את אמון המשקיעים בשוק ההון. כריס קונקנון, שותף מנהל בווירטו פייננשל (Virtu), מחברות ה־HFT הגדולות בארה"ב, התבדח בכנס שנתי של הענף כי הנאום שלו ניתן בחסות נאנקס. "נאנקס", המשיך קונקנון בסיסמה שהגה לחברה, "לייעל את השוק באמצעות מידע לא מדויק". רמקו לנטרמן, שהיה אחראי על פיתוח המסחר הממוחשב בגולדמן זאקס, עבר לשמש שותף־מנהל ב־IMC - מחברות המסחר הגדולות בעולם - והצטרף השנה לסיטאדל, מחברות ה־HFT המובילות בארה"ב, צייץ בטוויטר כי "האנסדר מאמין שהממשלה (הקונגרס, הבית הלבן) הקימו את ה־HFT במטרה להשתלט על תעשיית הפיננסים".

האנסדר מספר שעל אף הביקורת, מאחורי הקלעים הוא מקבל פניות מגופים פיננסיים מובילים ורשויות רגולטוריות. "הם שואלים אם אני יודע מה קרה בדיוק בשווקים בנקודה ספציפית בזמן". ג'יי.פי מורגן, למשל, התקשרו אליו לאחר שבסוף אוגוסט 2015 צנחה מניית הבנק בכ־20% בתוך זמן קצר והתאוששה כמעט לחלוטין עד סוף יום המסחר. "הם חשבו שנייט קפיטל, ששימשה עבורם כעושה שוק, טיפלה במניה באופן חובבני וביקשו מידע על פעילות המסחר באותו היום", הוא מספר. "שלחתי להם שורה של גרפים וניתוחים בעניין. יומיים אחרי זה הם הודיעו שבכוונתם לפטר את נייט קפיטל. אחרי זה הבחור מג'יי.פי מורגן אמר לי 'אתה יודע, אתה לא כל כך משוגע כמו שמספרים עליך'".

מקרן המטבע הבינלאומית קיבל האנסדר פנייה בעקבות נפילה מסתורית בשער הדולר במרץ 2015. בשעות אחר הצהריים של אותו היום צנח שער הדולר ביותר מ־3% בתוך פחות מארבע דקות, וטיפס בחזרה לרמתו הקודמת באותה המהירות. "אנשי הקרן רצו לדעת מה לעזאזל קרה כאן", הוא מספר. "אמרתי להם שאני רואה את זה, אבל גם אני לא ממש מבין מה קרה. יש לי השערה שזה קשור למערכת בלמים במסחר שבורסת שיקגו החלה בדיוק להפעיל, אבל אני לא בטוח בזה".

בתקשורת כמעט ולא דיווחו על האירוע החריג. "אף אחד לא רצה להתעסק עם זה", מספר האנסדר. "כאילו זה מעולם לא קרה. אבל אנשי קרן המטבע נלחצו כהוגן".

הכרה מאוחרת

כמה חודשים לאחר מפולת הבזק של 2010 החליט האנסדר לחלוק את ממצאיו בנוגע להפרשי המהירויות בחיבור הישיר ובסיפ עם בורסת ניו יורק. "לא היו לי ציפיות שהם יעשו עם זה משהו", הוא מסביר. "אבל הרגשתי צורך להגיד להם, 'חבר'ה, זה ממש מגוחך מה שאתם עושים כאן'. הייתי מסוגל להבין אם הם היו מרמים בקטנה, כמו שכולם עושים. אבל אלוהים ישמור, זה כבר יצא לחלוטין משליטה. הם אמרו לי שאני מדמיין דברים, ושאין כאן שום בעיה. לא לקחו אותי ברצינות".

גם הפעם החליט האנסדר לפנות לרשויות, אך במקרה הזה הוא מצא אוזן קשבת במחלקת הפיקוח של ה־SEC. "לא חשבתי שהם יעשו עם זה משהו", הוא מספר, "אבל הופתעתי לטובה". ה־SEC החלה לחקור את העניין, ויותר משנה לאחר מכן, בספטמבר 2012, הודיעה כי החליטה לקנוס את בורסת ניו יורק (הקנס הראשון אי פעם שהוטל על בורסה בארה"ב) בשל הפרה של תקנות ה־NMS. בהודעה לעיתונות שפרסמה ה־SEC נכתב כי "הבורסה הפרה את הכללים במשך תקופה ארוכה, מתחילת 2008, בכך שהעבירה מידע בחיבור הישיר לשניים מלקוחותיה לפני שהעבירה את המידע בסיפ".

ועדיין, האנסדר לא מתרשם במיוחד מהתוצאות. "הסיבה היחידה שב־SEC החליטו בסוף להטיל את הקנס היתה שבורסת ניו יורק פשוט שיקרה להם בפנים", הוא אומר. "הם אמרו ל־SEC, 'כן, היתה איזו בעיה אבל תיקנו אותה'. אם הבורסה היתה משתפת פעולה עם החקירה ובאמת מפסיקה להעביר מידע מוקדם לחברות, לא היה שום קנס ואף אחד לא היה שומע על הסיפור. המידע שהעברתי ל־SEC אפשר להם להגיד לבורסת ניו יורק, 'אתם משקרים ואנחנו יודעים שאתם משקרים'".

האנסדר מאמין כי גם הקנס של 5 מיליון דולר שספגה הבורסה הוא לא יותר מבדיחה. "להערכתי, בורסת ניו יורק הרוויחה יותר מ־100 מיליון דולר בכל שנה מהפעילות הזאת במשך תקופה של כמה שנים. היה צריך להוסיף שני אפסים בסוף המספר הזה כדי שהקנס באמת ירתיע אותה". האנסדר מספר כי שמע ממקורות ב־SEC שמחלקת השווקים ברשות התנגדה להטלת הקנס על הבורסה, ורק ההתעקשות של מחלקת האכיפה הובילה להחלטה התקדימית. “במחלקת השווקים הבינו שאם הם קונסים את ניו יורק, הם יצטרכו לקנוס גם את נאסד"ק ובורסות אחרות. הרי כולם נוהגים כך".

למרות הפסימיות של האנסדר, בשנים האחרונות נדמה שדברים בכל זאת החלו להשתנות. במרץ 2014 פרסם העיתונאי והסופר מייקל לואיס ספר בשם "Flash Boys", שבו העלה טענות דומות להאנסדר, כולל האשמה כי השוק "תפור" לטובת חברות HFT.

הספר הוביל את טבלת רבי־המכר של "הניו יורק טיימס" במשך ארבעה שבועות. בינואר השנה הגיעה ה־SEC להסדר פשרה עם ברקליס וקרדיט סוויס בפרשה הקשורה בפעילות HFT. בשימוע שנערך בקונגרס במרץ דיווח בכיר ב־SEC כי הרשות שוקלת צעדים שיגדילו את השקיפות ויחזקו את האכיפה בחברות אלו. ה־CFTC החלה לפעול נגד חברות וסוחרי HFT שמשתמשים באסטרטגיית Spoofing, כולל קנסות של מיליוני דולרים ובמקרים מסוימים הרחקה מהמסחר בשוק. בנובמבר 2015 פרסמה הרשות טיוטה לתקנות חדשות שנועדו להסדיר את המסחר האלגוריתמי בכלל, שבין היתר ידרשו מחברות HFT להתקין "Kill-Switch" שיאפשר לנתק אותן מהמסחר, יחייב אותן בהגשת דו"ח שנתי על הסיכונים בפעילותן, ויאלץ אותן לשמור תיעוד מדויק של פעולות המסחר שלהן. הרשות דורשת בנוסף כי חברות HFT יספקו לה גישה לאלגוריתמים שלהן כך שתוכל לבחון את הקוד בעצמה. בקונגרס האמריקאי נמצאים בהליכים שונים לפחות שלושה חוקים הנוגעים ל־HFT, הכוללים הטלת מס מיוחד על פעולות פיננסיות, חובת הגשת דו"חות פעמיים בשנה והרחבת סמכויות האכיפה של ה־CFTC. קשה לדעת מה יהיו ההשפעות של צעדים אלה, אבל אין ספק שהרשויות מתחילות לבחון את ענף ה־HFT באופן יותר מעמיק.

בעוד ה־SEC הטילה את הקנס על בורסת ניו יורק ב־2012, האנסדר זכה להכרה בתרומתו לחשיפה רק ב־2016. בשנים שחלפו מאז הוא המשיך לסבול מיחס מזלזל מצד בכירים בענף ה־HFT וגופים פיננסיים אחרים. הפרס הכספי ניתן לו בהתאם לחוק הרפורמה בוול סטריט משנת 2010, שקבעה כי כל אדם שימסור מידע שיביא לחשיפת עבירות בשוק ההון יהיה זכאי סכום של בין 10% ל־30% מהקנס על הגוף המפר. עבור האנסדר הפרס היווה בעיקר תשובה מוחצת לכל בכירי הענף שלגלגו עליו. "כשמסרתי את המידע, לא ידעתי בכלל על הפרס", הוא מספר. "הייתי מסכים להסתפק גם בדולר אחד. הדבר המשמעותי זה האישור, ההכרה בכך שצדקתי. אחרי שספגתי יחס מזלזל, שלעגו לי וכינו אותי פרנואיד, הרגשתי צורך להעמיד דברים על דיוקם”.

נאנקס פרסמה בתחילת מרץ השנה הודעה על קבלת הפרס, שסיכמה את השתלשלות האירועים מאז מפולת הבזק, וכללה קישורים לדיווחי החדשות על תרומתו של האנסדר לחשיפה בשורה ארוכה של אמצעי תקשורת. הכותרת להודעה כללה מילה אחת בלבד: "זוכינו!" (!Vindicated).