בורסה או נדל"ן? תלוי את מי שואלים

שוק הנדל"ן הגואה ניצב מול הבורסה הסוערת, ואלו מציתים שוב את הדיון בשאלה שמעסיקה רבים מהמשקיעים - איזה אפיק מניב תשואה גבוהה יותר, שוק ההון או נדל"ן? בעוד המחקרים ממשיכים להציג תוצאות הפוכות, התלויות בעיקר במתודולוגיית הבחינה, על דבר אחד כולם מסכימים – זה לא רק היכן להשקיע, אלא בעיקר עם מי. אלחנן רוזנהיים, מייסד ומנכ"ל פרופימקס, מתייחס לסוגיה ומציע זווית מעניינת למשקיעים כשירים המתלבטים כעת היכן להשקיע את כספם.

מספיק להציץ בתגובות הנלוות לכל כתבה או מחקר המתיימרים לפצח את החידה הנצחית ביחס לאיזו זירת השקעה אטרקטיבית יותר – בורסה או נדל"ן – כדי להבין עד כמה זו סוגיה נפיצה, מורכבת ומסובכת. למעשה, מדובר במחלוקת המלווה את עולם ההשקעות מאז ומתמיד, ובמהלך השנים אף עמדה בבסיס שורת מחקרים, אלא שגם ניסיונם לספק תשובה חד-משמעית, לא צלח.

את הסיבה לקושי בהגעה להכרעה אפשר לקשור בהבדלים המאפיינים את שתי שיטות ההשקעה, אך בעיקר בכך שהמסקנה ביחס לאיזה אפיק הכה את ביצועי האחר מושפעת באופן כמעט מוחלט מהמתודולוגיה שנבחרה לבחינת הביצועים, כלומר חתך הזמן, הסקטור והאזור הגיאוגרפי שנדגמו.

המשמעות היא שניתן "להנדס" את התשואה ולהגיע לתוצאות הפוכות כאשר משווים בין ביצועי השוק הסחיר לנדל"ן בתקופה מסוימת. התוצאה תלויה באזור במסגרתו נבחנו השינויים בערכי נכסי הנדל"ן, כמו גם ה-Submarket הספציפי, שכן שוק הנדל"ן אינו עשוי מקשה אחת וקיים שוני מהותי בתשואות שהשיא כל תת-ענף. בהתאם, גם ההחלטה איזה מדד מייצג את האפיק הבורסאי משפיעה על התוצאה, זאת נוסף למשתנים הנוגעים במרכיבי מיסוי, דיבידנדים, דמי שכירות, מימון ומינוף, עלויות מעטפת, פערי סיכון ועוד. אלו מזיזים את המטוטלת מצד לצד ובהתאם את המסקנה ביחס לאיזה אפיק התעלה על האחר.

להשוות את ביצועי מנהלי ההשקעות בתוחלת זמן ארוכה, המכסה גם עתות משבר

ביצוע השוואה בתשואות שהשיא כל אפיק השקעה רצופה כאמור קשיים ועיוותים אלא שכאשר מבקשים לבחון את ביצועי גופי ניהול, גם אלו הפועלים בזירות מקבילות, ניתן לבצע בחינה מהימנה הרבה יותר שתוביל למסקנה ברורה. זו מחייבת עמידה על מספר כללים.

לעניין זה מתייחס אלחנן רוזנהיים, מייסד ומנכ"ל פרופימקס, הפועלת למעלה מ-25 שנה בהשקעות נדל"ן עבור משקיעים כשירים בשווקים דומיננטיים מחוץ לישראל. "גופי השקעות נוטים לבחור חתך זמן שהטיב עימם מבחינת התשואות ולהציג זאת כתמונת ראי לשוק. זו לא יותר מטכניקה מתוחכמת של שיבוץ מספרים. כדי לקבל אינדיקציה מהימנה ביחס לביצועי מנהלי ההשקעות, נדרש לבחון אותם על גבי ציר זמן ארוך ככל הניתן, כזה המכסה גם עתות משבר, שכן בתקופות שפל נמדד עיקר ההצלחה".

"בפרופימקס אנחנו פורשים בפני המשקיעים את התשואות לאורך כל 25 שנות הפעילות שלנו, לרבות זמני שפל ומשבר. זה מנטרל כל ספקולציה בהצגת הנתונים ומספק למשקיעים אינדיקציה מהימנה על איכות ניהול ההשקעות שלנו. כשאני מסתכל על הביצועים שהשאנו למשקיעים בתוחלת הזמן, אני מרשה לעצמי לומר בצניעות ובביטחון – התעלינו כנראה על כל בנצ'מרק בשוק הסחיר".

רוזנהיים מצביע, בין היתר, גם על פרמיית אי-הנזילות בהשקעות נדל"ן, שחייבת לפצות את המשקיעים בתשואה עודפת. ניסיון העבר מלמד כי השקעה "סבלנית" חשובה מתזמון השוק, וככל שמחזור חיי ההשקעה ארוך יותר, כך עקומת הסיכון יורדת וניתן למקסם את ההחזר על ההשקעה. בנקודה זו קיים פער בין השקעה בנדל"ן לשוק ההון. מחקרים בתחום הכלכלה ההתנהגותית מצביעים על הטיות קוגניטיביות בעת קבלת החלטות, הניכרות בעיקר אצל משקיעי הבורסה בתקופות של אי וודאות ותנודתיות חריפה. מנגד, השקעה בנדל"ן נחשבת לחוף מבטחים באותם תרחישים, שכן זו מקובעת לרוב לטווח ארוך ומנטרלת את יכולת התגובה האינסטינקטיבית גם בעתות משבר.

בתיק הנכסים של המשקיע הישראלי קיים צורך מובהק בשילוב השקעות נדל"ן בחו"ל

בעוד נשמעים טיעונים לכאן ולכאן ביחס למאזן היתרונות והחסרונות ביחס לכל אפיק השקעה, מחקר ענק שנערך ע"י שורת כלכלנים מארצות הברית וגרמניה תחת השם "The Rate Of Return On Everything 1870 – 2015", חקר את המאפיינים של השקעה בנדל"ן ובבורסה במשך 130 שנה. המסקנה המתבקשת עבור כל משקיע – השקיעו בנדל"ן. בחו"ל.

החוקרים מצאו שהמתאם בין שוק המניות לבין שוק הנדל"ן נמוך, ולכן השאלה "בורסה או נדל"ן" זוכה לתפנית: התשובה הנכונה אינה זה או זה, אלא שניהם. אבל כאן נעוץ ממצא חשוב לא פחות – כדי לייצר פיזור אופטימלי בתיק הנכסים, חשוב לשלב השקעות נדל"ן בשווקים זרים. ההסבר לכך נובע מהעובדה שרוב תיקי ההשקעות והחסכונות הפנסיוניים מושקעים בשוק הסחיר, ובעיקר מוטים חשיפה לשוק המקומי. כלומר התיק נושא סיכון מוגבר במידה וישראל תקלע לתקופת משבר, בשל התפתחות ביטחונית או שפל כלכלי – כל הנכסים שלה יסבלו – שוק המניות והנדל"ן.

כמו-כן, השקעה בשוק המניות בשווקים זרים אינה מספקת פתרון לפיזור אופטימלי. בין הבורסות בעולם קיימת קורלציה חזקה, כך שתנודות בוול-סטריט, מייצרות לרוב תנועות דומות בשווקים הסחירים באירופה, אסיה וגם בישראל. מנגד, נכסים אלטרנטיביים, בראשם השקעות בנכסי נדל"ן, מתנהגים במנותק והקורלציה בינם לשוק ההון היא אפסית ואפילו שלילית לעיתים. בנוסף, בין שווקי הנדל"ן השונים ואפילו בין סקטורי נדל"ן שונים, יש קורלציה נמוכה יחסית, הם לא מושפעים האחד מהשני ואינם רגישים לטלטלות השוק הסחיר. למעשה, השקעה בנדל"ן מחוץ לישראל היא האמצעי האפקטיבי ביותר לייצר פיזור וגידור סיכונים בתיק הנכסים.

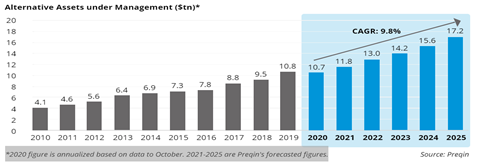

רוזנהיים מוסיף כי "בסופו של דבר להשקעה בנכס נדל"ן לא קיים תחליף. היא מספקת למשקיע (גם כשותף מוגבל) החזקה בנכס בר-קיימא בעל ערך ריאלי, כזה שגם לעתות משבר קשה לערער את מעמדו. בשנים האחרונות אנחנו עדים למגמה גוברת מצד גופי הניהול המובילים בעולם שמסיטים כספים להשקעות אלטרנטיביות, בראשם נכסי נדל"ן, מתוך הבנה שזו מספקת תרומה משמעותית לאיזון, פיזור, גידור וביצועי התיק – שלא ניתן להשיג בשום דרך בשוק הסחיר. ומה שנכון לתיקי הגופים החזקים בעולם, מתבקש גם בתיק ההשקעות של משקיעים כשירים ישראלים, שצריכים לייצר אלוקציה ורב-גוניות חכמה בתיק ההשקעות באמצעות חשיפה להשקעות נדל"ן איכותיות מחוץ לשוק המקומי".

Preqin, חברת מחקר ומידע בתחום השקעות אלטרנטיביות, מעריכה כי החשיפה לתעשיית האלטרנטיבית תצמח בעקביות ותזנק לכ-17 טריליון דולר עד שנת 2025

זה לא רק איפה להשקיע, אלא בעיקר עם מי

רוזנהיים מדגיש כי קיימת חשיבות בבחינת פוטנציאל התשואה בכל השקעה, בין אם בשוק ההון או בנדל"ן, אך חשוב מכך זה לזכור שתנאי שוק אינם ערובה להצלחת או כישלון העסקה. זו תלויה במוניטין, ניסיון ומקצועיות מנהלי ההשקעות. "נקודת המוצא באיזו זירת השקעה טמון כביכול פוטנציאל לתשואה גבוהה יותר, חסרת כל משמעות אם ההשקעה לא מנוהלת בידי מנהלים מקצועיים,עתירי ניסיון, שלזכותם עומד מוניטין חיובי רב-שנים והפועלים בהתאם למצפן מוסרי".

"בהשקעות נדל"ן מחוץ לישראל ישנה חשיבות אדירה למקצועיות והטרק-רקורד של השותף-המנהל המקומי" מוסיף רוזנהיים. "הוא למעשה הגורם האסטרטגי שמנהל את האופרציה במגרש הביתי שלו ודרכו החברה נגישה לעסקאות מקומיות. בפרופימקס כל שותף פוטנציאלי עובר בדיקת נאותות קפדנית, המתמקדת בניסיון וההיכרות באותו Submarket בו מתמחה, כמו גם בחינת מהימנותו וביצועי העבר שהציג, בדגש על תקופת המשבר. אנחנו גם מתנים את שיתוף הפעולה כך שמערכת התמריצים (Promote) תתבסס על הצלחת העסקה. זה מבטיח שהמשקיעים שלנו ייהנו מאינטרס הדדי מובהק, מבחינת כל הצדדים, לניהול ההשקעה באופן מקצועי וליצירת אקזיט ברווח הגבוה ביותר".

בשורה התחתונה, משקיעים כשירים המבקשים לבסס החלטת השקעה מושכלת, נדרשים בראש ובראשונה להכיר היטב את ביצועי העבר של הגוף המנהל ואת המנהלים עצמם, לבחון את מהימנותם, מקצועיותם,המוניטין שצברו לאורך השנים והקוד המוסרי לפיו הם פועלים. אלו יספקו את התשובה לשאלה היכן נכון להשקיע, אך בעיקר, וחשוב מכך, עם מי ראוי לעשות זאת.