מדוע אפיק ה-CLO צפוי להערכתנו להניב תשואה גבוהה דווקא בתקופה של ריבית יורדת?

מדוע אפיק ה-CLO צפוי להערכתנו להניב תשואה גבוהה דווקא בתקופה של ריבית יורדת?

הכירו את אפיק ה-CLO, מכשיר איגוח הנפוץ בעיקר בארה"ב ובאירופה, המאגד בתוכו חוב בנקאי בכיר של חברות בארה"ב

ה-Collateralized Loan Obligation) CLO) הוא מכשיר איגוח, בהיקף שוק העולה על טריליון דולר, הנפוץ בעיקר בארה"ב ובאירופה ומאגד בתוכו חוב בנקאי בכיר של חברות בארה"ב. מנגנון תשלום הריבית של ה-CLO הוא קופון שנקבע בהנפקה, שאליו מתווספת ריבית ה-SOFR (ריבית הריפו בארה"ב), אשר מבטאת בקירוב את ריבית הבנק המרכזי בארה"ב. משקיעים ישראלים יכולים להיחשף אליו בעיקר באמצעות קרנות השקעה פרטיות אשר מיועדות למשקיעות ומשקיעים כשירים.

בחודשים האחרונים, עלתה השאלה מדוע כדאי להשקיע ב-CLO, דווקא בתקופה בה הבנק המרכזי בארה"ב החל בתהליך של הורדת ריבית. תשובה מהירה אך מעט חד מימדית – מרווחי האשראי של ה-CLO גבוהים במידה ניכרת ביחס למקביליהם בסקטור האג"ח הקונצרניות. כך לדוגמה, מרווחי אשראי ב-BB CLO גבוהים נכון להיום בכ-450 נ"ב ביחס לאג"ח קונצרניות בדירוג מקביל.

ברמה המעשית, משמעות הדבר היא שגם אם ריבית הבנק המרכזי בארה"ב תרד היום באופן מידי ב-4.5% ל-0.25%, עדיין התשואה השוטפת של שני האפיקים תהיה זהה. כמובן שזהו אינו תרחיש סביר כך שהתשואה השוטפת של ה-CLO צפויה להיות גבוהה מזו של האג"ח הקונצרניות בשנים הקרובות כמעט בכל תרחיש.

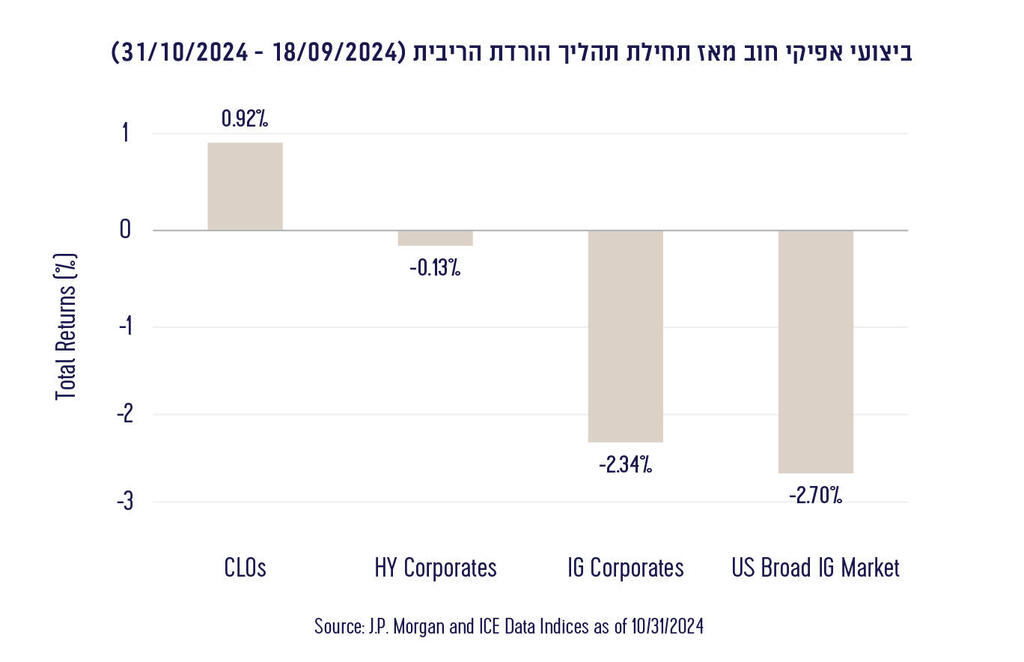

ישנם ממדים רבים נוספים שתומכים להערכתנו בהחזקת CLO בתיק ההשקעות במינון גבוה. אפיק ה-CLO הניב בעשור האחרון ביצועים טובים יותר מאיגרות חוב של ממשלת ארה"ב, מאיגרות חוב קונצרניות בדירוג השקעה ובדירוגים נמוכים יותר, ואף הציג ביצועים טובים יותר מההלוואות המהוות את נכסי הבסיס של ה-CLO. מאז שהחל מחזור הפחתת הריבית הנוכחי בארה"ב בספטמבר, התשואות לטווח ארוך עלו ואפיק ה-CLO השיג ביצועים טובים יותר מאשר איגרות חוב בריבית קבועה.

מבחינה היסטורית, מרווחי האשראי של מכשירי חוב בריבית קבועה נוטים להיות בקורלציה שלילית עם כיוון הריבית. לדוגמה, מרווחי איגרות חוב קונצרניות בדירוגים נמוכים הראו מתאם שלילי של 0.12- מאז 2004, ואילו אג"ח ממשלת ארה"ב הראו מתאם שלילי של 0.38- ביחס לשינוי בריבית הבנק המרכזי. משמעות הדבר היא שבתקופות בהן ריבית הבנק המרכזי יורדת, ניתן לקבע על פי רוב מרווחי אשראי אטרקטיביים יותר ביחס לתקופות בהן הריבית עולה. הדרך לקבע מרווח אשראי הוא לרכוש מכשיר חוב בריבית משתנה כדוגמת ה-CLO.

אלמנט מרכזי נוסף בחשיבות שילובו של ה-CLO בתיק ההשקעות הוא הרחבת הפיזור בתיק ההשקעות, והתאמתו לסביבות כלכליות משתנות. כך לדוגמה, במידה ותהליך הפחתת הריבית שהחל ייעצר מוקדם מהערכות הכלכלנים, למשל כתוצאה מעליה מחודשת בשיעור האינפלציה, מצמיחה מואצת, או מהתחזקות מחודשת בשוק העבודה האמריקאי, אפיקי חוב בריבית קבועה עלולים לסבול מהפסדי הון, ואילו מוצרי חוב בריבית משתנה ישמשו מנגנון מאזן בתיק ההשקעות באמצעות תשואה שוטפת גבוהה יותר.

לסיכום, בניגוד לאינטואיציה הראשונית, דווקא סביבת ריבית יורדת עשויה להביא לרווחי הון ב-CLO, לצד תשואה שוטפת גבוהה הנגזרת ממרווחי האשראי הנוכחיים. להערכתנו, אטרקטיביות האפיק מקבלת דחיפה נוספת מסביבת המאקרו הנוכחית. השנה האחרונה התאפיינה עד כה בצמיחה כלכלית מתמשכת וברווחיות נאה של החברות. סביבת ריבית נמוכה יותר מפחיתה את עלויות המימון, משפרת את יכולת החברות לשרת את חובן וצפויה להפחית את שיעורי פשיטות הרגל העתידיות. לפיכך אנו מעריכים שנראה תשואות נאות באפיק ה-CLO בשנה הקרובה, הן ברמה האבסולוטית והן ביחס לאפיקי חוב החברות המקבילים.

נכתב על ידי יותם שלו, שותף-מנהל קרן CLO במור קרנות השקעה פרטיות מקבוצת מור בית השקעות.

מאמר זה נועד רק למטרות מידע כללי וחלקי בלבד, אין בו כדי להוות מידע מלא וממצה לצורך קבלת החלטת השקעה. אין באמור כדי להוות הצעה ו/או כוונה להציע ו/או לשדל/לשכנע לרכוש יחידות בקרן כלשהי. המידע כפוף לשינויים שייעשו מעת לעת, המידע נכון לנובמבר 2024. אין באמור כדי להוות ייעוץ השקעות המתחשב בצרכיו של כל משקיע ו/או ייעוץ משפטי או מיסויי המתחשב בנתוניו של כל לקוח/ה. לכותב ו/או לקבוצת מור עשוי להיות עניין אישי בנכסים המפורטים לעיל. אין באמור כדי להוות התחייבות להשגת תשואה כלשהי או מניעת הפסד. האמור בכתבה מבוסס על מידע פומבי גלוי לציבור ועשוי להתבסס על הערכות ו/או אומדנים, שמטבע הדברים אפשר שיתבררו כחסרים, כבלתי מדויקים או בלתי מעודכנים.