תשלומי המשכנתא עלו? הנה חמש דרכים להורדת ההחזר החודשי

בתוך קצת יותר משנה שכללה עשר העלאות ריבית רצופות, החזרי המשכנתא החודשיים למשפחה זינקו במאות עד אלפי שקלים לחודש. אורי סופר מייסד ובעלים בחברת "קנטה ייעוץ משכנתאות" רוצה לשתף אתכם בחמש דרכים להורדת ההחזר החודשי של המשכנתא.

השנים 2022-2023 יזכרו כשנים מאתגרות ללווים שנטלו משכנתא וספגו עשר העלאות ריבית רצופות שהחלו באפריל 2022 וחזרו מדי חודש וחצי. במסגרתן ריבית בנק ישראל עלתה, ואיתה גם גדל ההחזר החודשי על המשכנתא. בין אפריל 2022 למאי 2023 ריבית הפריים זינקה מ1.6% ל6.25%, לשם השוואה, הפעם האחרונה שהריבית הייתה כה גבוהה הייתה ב-2006.

ההחזר החודשי למשפחה שלוותה 300,000 ש"ח במסלול הפריים במשכנתא לתקופה של 30 שנה זינק בכ-800 שקלים, עבור משפחה שלוותה 700,000 ש"ח במסלול הפריים לאותה תקופה ההחזר החודשי כבר עלה ביותר מ-1800 שקלים.

ברוח התקופה, אורי סופר, מייסד ובעלים בחברת קנטה, משתף אותנו במספר דרכים להורדת ההחזר החודשי על המשכנתא.

מיחזור משכנתא לטובת שיפור תנאים

מיחזור משכנתא הוא תהליך בו משנים את תנאי המשכנתא לאחר נטילתה. המיחזור יכול לכלול שינוי בריבית, החלפת מסלול, או שינוי תקופת המשכנתא. השינוי יכול להיות עבור כל המשכנתא, או רק עבור חלק מסויים במשכנתא.

באילו מקרים זה מתאים?

חשוב לציין, מיחזור משכנתא לטובת שיפור תנאים רלוונטי בעיקר במידה והריביות במשק ירדו מאז שלקחתם את המשכנתא, עם זאת, ישנם מקרים שמיחזור יעיל אפילו אם הריביות עלו. לדוגמא, בתקופות בהן מעט לווים לוקחים משכנתא, הבנקים מוכנים לעשות מאמץ גדול יותר כדי להעביר את המשכנתא של לקוחות פוטנציאליים אליהם. לפעמים מספיק אפילו שמצבכם הפיננסי השתפר מאז שלקחתם את המשכנתא, ששווי הנכס שלכם עלה, או שפשוט הבנק לא רוצה לאבד אתכם כלקוחות.

בכמה נוכל להוריד את ההחזר החודשי?

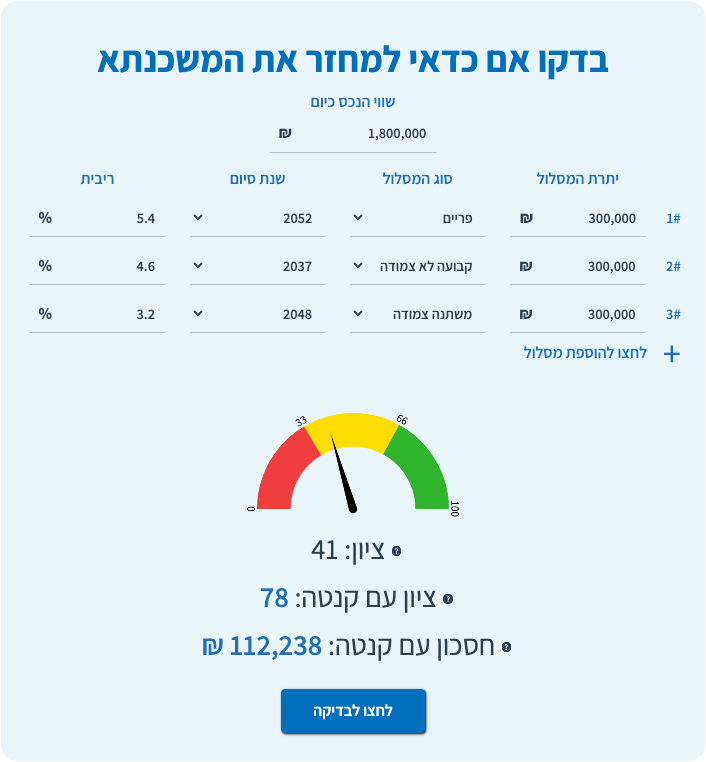

תלוי מאד בגודל המשכנתא ובכמה ניתן לשפר את הריביות הקיימות. אורי מספר שבמיחזור משכנתא מוצלח, כשהתנאים מאפשרים, ניתן להוריד את ההחזר החודשי במאות שקלים, ואף באלפי שקלים במקרים חריגים. לבדיקת כדאיות מיחזור משכנתא, אורי מזמין אתכם לנסות את מדד הפראייר - מחשבון כדאיות מיחזור משכנתא אונליין שפותח ב"קנטה".

פריסת תשלומים מחדש

פריסת תשלומים מחדש היא סוג של מיחזור משכנתא במסגרתה נאריך תקופה של מסלול משכנתא קיים. בעבר פעולה שכזאת הייתה כרוכה לרוב בפגיעה בתנאי המשכנתא והגדלת הריבית על אותו מסלול. עם זאת, בעת האחרונה מרבית הבנקים למשכנתאות מאפשרים לפרוס מחדש את התקופה של מסלול הפריים תוך שמירה על הריבית המקורית, וכך ניתן להפחית את ההחזר החודשי על המשכנתא מבלי לפגוע בתנאים.

באילו מקרים זה מתאים?

למי שיש במשכנתא מסלול בריבית פריים לתקופה של פחות מ-25 שנה.

בכמה נוכל להוריד את ההחזר החודשי?

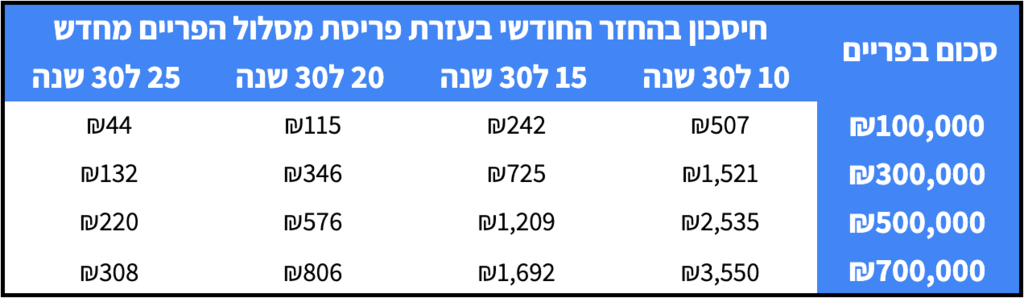

עבור פריסת מסלול פריים על סך 300 אלף ש"ח מ15 שנה ל30 שנה, תוכלו להקטין את ההחזר החודשי ב-725 שקלים. עבור פריסת מסלול פריים על סך 500 אלף ש"ח מ20 שנה ל30 שנה, תוכלו להקטין את ההחזר החודשי ב-576 שקלים. הנתונים הם עבור ריבית בגובה 6.25%, אך המגמה תהיה דומה עבור כל ריבית.

החלפת מסלולים

החלפת מסלולים היא גם סוג של מיחזור משכנתא, במסגרתה ניתן להחליף מסלול יקר בריבית גבוהה למסלול מסוג אחר בריבית נמוכה יותר. בתקופה האחרונה רוב החלפות המסלולים לטובת הורדת החזר חודשי נעשות בין מסלול הפריים למסלול בריבית משתנה לא צמודה. בוודאי אתם שואלים את עצמכם מה הבנקים מרוויחים מזה? ראשית, לקוחות מרוצים שנשארים איתם ולא עוברים לבנק אחר. שנית, הבנקים עוקבים אחר התחזיות הכלכליות, וכאשר הם מאפשרים ללקוחות לבצע החלפת מסלולים, זה לרוב נובע מכך שהם מעריכים שהריבית במסלול שאתם זונחים צפויה לרדת בעתיד ולהיות נמוכה יותר מאשר הריבית על המסלול החדש שתקבלו.

באילו מקרים זה מתאים?

כאשר ריבית הפריים גבוהה ביחס לשאר מסלולי המשכנתא. הכי פשוט יהיה לשאול את הבנקאי בסניף בכמה יוכל לשפר לכם את הריבית במידה ותחליפו את מסלול הפריים למסלול בריבית משתנה לא צמודה.

בכמה נוכל להוריד את ההחזר החודשי?

בתקופה הנוכחית בעת החלפת מסלול בריבית פריים למסלול בריבית משתנה לא צמודה ניתן לשפר את הריבית בכחצי אחוז עד אחוז, וכתוצאה מכך להוריד את ההחזר החודשי בכמה מאות שקלים כתלות בסכום ההלוואה והריבית שתקבלו. לדוגמא, עבור החלפת מסלול פריים על סך 400 אלף שקלים ל-25 שנה בריבית 5.75%, במסלול בריבית משתנה לא צמודה בריבית 4.90%, תוכלו להוריד את ההחזר החודשי ב-201 שקלים. שימו לב כי החלפת מסלול פריים למסלול בריבית משתנה עלולה לחשוף אתכם לעמלת פרעון מוקדם ככל שתרצו לפרוע את המסלול לפני הזמן.

איחוד הלוואות

לרבים מאיתנו יש הלוואות, זו יכולה להיות הלוואה לרכב, הלוואה לעסק או סתם הלוואה שלקחנו בשלב מסויים בחיים כדי לצאת מהמינוס. יש שני חסרונות מרכזיים להלוואות כאלו: ראשית הן יקרות והריביות בהן גבוהות לרוב מהריביות על המשכנתא. שנית, התקופה של ההלוואות קצרה, לרוב שנים בודדות, ולכן ההחזר החודשי עליהן יהיה מאד גבוה. איחוד הלוואות מאפשר לכם לסגור את כל ההלוואות היקרות, ובמקומן לקחת הלוואה נוספת במשכנתא בתנאים נוחים הרבה יותר.

באילו מקרים זה מתאים?

כאשר יש לכם הלוואות יקרות שמכבידות עליכם, ונכס למגורים בבעלותכם. ככל שיש לכם כבר משכנתא, ניתן לעשות איחוד הלוואות דרך הבנקים במידה ויתרת המשכנתא שלכם לאחר איחוד ההלוואות לא תעלה על 50% משווי הנכס. בגופים חוץ בנקאים ניתן להגיע עד ל-85% משווי הנכס, אך הריביות שתקבלו יהיו יקרות יותר.

בכמה נוכל להוריד את ההחזר החודשי?

תלוי כמובן בתנאי ההלוואה שסוגרים ובתנאי ההלוואה שמקבלים במשכנתא. לדוגמא, ההחזר החודשי של ההלוואה לעסק על סך 250,000 ש"ח בגובה 8% ריבית ל5 שנים יעמוד על 5,069 ש"ח לחודש. על ידי איחוד ההלוואה תחת המשכנתא בריבית של 6% לתקופה של 30 שנה, ההחזר החודשי יעמוד על 1,499 ש"ח, כלומר ירידה של 3,570 ש"ח בהחזר החודשי!

שימוש בחסכונות

הכוונה בשימוש בחסכונות היא להעזר בכספים ש"יושבים" בעובר ושב, שהתקבלו לפתע מכל סיבה שהיא, או מושקעים בשוק ההון, לטובת פרעון מסלולי משכנתא יקרים.

באילו מקרים זה מתאים?

במידה והכספים יושבים בעובר ושב וצוברים אבק, זו בכלל לא שאלה- ללא ספק עדיף לסגור איתם הלוואות יקרות. עם זאת, במידה והכספים מושקעים, יש להבין תחילה אם משתלם למשוך את כספי ההשקעה לטובת פרעון מסלולים במשכנתא. הבדיקה פשוטה - אם התשואה שאתם מעריכים שתקבלו על ההשקעה נמוכה מהריבית שאתם משלמים על המשכנתא, אז שווה למשוך את כספי ההשקעה ולסגור את המסלול היקר במשכנתא.

שימו לב, קרן השתלמות היא אחד המוצרים הפיננסים המשתלמים ביותר בישראל לאור הטבת הפטור הגלום בה ממס רווח הון (לאחר שש שנים מההפקדה הראשונה), ולכן ברוב המקרים לא ישתלם לפרוע אותה, אלא רק כמוצא אחרון אם אתם לא יכולים לשאת עוד בעול החזרי המשכנתא.

בכמה נוכל להוריד את ההחזר החודשי?

זה כמובן תלוי במסלול שפורעים, בשביל להבין בדיוק בכמה תוכלו להוריד את ההחזר החודשי, אורי מזמין אתכם להעזר במחשבון משכנתא של קנטה כדי לבדוק בכמה ירד ההחזר החודשי. בנוסף, אורי ממליץ בחום להתייעץ לפני הפירעון עם יועץ משכנתא מקצועי כדי להבין מה המסלול הכדאי ביותר לפרעון, לפעמים זה לא אינטואיטיבי ולאו דווקא המסלול עם הריבית הכי גבוהה.

קנטה הוקמה בשנת 2019 על ידי אורי סופר ומיכאל לוי (מייסדים ובעלים), מאז הקמתה החברה ליוותה אלפי משפחות מכל רחבי הארץ בתהליך לקיחת המשכנתא בעזרת מערך יועצים מנוסה ומקצועי. לפרטים נוספים, קבלת משכנתא בתנאים הטובים ביותר בלי לצאת מהבית, הכנסו לאתר של קנטה.

כל האמור במאמר אינו מהווה תחליף לייעוץ מקצועי המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל המסתמך על האמור במאמר זה עושה זאת על אחריותו האישית בלבד.